- Как регулируется деятельность НПФ?

- Сколько НПФ в России?

- Количество негосударственных пенсионных фондов в России

- А мои деньги в НПФ или ПФР?

- Как выбрать НПФ?

- Как защищены средства в НПФ?

- Я решил сменить НПФ: как это правильно сделать?

- Общая информация

- Какими законами регулируется работа фонда

- Специфика деятельности

- Как стать клиентом НПФ

- Переводить ли накопления в НПФ

- Особенности вклада

- Как выбрать НПФ и заключить договор

- 10 лучших организаций по доходности и надежности

- Как перевести средства из ПФР в НПФ: пошаговая инструкция

- Могут ли НПФ лишить лицензии и что делать клиенту, если это произошло

1 Негосударственные пенсионные фонды управляют пенсионными накоплениями граждан, хранящимися на отдельных счетах.

Эти активы являются частью системы обязательного пенсионного страхования (ОПС); когда клиенты НПФ достигают пенсионного возраста, фонд назначает и выплачивает пенсии из накопленных средств. Чем лучше работает кран, тем больший доход он приносит клиенту и тем выше будущая пенсия.

2. его можно использовать для создания дополнительных аннуитетов.

Например, вы отправляете свои сбережения в API и полностью довольны тем, как управляется фонд. В этом случае вы можете начать копить на дополнительные пенсии, подписав с фондом еще один договор. Или же выбрать другой фонд и оформить дополнительную пенсию.

Это Негосударственный пенсионный фонд (MKY) — деньги, которые вы копите самостоятельно и передаете в MKY для управления.

Как регулируется деятельность НПФ?

Работа НПФ контролируется Банком России. Их деятельность регулируется законом «О негосударственных пенсионных фондах» и многими другими законодательными актами.

Сколько НПФ в России?

На сайтах институтов страхования вкладов и Банка России вы всегда можете найти список негосударственных пенсионных фондов UP на сегодняшний день. С каждым годом количество действующих негосударственных пенсионных фондов в России сокращается. По данным Банка России и АСВ, в июне 2021 года был авторизован 41 негосударственный пенсионный фонд, из которых 28 являются участниками системы пенсионных накоплений.

Количество негосударственных пенсионных фондов в России

| 2006 | 2007 | 2008 | 2009 | 2010 год | 2011 | 2012 |

| 290 | 289 | 252 | 235 | 165 | 151 | 146 |

| 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 год |

| 134 | 120 | 120 | 102 | 83 | 68 | 47 |

Снижение количества НКО в последние годы в основном связано с

1. ужесточением требований законодательства.

2. повышением требований к качеству активов в законодательстве со стороны регулятора — Банка России.

А мои деньги в НПФ или ПФР?

Подробнее об этом вы можете узнать на сайте Госуслуги или в личном кабинете на сайте пенсионного фонда, а также в отделении пенсионного фонда.

Как выбрать НПФ?

Выбор организации для управления вашими пенсионными накоплениями — важный и ответственный шаг. Чтобы принять правильное решение, вам нужно передать свои накопления под управление государственной управляющей компании ВЭБ.РФ (или вернуть их туда), перевести их в НПФ или сменить один НПФ на другой.

- Убедитесь в наличии лицензии на осуществление деятельности — НПФ не могут работать без лицензии, поэтому если организация, выдающая себя за НПФ, не имеет лицензии, вы имеете дело с мошенничеством. Список лицензированных фондов можно найти на сайте Банка России.

- Убедитесь, что НПФ является частью системы, гарантирующей права застрахованных лиц. Все фонды, работающие в системах обязательного пенсионного страхования, обязаны вступить в систему гарантирования.

- Ознакомьтесь с текущим рейтингом НПФ. Это позволит вам оценить свой риск. Высокий балл (ruAAA), скорее всего, свидетельствует о финансовой стабильности, в то время как низкий балл указывает на потенциальную нестабильность. Обратите внимание, что не все АРИ согласны с рейтингами рейтинговых агентств. Некоторые фонды этого не делают.

- Количество застрахованных, средств под управлением и собственных активов. Эти рейтинги доступны на сайте Национального агентства оценки. Вы также можете просмотреть ТОП-10 НПФ по объему средств под управлением в разделе «Результаты деятельности» на этом сайте.

- Сравните доходность за исторический период; о доходности ИУК можно судить по доходу, который он приносит вкладчикам; лучше смотреть на доходность за много лет, а не за один год; доходность ИУК — это доходность инвестиций вкладчика в ИУК. Если доходность превышает инфляцию в течение нескольких лет, это хороший знак. Вы можете сравнить их в том же разделе «Эффективность». Помните, однако, что доходы, полученные в прошлом, не гарантированы в будущем.

Как защищены средства в НПФ?

Частные пенсионные фонды, работающие с накоплениями, являются частью системы, гарантирующей права застрахованных лиц. Это означает, что накопления гарантируются Агентством по страхованию сбережений. Если по каким-то причинам у АНПФ отзывается лицензия на управление пенсионными накоплениями, не нужно предпринимать никаких шагов для возврата средств.

С даты отзыва лицензии новым страховщиком будет ПФР.

Дополнительную информацию о защите ваших прав можно найти на сайте АСВ.

Я решил сменить НПФ: как это правильно сделать?

Если вы хотите изменить свой CSF, имейте в виду, что это нельзя делать, теряя его чаще, чем раз в пять лет. В противном случае вы рискуете потерять доход от своих инвестиций. Как это работает.

Доход, полученный НПФ для клиента, добавляется на его счет каждые пять лет — это называется стабилизацией. Если клиент меняет страховщика после того, как доход стабилизировался на его лицевом счете, такое изменение считается срочным и не приводит к потере накопленного дохода. Однако досрочный переход к другому страховщику может быть осуществлен до окончания пятилетнего возрастного периода.

В этом случае гражданин теряет доход от инвестиций с предыдущей даты стабилизации.

Рекомендуется хорошо подумать о смене страховщика и взвесить все возможные выгоды и потери.

Вы вправе самостоятельно принимать решения, влияющие на вашу будущую пенсию; можете ли вы доверить пенсионные накопления НПФ? Конечно, да: деятельность юристов регулируется и строго контролируется государством, а средства, которыми они управляют, застрахованы. Однако важно не только доверять, но и контролировать. Чтобы обеспечить безопасность своего капитала и получать хороший доход, рекомендуется внимательно следить за состоянием своего пенсионного счета, результатами работы своего страховщика и положением конкурентов на рынке.

Общая информация

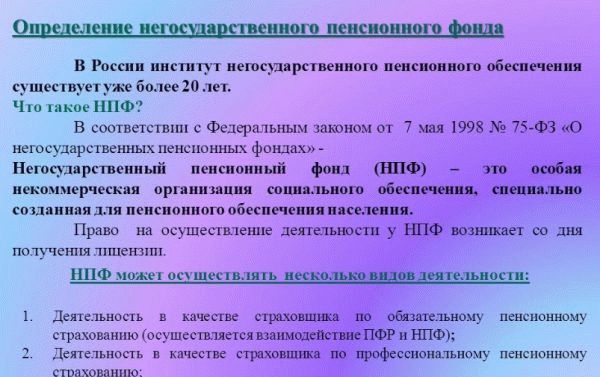

Аббревиатура НПФ является общей и означает негосударственный пенсионный фонд. В более широком смысле этот термин также включает орган управления, созданный для управления конкретным фондом.

Какими законами регулируется работа фонда

Деятельность этих фондов влияет не только на размер и вообще вероятность получения будущими пенсионерами накопительной части пенсии, но и на стабильность государственной пенсионной системы в целом. В связи с этим возникает необходимость легализации создания и деятельности таких организаций со стороны государства.

Основным нормативным документом в этой области является закон о пенсионном страховании 167-ФЗ, подписанный Президентом 15 декабря 2001 года. С момента публикации он претерпел множество изменений, которые необходимо учитывать.

Деятельность фондов регулируется законом. 75-ФЗ от 07. 05. 1998 года, даже в его действующей редакции.

В законе определено следующее

- Основные понятия,

- процессы создания и функционирования учреждений,

- гарантии выполнения своих обязательств,

- Основные правила инвестирования,

- отчетность и хранение файлов,

- правила контроля за их деятельностью,

- прекращение их деятельности,

- процесс их реорганизации, если это необходимо.

Примечание: Этим же законом предусмотрена обязательная обязанность паевого капитала получать определенные разрешения (лицензии) на осуществление такой деятельности. Их выдает регулятор региона — Центральный банк.

Банк России также издает правовые акты, относящиеся к его компетенции, поскольку именно он является государственным органом, осуществляющим контроль в сфере деятельности фонда.

В частности, к его инструкциям и указаниям относятся

- правила выдачи лицензий (перечень необходимых документов, запрос заявителя, процедура),

- порядок предоставления информации из реестра лицензий,

- стандартные формы (например, правила страхования денежных средств).

Кроме того, некоторые процедурные вопросы, связанные с накоплениями (например, размещение, передача из одной организации в другую), регулируются актами Правительства РФ.

Специфика деятельности

Законодательная концепция НПФ означает, что фонд может заниматься управлением капиталом населения только в контексте обязательного пенсионного страхования или негосударственного обеспечения будущих и нынешних пенсионеров. Другие виды финансовой деятельности фонда законодателями не разрешены.

Задача руководящего органа — привлечь капитал от работающих граждан и инвестировать его. Этот капитал может быть вложен в проекты, титулы и облигации, а в некоторых случаях — в депозиты.

Активы, полученные в результате этих инвестиций, расходуются на вознаграждение самого руководящего органа и на увеличение будущей прибыли от фондов.

ВАЖНО: Фонды застрахованы, поэтому гражданам гарантируется, что собранные ими деньги не будут потеряны.

Как стать клиентом НПФ

Основным документом, регулирующим управление сбережениями и его взаимоотношения с клиентами, является договор. В нем должны быть заключены как обязательные взносы, так и накопление средств для будущих негосударственных выплат.

Этот договор может быть заключен в порядке, указанном на официальном сайте компании.

- В любом случае это можно сделать, посетив офис. Однако это не всегда удобно, так как офис может находиться далеко от места жительства вкладчика или вообще отсутствовать.

- Через представителей компании, которые систематически посещают различные рабочие места организации или компании. Во время встречи обычно заключается договор, который подписывают участники.

- Посещение компаний-фондов. Часто такое учреждение создается крупным банком или торговой компанией с представительствами по всей стране. В этом случае, если поступило предложение, договор может быть заключен с посещением офиса учредителя (партнера). Например, фонд Сбербанка или «Открытие» предоставляет возможность заключить договор в любом офисе одноименного кредитного учреждения.

После заключения договора с НПФ устанавливается срок до 1 декабря того же года для отправки запроса в Пенсионный фонд РФ о переводе накоплений (существующих и будущих) в конкретную компанию. Во многих случаях отправкой таких заявлений занимается сам фонд, и человеку просто необходимо подписать документ при заключении договора с фондом.

Переводить ли накопления в НПФ

Не существует однозначного ответа на вопрос, хочет ли негосударственный фонд иметь «копилку». Инвестиционная деятельность таких организаций сопряжена с определенными рисками, и в любом случае их доходность зависит от многих факторов.

Выбор конкретных фондов также играет важную роль. Некоторые из них приносят страховой доход более 10 процентов в год, другие находятся в невыгодном положении по сравнению с теми, кто хранит свои деньги в российских пенсионных фондах.

Особенности вклада

Рассмотрим основные преимущества и потенциальные риски отчисления будущих пособий организациям, не контролируемым государством, в таблице ниже.

| Преимущества | Недостатки. |

| Все сбережения застрахованы, и у граждан есть гарантия, что они их не потеряют. | Граждане могут потерять доход от своих инвестиций, если они меняют фонды чаще, чем раз в пять лет |

| Инвестиционная доходность частных пенсионных фондов может быть выше, чем у выбранных государством | Если смена фонда происходит менее чем через пять лет, убытки от инвестиций могут быть возложены на застрахованное лицо |

| Дифференциация будущих доходов (средства выплачиваются как государством, так и администратором фонда) | Необходимость заключения договоров и подачи заявлений в пенсионные фонды |

| Возможность оставить накопленные средства в наследство или использовать их иным образом, если это предусмотрено законом | Риск прекращения работы фонда на длительное время, пока не будут произведены выплаты (это не оказывает серьезного влияния на сбережения) |

| Возможность влиять на доход во время выхода на пенсию. | |

| Легко проверить состояние индивидуальных счетов на официальном сайте фонда | |

| Инвестиции осуществляются только в надежные источники и, как правило, определяются государством |

Как выбрать НПФ и заключить договор

Выбор компании, управляющей обязательными или факультативными взносами на будущую пенсию, остается правом гражданина.

Он может быть осуществлен в соответствии с рядом критериев

- Надежность, оцениваемая оценочной организацией,

- Застрахованные вкладчики и договор

- Доходность,

- Источники инвестиций,

- уровень доверия к учредителю,

- доступность офиса в сфере деятельности застрахованного лица,

- Удобство использования офиса физического лица, например, на сайте компании

Отчетность! Государства не оценивают фонды, только Центральный банк выпускает ежегодный отчет об их деятельности.

10 лучших организаций по доходности и надежности

По итогам 2018 года наибольшую доходность для вкладчиков в результате вложения денег в порядке убывания получили следующие фонды

- Газфонд Пенсионные накопления.

- Газфонд.

- Сургутнефтегаз.

- Стройкомплекс.

- Ингосстрах Пенсионный.

- Конкорд.

- НПФ Аквилон Интеррешение.

- Традиция.

- ВТБ Пенсионный фонд.

- Газпромбанк Пенсионный фонд.

Информация основана на данных, опубликованных Банком России на своем официальном сайте.

Как перевести средства из ПФР в НПФ: пошаговая инструкция

Граждане могут переводить средства из одного фонда в другой, из государственного фонда в частный, но не чаще одного раза в год. Однако частое чередование фондов может привести к потере инвестиционного дохода или даже к потере части активов (если инвестиции нанесли ущерб).

Для смены управляющих компаний по управлению сбережениями необходимо выполнить следующие действия

- Выбрать паевой капитал (критерии выбора остаются на усмотрение гражданина).

- Заключить договор с фондом.

- Подать заявление о полном переводе средств.

- Направить заявление в Государственный пенсионный фонд РФ.

Заявление можно подать в Государственный пенсионный фонд Российской Федерации следующим образом

- Через портал государственных и муниципальных услуг (для этого необходима подтвержденная учетная запись),

- Через территориальное отделение Пенсионного фонда РФ.

- Через многофункциональные центры (о наличии такой услуги можно узнать заранее по телефону или на сайте официального центра).

Заявление необходимо подать в Пенсионный фонд до 1 декабря года, предшествующего переходу в другой НПФ.

Могут ли НПФ лишить лицензии и что делать клиенту, если это произошло

Если в деятельности такой организации будут обнаружены нарушения, лицензия правового государства может быть отозвана. Однако опасаться этого не стоит, так как все гражданские средства возвращаются в пенсионный фонд в сохранном виде. При этом инвестиционный доход (если таковой имеется) остается нетронутым.

Граждане, пострадавшие в данной ситуации, имеют право не предпринимать никаких действий. В этом случае все средства управляются HRIP и передаются в организацию с собственным определением для инвестиций. Застрахованный также имеет право выбрать другую НКО для продолжения управления своими накоплениями.

При выборе нового управляющего фондом стоит учитывать его надежность и доходность.

Таким образом, негосударственные фонды управления пенсионными накоплениями российских граждан являются одним из средств формирования их будущего дохода. Деятельность фондов строго регулируется и застрахована законом. Наибольшим риском для граждан при выборе данного способа накопления является отсутствие инвестиционного дохода.

Однако у граждан всегда есть возможность перейти из одного фонда в другой или перевести средства из государственного управления в управление НПФ.