- Кто имеет право на имущественный налоговый вычет

- Налог на имущество

- Ипотечный калькулятор

- Что такое апартаменты — к чему их приравнивают при определении налога

- Когда нужно платить налог — виды налогов для собственников апартаментов

- Пример расчета имущественного налога на апартаменты

- Налогообложение при продаже и покупке апартаментов

- Особенности налогообложения при продаже имущества

- Доступен ли налоговый вычет на апартаменты?

- НДФЛ при сдаче апартаментов в аренду

- Регистрация в апартаментах — можно ли в их прописаться?

Все резиденты Российской Федерации имеют право на налоговый вычет на приобретение недвижимости один раз в жизни.

Налоговый вычет на недвижимость рассчитывается на сумму, потраченную на строительство или покупку квартиры (дома). Если жилье было приобретено с использованием целевого кредита, налоговый вычет также включает проценты по кредиту. Важно, чтобы кредит был целевым.

Это означает, что в кредитном договоре должно быть указано, что кредит выдан «на покупку квартиры (дома)». Если кредит используется не по целевому назначению, проценты по такому кредиту не могут быть включены в налоговый кредит.

При покупке квартиры без мебели или строительстве дома налоговый кредит может также включать подготовку документации по планированию, покупку строительных материалов и отделки, оплату строительных и отделочных работ. как расходы на подключение к сети или создание независимого источника электроэнергии, воды или газа. Если договор купли-продажи предусматривает приобретение строящегося дома или квартиры без завершенных работ, то расходы на завершающие и отделочные работы по приобретенному дому могут быть приняты к вычету.

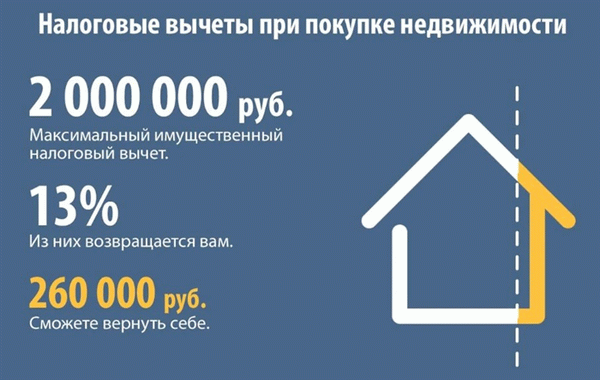

С 1 января 2008 года налоговый вычет по расходам на приобретение (строительство и отделку) жилья в размере до 2 млн рублей (ранее лимит составлял 1 млн рублей). Сумма процентов по ипотеке, которая может быть заявлена в качестве налогового вычета, не ограничена законом.

Расходы, включаемые в налоговый вычет, должны быть произведены за счет собственных средств или кредитов. Расходы, произведенные за счет государственных субсидий, материнского капитала или других социальных выплат, не могут быть включены в налоговые вычеты.

Кто имеет право на имущественный налоговый вычет

Граждане, имеющие налогооблагаемый доход по ставке 13%, могут претендовать на получение имущественного налогового вычета. Прежде всего, это те, кто работает и имеет «белую» зарплату. Если зарплата «серая», то вычет может быть заявлен только на сумму официального дохода.

Если гражданин работает одновременно на нескольких работах, то он имеет право на скидку с дохода от всех видов занятости. Помимо заработной платы, с других доходов может взиматься вычет по ставке 13%. Например, доходы от сдачи в аренду недвижимости, продажи ценных бумаг или других активов и т.д.

В счет этих доходов можно получить налоговый кредит на недвижимость.

Если гражданин является предпринимателем и использует специальный налоговый режим («упрощенный налоговый режим», «вмененка» и т.д.), он не имеет права на получение налогового вычета по налогу на недвижимость с доходов, полученных от предпринимательской деятельности.

Неработающие пенсионеры также не имеют права на этот вычет.

Женщины, находящиеся в декретном отпуске, могут претендовать на налоговые вычеты после возвращения на работу. Если дом был приобретен до декретного отпуска, то налоговые вычеты могут быть заявлены на доход, полученный в период рынка жилья и декретного отпуска. Если дохода недостаточно для выплаты всего вычета, оставшаяся часть может быть выплачена после получения декретных.

Лица, не являющиеся гражданами Российской Федерации, но официально проживающие в Российской Федерации не менее 183 дней в году (резиденты), имеют право на налоговый вычет на недвижимость.

Налог на имущество

При ипотеке налог на недвижимость уплачивается на тех же основаниях. Специальной презумпции не существует. Есть обременение по свидетельству о собственности, но это собственность заемщика, а не банка, и поэтому облагается налогом на собственность.

Ипотечный калькулятор

Рассчитайте ежемесячные платежи и экономию. Расчеты производятся разными банками.

Что такое апартаменты — к чему их приравнивают при определении налога

Понятие «квартира» существует, но не имеет юридического определения. С юридической точки зрения, квартиры считаются нежилыми помещениями, но могут быть даже временно зарегистрированы.

Закон поглощает квартиры в гостиницах. Как видно, эта недвижимость не считается предметом первой необходимости, как в случае с жилой недвижимостью. Поэтому существует разница в налогообложении — перечисление в бюджет за апартаменты определяется не так, как за квартиру или дом.

Когда нужно платить налог — виды налогов для собственников апартаментов

Вопрос о налогообложении квартир возникает в трех случаях

- Продажа недвижимости,

- Сдача недвижимости в аренду,

- когда недвижимость находится в частной собственности.

Пример расчета имущественного налога на апартаменты

В качестве примера рассмотрим процесс расчета налога на недвижимость на квартиру на территории Москвы. Ставка московского налога на объекты нежилого фонда составляет 0,5% от стоимости подвала. Однако она может быть выше, если в здании находятся офисные помещения, предприятия общественного питания или другие помещения, используемые для ведения бизнеса.

Предположим, что необходимо рассчитать налог на недвижимость на квартиру, кадастровая стоимость которой составляет 8 млн рублей. Целевое использование здания не включает офисные помещения, помещения общественного питания или другие подобные помещения. Квартира находится в собственности супругов.

Они владеют равными долями в собственности — каждому принадлежит половина имущества.

После проведения расчетов сначала определяется налоговая база. Для ее расчета кадастровая стоимость умножается на долю собственности. Для каждой супружеской доли налоговая база определяется следующим образом

Налоговая база = 8 000 000 х 1/2 = 4 000 000 рублей.

После определения налоговой базы рассчитывается сумма налога, подлежащая уплате. Для этого налоговая база делится на 100 и умножается на ставку налога

Сумма налога = 4, 000, 000/100 х 0,5 = 20, 000 рублей.

При указанных условиях каждый из супругов должен заплатить по 20 000 рублей за год.

Если супруг владеет квартирой, то сумма налога на недвижимость меньше. Аналогично, ставка налога составляет 0,1%. При перерасчете налога на квартиру при аналогичных условиях получается 4 000 рублей на долю каждого супруга.

Если здание, в котором находится квартира, относится к другой категории, ставка налога для собственника может быть выше. Например, если в помещении находится офис, сумма налога рассматривается как 2% от стоимости имущества.

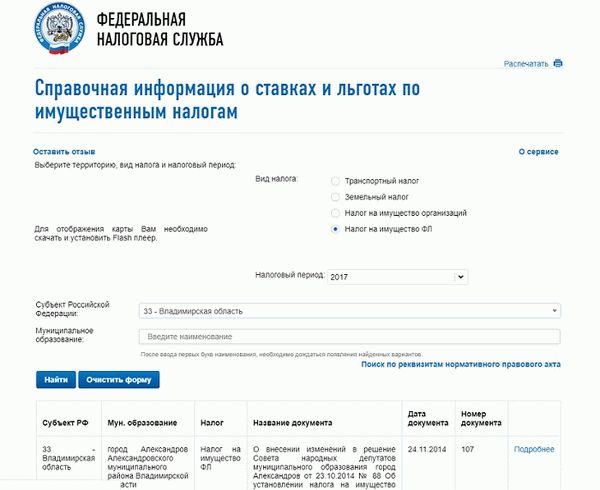

Чтобы узнать информацию о ставках налога на конкретные типы квартир, необходимо обратиться к справочному разделу сайта ФНС.

Данные о ставках налога на имущество доступны в справочной информации на сайте Федеральной налоговой службы. Фото: moezhile.ru

Налогообложение при продаже и покупке апартаментов

Если квартира куплена, то новый владелец недвижимости не платит налог. Его необходимо заплатить, если владелец продает недвижимость и получает доход. Необходимость его уплаты зависит от того, как долго недвижимость находилась в собственности.

- Если свидетельство о праве собственности было зарегистрировано более пяти лет назад, подоходный налог при продаже недвижимости не уплачивается.

- Если право собственности было зарегистрировано менее пяти лет назад, продавец обязан уплатить налог. Его размер определяется как 13% от разницы между ценой покупки и суммой, полученной покупателем при продаже.

Налог рассчитывается как 13% от полученной выручки. Однако данная ставка налога определяется только для лиц, которые считаются резидентами для целей российского налогообложения. Налоговым резидентом считается лицо, проживающее в стране не менее 183 дней в календарном году.

Лица, находящиеся в России менее 183 дней в календарном году, считаются налоговыми резидентами. Их налоговая ставка составляет 30%.

Налоговые ставки при продаже квартир индивидуальными предпринимателями различны и зависят от налогового режима, в котором находится налогоплательщик.

Особенности налогообложения при продаже имущества

Налоговый кодекс Российской Федерации предусматривает, что, как правило, доход от продажи объекта должен быть отнесен к продавцу, если объект находился в собственности менее пяти лет. Однако существуют исключения. При соблюдении условий такой срок может составлять три года.

- Право собственности на вещь было приобретено в результате дарения. Однако лицо, совершившее дарение, должно быть близким родственником нового владельца. Категории лиц, которые могут быть охарактеризованы как ближайшие родственники, определены в Семейном кодексе РФ.

- когда право собственности на имущество возникает в результате наследования,

- если право собственности было приобретено на основании договора ренты, заключенного между предыдущим собственником и нынешним собственником,

- право собственности было приобретено после приватизации имущества.

Эти условия распространяются только на проживающих в квартире. Если квартира продается, срок владения должен превышать пять лет, чтобы получить право на освобождение.

Доступен ли налоговый вычет на апартаменты?

Налоговые льготы позволяют покупателям вернуть часть того, что они потратили на свои покупки. Это доступно гражданам России с государственным доходом. Возможен возврат 13% от суммы, потраченной на покупку недвижимости; максимальная сумма вычета, которую можно вернуть с 2021 года, составляет 260 000 рублей.

При покупке квартиры можно вернуть 13% от потраченной суммы, но не более 260 000 рублей. Фото: kineshemec.ru.

Право на возврат вычетов определено в Налоговом кодексе РФ. Помимо земельных участков, за которые новый владелец получает деньги из бюджета при приобретении или освоении, возвращаются средства за покупку

- жилья,

- Квартир,

- Комнаты.

Чтобы получить налоговые вычеты, владельцы недвижимости могут обратиться за ними в отделения Федеральной налоговой службы. Возможны также автоматические скидки. Это возможно, если банк, в котором были потрачены средства на сделку, выступает в качестве налогового агента.

В этом случае владелец должен получить и подписать заполненную форму заявления на сайте ФНС.

В российском налоговом законодательстве не говорится о возможности получения налогового вычета при покупке квартиры. Владельцы нежилых помещений не имеют права на их получение.

Закон не запрещает менять статус собственности. При определенных условиях квартира может быть переоборудована в жилье. В таких случаях налоговые кредиты все равно не предоставляются. На дату покупки квартира должна была иметь статус жилого помещения.

Налоговые кредиты представляют собой возврат части денег, потраченных покупателем на приобретение недвижимости, а также процентов по кредиту. Такое право возникает, если для покупки недвижимости был использован ипотечный кредит. Максимальная сумма, которую можно вернуть за деньги, потраченные на выплату процентов по кредиту, составляет 390 000 рублей.

Однако это при условии, что кредит был использован для приобретения земли или недвижимости, классифицируемой как жилая. Налоговые вычеты не могут быть заявлены, если ипотечный кредит был взят на покупку квартиры.

НДФЛ при сдаче апартаментов в аренду

Граждане, сдающие недвижимость в аренду и получающие доход от такой деятельности, должны платить налог. При обычных обстоятельствах размер налога составляет 13% от дохода. Доход должен быть задекларирован до 1 мая года, следующего за отчетным. Налоги должны быть уплачены до 15 июля.

Вы можете уменьшить свой налоговый счет. Для этого вам необходимо зарегистрировать владельца недвижимости как индивидуального предпринимателя. Если вы выберете упрощенную систему налогообложения (УСН), вам придется заплатить 6% налога с полученного дохода.

Однако, если вы не применяете упрощенную систему налогообложения, то налог выше, чем для физических лиц — 20% от полученного дохода.

Регистрация в апартаментах — можно ли в их прописаться?

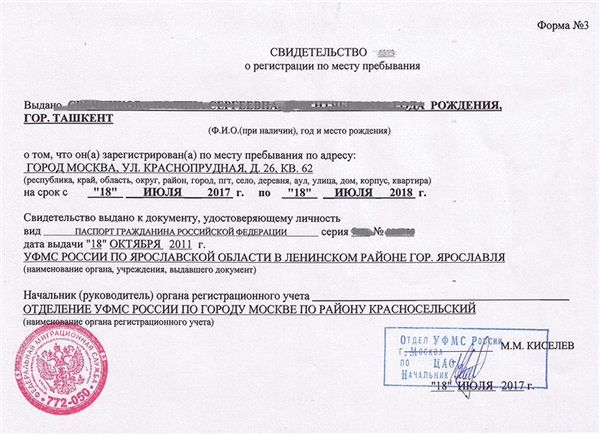

В домах и квартирах возможна как временная, так и постоянная регистрация. Для квартир регистрация также доступна, но только на временной основе. Регистрация недоступна.

Не влияет на то, кто хочет зарегистрироваться — собственник помещения или любое другое лицо. Максимальный срок временной регистрации по закону не превышает пяти лет. Для квартир действует общее правило — зарегистрироваться можно только на пять лет.

Дети также могут быть зарегистрированы в квартирах. Однако, как и в случае с регистрацией по месту жительства, в квартире должны быть зарегистрированы один или оба родителя детей. Для несовершеннолетних максимальный срок временной регистрации также составляет пять лет.

Выписать из квартиры можно, но только временно. Фото: savingleb. com.