- Когда и как начисляют проценты?

- За пользование

- За нарушение денежного обязательства

- Что говорит закон?

- Требования и правила оформления

- Оформление документа– подробная инструкция

- Взыскание процентов по расписке

- Советы юристов

- Зачем при передаче денег в долг оформлять расписку

- Расписка в получении денег в долг под проценты по закону

- Как правильно оформить расписку о передаче денег в долг под проценты

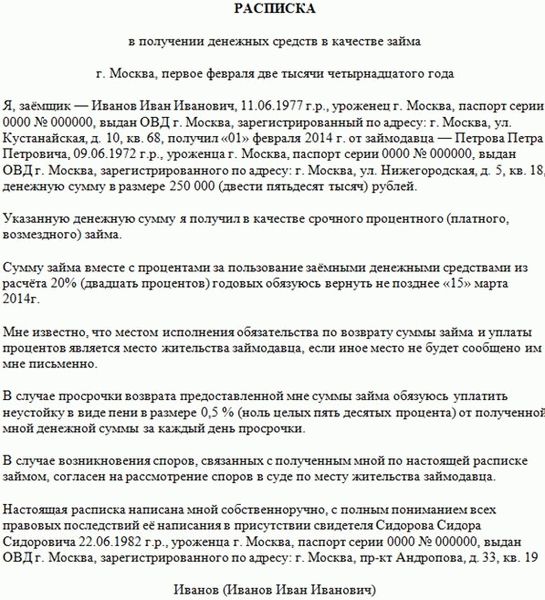

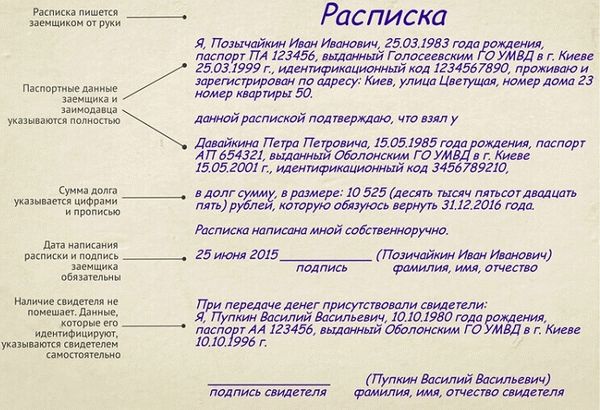

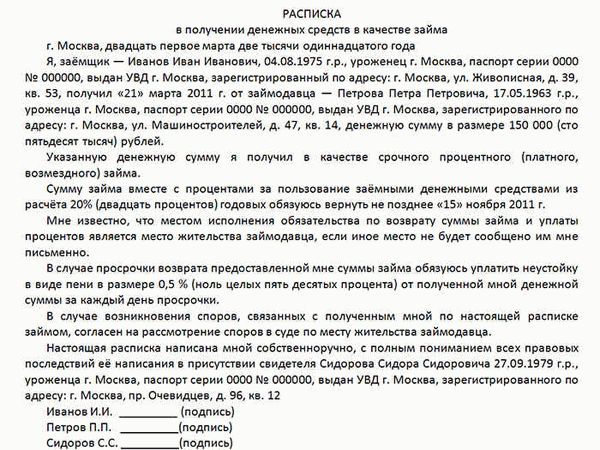

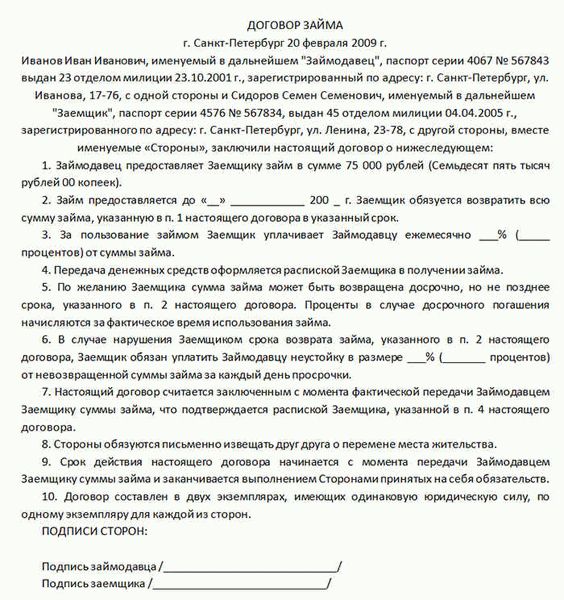

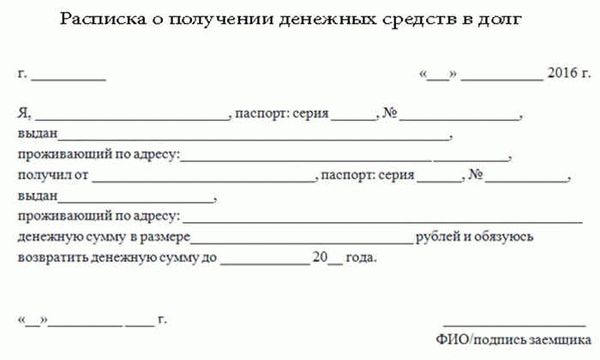

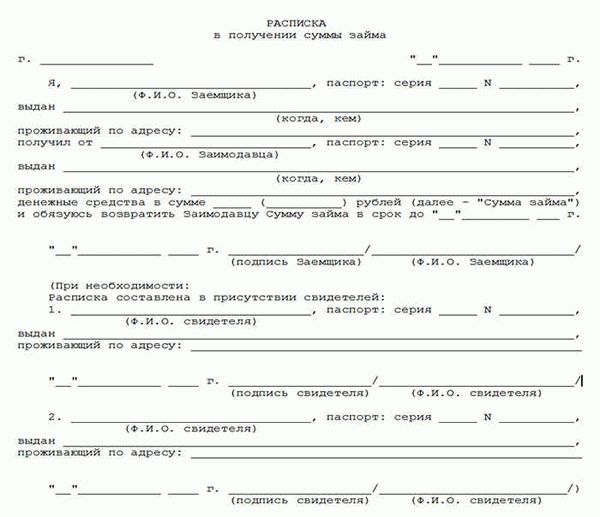

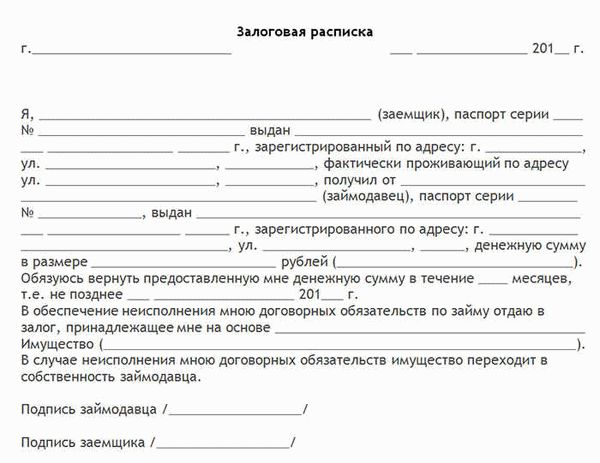

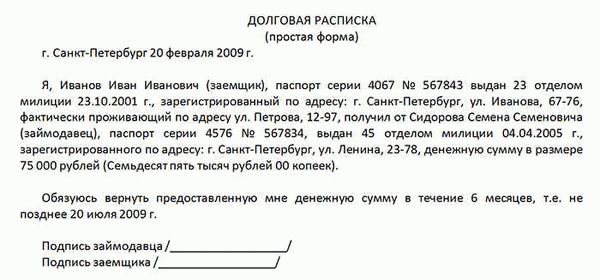

- Как выглядит расписка в долг под проценты: образец

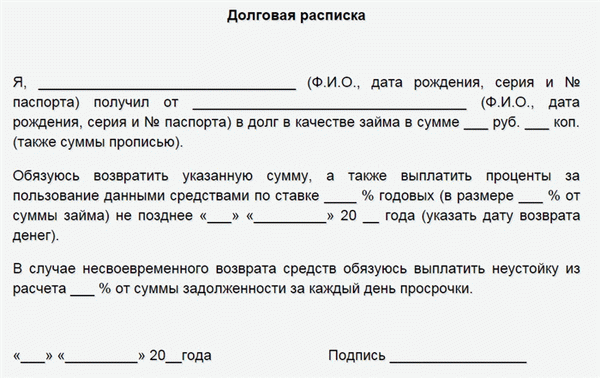

- Расписка в долг под проценты: пустые бланки для скачивания

Когда одно физическое лицо одалживает определенную сумму денег другому, это не является безвозмездным. Когда деньги берутся в долг, заемщик обязуется выплачивать проценты кредитору. Сумма и детали этого устанавливаются в документе. Кредитор должен проинформировать заемщика о том, будут ли проценты выплачиваться ежемесячно или через месяц.

В документе должно быть указано, каково вознаграждение кредитора за эту услугу и какая сумма выплачивается за просрочку. Взаимоотношения людей по поводу займов регулируются нормами гражданского права, и если заемщик не хочет возвращать долг в доказательство, его ждет суд.

Такие договоренности не запрещены, потому что составление потенциальных документов в интересах национальной юридической практики считается вполне законным временем. Документ должен быть составлен строго, с указанием всех элементов сделки. Нотариальное заверение документа не является обязательным, но может быть выполнено для дополнительной безопасности.

Характеристики данного образца письменного договора с физическим лицом следующие

- Должен быть составлен в строгом соответствии с нормами законодательства -.

- Возможность получения займа должна быть объяснена с ясностью и полнотой.

- Документ должен быть написан только на экземпляре и не может быть скопирован.

- Доказательство должно быть предоставлено кредитору только после того, как он получит всю сумму денег.

Не распечатывайте договор на принтере. Это связано с тем, что рукописный вариант является лучшим доказательством в судебном разбирательстве. Даже если в расписке не указано, что требуется особый процент за то, что пользователь дал деньги в долг другому физическому лицу, он имеет право на его получение.

Это право регулируется статьей 809 Гражданского кодекса. Если должник не возвращает долг в установленный срок, то проценты за просрочку должны быть выплачены в соответствии со статьей 395.

Когда и как начисляют проценты?

Чтобы рассчитать проценты между физическими лицами, пользователь должен использовать следующие данные

- Какова конкретная сумма займа?

- Процентная ставка, установленная кредитором,

- Период, на который предоставляются деньги.

Учитывая все эти понятия, потребитель может использовать калькулятор для расчета процентов, которые необходимо выплатить за определенный период времени за пользование деньгами другого человека. Согласно условиям кредитного договора, проценты начисляются за то, что человек воспользовался чужими деньгами, и за любые просрочки. В этих двух случаях одно лицо может получить от другого больше денег, чем было уплачено при составлении документа.

Должник выплачивает одновременно два вида процентов, как того требует закон. Для расчета процентной ставки образец поможет каждому, кто одалживает определенную сумму денег человеку. Процентная ставка должна быть рассчитана на момент составления документа.

За пользование

Занимая деньги у человека, лицо, составляющее расписку, должно понимать, что использование финансов не является бесплатным . Даже если это не указано письменно, Гражданский кодекс предусматривает, что заимодавец имеет право на получение процентов за оказанные услуги. Должник может расплатиться с кредитором следующими способами

- В момент погашения кредита, единовременно,

- ежемесячно, равными частями,

- ежемесячно, сначала больший платеж, затем меньший,

- удобным для обеих сторон способом, по согласованию сторон.

Если кредитор желает взыскать с должника проценты по окончании срока действия договора, но в расписке об этом не указано, кредитор вправе это сделать. Взыскание производится после расчета средней процентной ставки банка в регионе, где произошла сделка.

За нарушение денежного обязательства

К заемщикам, не погашающим кредиты в срок, применяются санкции в соответствии с действующими законодательными положениями. Если заемщик не вносит платежи в сроки, предусмотренные договором, к нему применяются санкции. Чем дольше задержка, тем больше процентов необходимо выплатить.

Это стоит принять во внимание. Если кредитор не сделал этого заранее, суд установит процентную ставку, принимая во внимание средние процентные ставки банков в данной местности.

Что говорит закон?

Составление документа четко регламентируется действующей законодательной базой. В нем определено следующее

- Проценты по долгу — это плата кредитора за оказанные услуги, а не штраф.

- Даже если при получении денег проценты не начисляются, заемщик обязан их выплатить по требованию кредитора,

- Санкцией для безжалостного заемщика являются проценты, начисляемые за просрочку платежа по договору.

Закон также гласит, что если заемщик не вернет деньги в срок при подаче заявления в суд по этому доказательству, он должен заплатить определенные пошлины в пользу государства.

Требования и правила оформления

Чтобы написать расписку о получении денег под проценты, необходимо соблюдать определенные правила. Письмо является юридическим документом и составляется в соответствии со следующими правилами

- Если бланк напечатан на бумаге, то все важные данные должны быть внесены вручную.

- Вся информация должна быть написана графическими символами заемщика или его представителя. Это также должно быть записано на бланке.

- Необходимо четко указать сведения о займе и о том, что подлежит погашению.

- Документ должен содержать полную и точную информацию о стороне деловых отношений, включая все паспортные данные.

- Проценты в доказательстве должны соответствовать сумме, выданной заемщику,

- Если в сделке участвуют свидетели, информация о них также должна быть представлена.

Документ должен быть составлен без ошибок, исправлений, опечаток, ненужных пробелов, разрывов в его теле.

Оформление документа– подробная инструкция

Для редактирования доказательства необходимо уточнить следующую информацию о его теле

- Перечислите домашний адрес потенциального должника и другую информацию о нем,

- Записать данные его паспорта, указав, кто его выдал и дату выдачи,

- Записать место жительства кредитора и номер его паспорта.

- Перечислите сумму в числовой форме и капитализированную информацию на основе эквивалента ЦБ РФ, добавив информацию о процентах.

- Полное сообщение об оттенках, моментах и условиях передачи активов,

- Датируйте и подпишите документ.

Документ должен быть написан на листе бумаги формата А4, называемом центральным документом, и должен начинаться со слова «i».

Взыскание процентов по расписке

При составлении такого документа заемщик добровольно соглашается с требованиями по выплате долга. Поскольку эти согласия принимаются кредитором, документ вступает в силу и налагает на заемщика конкретные обязательства.

Что касается погашения долга, то оно может быть следующим

- Проценты выплачиваются кредитору небольшими ежемесячными платежами.

- Проценты выплачиваются целиком вместе со всем займом,

- Компенсация выплачивается в судебном порядке, если должник не платит, что противоречит закону.

Если человек добровольно отдал деньги и проценты по договору, кредитор предоставляет доказательства, свидетельствующие о завершении деловых отношений и отсутствии претензий с любой части сделки в этом плане. Если в расписке не упомянуты проценты, но кредитор хочет их получить, он может договориться с должником о полюбовной сделке или урегулировать ситуацию.

Только на судебном заседании кредитор, которому не выплачен основной долг, может Если бланк расписки составлен правильно и его содержание полностью соответствует действительности, кредитор выигрывает слушание.

Советы юристов

Кредиторы должны убедиться, что бумаги составлены правильно и что информация, указанная в них, соответствует действительности, чтобы они могли доказать свою правоту в случае возникновения претензий. На копии должно быть составлено письмо, в котором будет указано, должен ли заемщик выплачивать ежемесячные платежи.

При подаче заявления в суд потребитель должен оплатить определенные сборы, поскольку речь идет о взыскании процентов. Период погашения и сумма задолженности должны быть уточнены и сообщены, если в разбирательстве участвуют свидетели.

Юристам рекомендуется сразу определить процентную ставку по договору. Таким образом, впоследствии не будет шума и крика на заднем плане о том, кто кому должен. При правильном составлении документа и его ответственном аннуитете кредитору и заемщику не придется столкнуться с дополнительными очень неудобными моментами.

Видео по теме:

Зачем при передаче денег в долг оформлять расписку

У древних римлян было правило. Если заемщик по какой-либо причине не возвращал деньги, его мог наказать тот, кто дал ему деньги в долг.

В наше время, конечно, к постоянным плохишам применяются другие наказания. Однако до сих пор существует множество случаев, когда заемщики пользуются доверием и незнанием закона кредитора, чтобы избежать возврата денег и выгоды.

В случае с денежными займами именно заимодавец подвергает себя большему риску, поэтому для его собственной защиты создаются доказательства возврата денег. Вы также можете одолжить деньги родственнику родителей или другу, но хотя вы доверяете этим людям, не стоит пренебрегать возможностью доказать это, написав денежный перевод, так как все может случиться. Например.

Обмен — это очень простой инструмент, позволяющий избежать всех недоразумений и разногласий.

Многие люди, имеющие на руках большие суммы не занятых денег, считают, что эти средства можно найти, а также получить небольшой доход. Именно поэтому люди часто дают деньги в долг под проценты, чтобы получить пассивный доход от этой суммы.

Паром Форекс — это один из видов валюты, на котором сосредоточено внимание. Сама по себе эта бумага не дает всей защиты и гарантий, которые обычно используются в качестве вспомогательного инструмента. Однако, если бордюр составлен правильно, в соответствии со всеми нормами права, он становится важнейшим документом с соответствующими юридическими последствиями.

Таким образом, все детали могут быть учтены, и вы сможете вернуть свои деньги и время.

Доказательства должны включать паспортные данные и регистрацию лица, которому причитаются деньги. Это облегчает определение юрисдикции и предъявление претензий в случае неуплаты.

Как правило, многие люди в нашей стране не взыскивают проценты, если суммы не выплачены, а сроки возврата небольшие. Более того, большинство людей в России даже не выдают письменных доказательств и дают деньги в долг только по устным договоренностям.

Однако если речь идет о значительной сумме, которую необходимо занять, то разумнее будет взыскать проценты. В этом случае вам, конечно, потребуется представить доказательства, подтверждающие наличие соглашения между кредитором и заемщиком.

Многие эксперты советуют полагаться на свидетельство о расторжении договора, даже если вы одалживаете деньги своему родственнику по материнской линии. Это связано с тем, что в данном документе четко определены обязанности сторон, причитающиеся платежи и проценты. Это помогает избежать всех неловкостей, которые обычно возникают, когда вас просят выплатить долг.

Расписка в получении денег в долг под проценты по закону

В соответствии со статьей 808 (2) Гражданского кодекса РФ, для подтверждения договора займа его условия могут предоставить заемщик или иные документальные доказательства, подтверждающие передачу ему займодавцем определенной денежной суммы или определенного числа.

Если долг не превышает 10 000 рублей, то стороны вполне могут рассчитывать на заключение устного соглашения о возврате денег и получении прибыли. Однако если стоимость объекта передачи высока, стоит составить необходимые документы — как правило, обычный договор займа. Он имеет юридическую силу, если подписан всеми сторонами.

В качестве альтернативы можно просто написать расписку.

Сделка должна быть заверена нотариально, если

- Если это требуется по закону,

- Это предусмотрено соглашением сторон, даже если закон не требует такой формы для данного вида сделки (ст. 163(2) Закона РФ).

Исходя из вышесказанного, строгих требований к нотариальному удостоверению доказательств не существует. Важно понимать, что нотариусы не обрабатывают доказательства отдельно и могут только ратифицировать кредитные договоры и прилагаемые к ним доказательства.

Поэтому, если вы пытаетесь одолжить деньги и хотите подтвердить сделку, вам необходимо достать договор займа. Однако если вы уже дали деньги и только создали выгоду от выплаты процентов, вам не стоит беспокоиться, так как этот документ уже имеет юридическую силу и гарантирует, что заемщик вернет вам долг. Если возникнут проблемы, вам в любом случае придется обратиться в суд.

Проценты обычно выплачиваются капиталом. Если деньги были возвращены единовременно, проценты также должны быть выплачены немедленно. Если долг выплачивается частями, проценты выплачиваются на остаток кредита на дату частичного погашения.

Проценты могут выплачиваться различными способами

- Ежемесячными платежами,

- Платежами по графику,

- единовременными платежами,

- ежеквартальными долями.

Все детали сделки, включая процесс погашения, сроки и другие соответствующие условия, должны быть включены в доказательство, даже если это не полный контракт. Если товарная накладная выдается только для подтверждения события передачи средств, все условия должны быть отражены в договоре займа.

Условия, указанные в расписке, вступают в силу с момента их подписания участником сделки, поэтому их не нужно добавлять для заверения у нотариуса.

Помните, что в суде принимается только оригинал процентной расписки! Копия этого документа не имеет юридической силы, даже если она заверена у нотариуса.

Важно, что только правильно оформленный документ может подтвердить выполнение обязательств между людьми. Также можно пригласить свидетеля для составления показаний. В случае судебного разбирательства он должен подтвердить составление документа.

Как правильно оформить расписку о передаче денег в долг под проценты

Составление доказательств не должно противоречить действующему законодательству. Они гласят следующее. ‘Никакая расписка не может быть выдана без выдачи доказательства’.

- Проценты по долгу — это не штраф, а вознаграждение тому, кто одолжил деньги,

- Если под расписками нет информации о процентах, должник должен выплатить их повторно по требованию кредитора.

- Штрафы налагаются на заемщика в качестве санкции за нарушение договора.

Закон также требует, чтобы люди платили государству пошлину в судебном процессе, если они обращаются в суд за неуплату долгов.

Доказательства должны быть подготовлены в соответствии с некоторыми важными правилами.

Следующие пункты придают распискам юридическую силу.

- Если у вас печатная форма, всю важную информацию необходимо внести вручную.

- Все пункты должны быть рукописными, написанными человеком, который должен деньги, или его законным представителем (в этом случае этот реквизит должен быть указан на доказательстве),

- Вся информация о займе и о том, что должно быть выплачено, должна быть подробно описана в полном объеме.

- Доказательство о задолженности по процентам должно содержать полную и достоверную информацию о части сделки и все данные паспорта.

- Если стороны решили обратиться за помощью и иметь дело со свидетелями, вся информация об этих людях также должна быть включена в расписку.

Важно, чтобы векселя были оформлены без ошибок, исправлений, опечаток, пробелов или двойных пробелов.

Пять основных требований к инкассовому счету:

- Искать доказательства того, где он был создан (название населенного пункта, место перевода).

- Указать название документа (инвойс или инкассо).

- Написать полные имена обеих сторон. Никаких сокращений, все интересующие элементы должны совпадать по паспортным данным. Также указать все паспортные данные.

- Сумма в рублях и сумма займа девушки должны быть указаны как цифрами, так и буквами.

- Должна быть указана полная дата — день, месяц и год.

В конце документа заемщик должен поставить свою подпись. Это должна быть та же подпись, которую человек поставил бы в обычных условиях. Если яркие счета-фактуры вводятся в компьютер, желательно, чтобы заемщик написал свое имя и подпись от руки.

Кредитор имеет право попросить заемщика предъявить паспорт и сравнить подпись на этом документе с подписью на подтверждении процентов по долгу.

В дополнение к вышеперечисленным требованиям существуют еще два требования, которые являются необязательными и могут быть выполнены сторонами

- Дата погашения долга и процентов. Средства могут выплачиваться как частями, так и единовременно; может быть определена конкретная дата в виде HH-MM-Myy или указан период, в течение которого долг должен быть выплачен. Если в расписке нет информации о дате погашения, заемщик должен выплатить долг через 30 дней после того, как этого потребует кредитор.

- Сумма процентов. Как правило, в долговой расписке определяется размер процентов за пользование деньгами в месяц, но возможно определение процентов в любое время. Кроме того, если желательно, сумма процентов (штрафа) взимается с нарушителя за каждый день просрочки долга.

Как выглядит расписка в долг под проценты: образец

1. расписка с указанием процентов.

Сумма процентов обязательно должна быть отражена в самом документе. Простое изложение условий на словах не делает их действительными. Ниже представлен (образец) расписки о процентах.

Однако, если предметом доказательства является достаточно крупная сумма денег, его действительность трудно оспорить, если желательно составить комплексный договор займа.

2. долговые деньги с ежемесячными платежами.

Такой вариант погашения кредита удобен для заемщика. Это связано с тем, что он относится к бюро, где не нужно погашать всю сумму сразу, а только ее часть. Например, заемщику удобно платить ежемесячные взносы, если из своей зарплаты он может подстроить график погашения под дату оплаты работы.

Если вы хотите дать деньги в долг под проценты и осуществлять ежемесячные выплаты заемщику, лучше, если у вас будет договор займа:

- Большой юридический вес,

- можно добавить детали (например, сложную систему штрафов и процентов за просрочку платежей),

- легко доказать, что заемщик пропустил платеж или не внес платеж в том месяце.

В ЭГ можно также установить график ежемесячных выплат по долгу, который сам по себе вряд ли является расписанием, но указывает на то, что выплаты будут производиться систематически в определенные даты.

В идеале кредит должен сочетаться с займом и распиской в получении этого кредита. Кредитор может заключить полис со страховой компанией для собственного обеспечения, если сумма внушительная. Если должник не возвращает деньги, это делает страховая организация. Есть только один недостаток — это дорого.

3. простой бланк для подтверждения получения кредита.

Единого образца для написания такого рода доказательств не существует, так как каждый случай индивидуален и имеет свои особенности. Однако существуют общие правила для всех этих документов. Текст должен объяснять все, что вы получаете (проценты, штрафы и т.д.).

4. образец инкассового счета, включая подпись свидетеля.

Если вы привлекаете свидетелей, ваши доказательства будут более убедительными, поскольку вы сможете доказать суду, что деньги были доставлены.

5. вариант доказательства, включающий ковенант.

Этот вид документа позволяет кредитору извлечь максимальную выгоду, поскольку заемщик обязуется предоставить нечто ценное и, по крайней мере, дает возможность продать это нечто и вернуть часть или весь долг.

6. перспективное законодательство о предоставлении денег в долг без прибыли.

Сумма, переданная заемщику, не превышающая минимальную заработную плату (на момент подписания доказательства), считается беспроцентной, и в тексте документа нет пункта о процентах.

Однако если общая сумма средств превышает минимальную заработную плату, а в документе не упоминаются проценты, они начисляются автоматически (взимаются государственным банком).

Однако, чтобы избежать путаницы, рекомендуется четко определить этот пункт, который должен быть подтвержден независимо от того, согласны стороны на проценты или нет.

Расписка в долг под проценты: пустые бланки для скачивания

Персональная кредитная верификация подтверждает факт заимствования средств. Она выдается заемщиком лицу, которое должно деньги (заемщику), и лицу, которое дает деньги в долг (кредитору).

- Скачать образец ‘Доказательство о взыскании долга в личных интересах’ в формате.doc (ms word)

- Скачать образец ‘Доказательство взыскания процентов по займу, полученному физическим лицом’ в формате. pdf (pdf)

- . Скачать образец ‘Доказательства взыскания задолженности по займам, полученным физическим лицом’ (с подписями свидетелей) в формате doc (ms word)