- Ответственность за нелегальных работников

- Индивидуальные предприниматели

- Организации

- Что делать ИП, чтобы не возникло проблем

- Как могут поймать неоформленных сотрудников

- Особенности оформления персонала

- Что помимо штрафов грозит работнику при не оформлении трудовых отношений надлежащим образом

- Штрафы для ООО и ИП за неоформленного работника в 2022 году

- Налоговые штрафы работодателю за неоформленного работника

- Штрафы для ИП или ООО за неоформленного или оформленного ненадлежащим образом работника-иностранца

- Уголовная ответственность для ИП за уклонение от уплаты налогов или страховых сборов

- Порядок рассмотрения и размеры штрафов

- Как выявляют правонарушения?

- Как правильно оформить «временного» работника?

- Как обжаловать наложение взыскания?

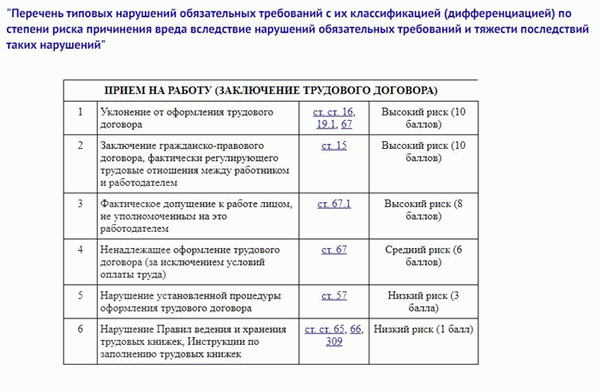

Список разделен на темы, каждая из которых содержит таблицу. В ней указаны вид нарушения, соответствующие требования Трудового кодекса и «категория риска» пункта. Цель нашей статьи — рассмотреть случаи неправильного трудоустройства.

Например, что произойдет, если работник будет пойман на месте без оформления в соответствии с ТК РФ, или если «дневной» продавец в программе окажется оформленным, например, по коллективному договору? Вариантов множество.

Какие уловки сильны при приеме на работу — это первая часть справочника.

Другими словами, самая распространенная и «опасная» история — это обход или замена трудового договора гражданско-правовым. Что движет несознательными работодателями, не является тайной — обычно это желание минимизировать расходы на налоги, отчисления в пенсионный фонд, фонды социального страхования и т.д. Кроме того, работникам, использующим «птичьи лицензии», не нужно получать удостоверения или больничные листы, а значит, меньше бюрократии и отчетности.

Также легче решать проблемы в случае их возникновения.

Все вышеперечисленное является незаконным. Но с чьей стороны? Кто противозаконен, когда вы работаете в индивидуальном бизнесе без регистрации, по сути — вы или предприниматель? Закон нарушает работодатель. Точнее, закон нарушают оба, но наказанию подвергается только работодатель.

Для работников проблемы могут возникнуть в виде несправедливых трудовых последствий — увольнение, отсутствие таких услуг, как отпуск и больничный, потеря заработной платы. Самое главное — трудно (а иногда и невозможно) отстоять свои права.

Ответственность за нелегальных работников

Законом предусмотрены различные виды ответственности за неоформление работника: по Кодексу об административных правонарушениях, по Налоговому и Уголовному кодексам, по Федеральному фонду социального страхования («Социальное страхование от несчастных случаев на производстве и профессиональных заболеваний» по Федеральному закону № 125-ФЗ от 24. 07. 1998).

Наложение штрафа на работодателя за неурегулирование трудовых отношений зависит от ряда обстоятельств

- Организационно-правовая форма работодателя — индивидуальное предприятие или компания,

- Независимо от того, был ли преступник арестован или повторно,

- Ущерб, причиненный государству в виде неуплаты налогов, взносов на страхование и т.д.

Индивидуальные предприниматели

В следующей таблице представлена ответственность частных предпринимателей за неоформление своих работников в соответствии с действующим законодательством в конце 2022 года или в начале 2025 года.

Уклонение или ненадлежащее исполнение ТД

Синтим вместо ТД при наличии трудовых отношений

- Для работников — от 10 000 до 20 000 рублей

- Для индивидуальных предпринимателей — 5 000 — 10 000 рублей.

- Для работников — исключение на 1-3 года,

- Для ИП — штраф 30 000-40 000 рублей.

Отказ от оформления трудового договора, направление на работу лицом, не имеющим таких полномочий

- Для работников — от 10 000 до 20 000 рублей

- в отношении гражданина — 3 000-5 000 рублей.

- В случае с работником — лишение права занимать должности на 1-3 года.

- Для ИП — штраф 30, 000-40, 000 р,

- для граждан — штраф в размере 5 000 рублей.

Поясните. Статья 5.27 Кодекса об административных правонарушениях.

Неуплата налога в результате занижения налоговой базы (или подачи декларации).

Налоговый штраф — 40% от суммы недоимки (и суммы задолженности).

Умышленная неуплата (или непредставление) страховых взносов в результате занижения налоговой базы.

Налоговый штраф — 40% от суммы задолженности (и суммы долга).

Избежать уплаты налогов, сборов и страховых взносов

В крупном размере (более 2, 700, 000 IV три раза подряд)

- Штрафы на заработную плату (доход) за период от 100, 000 до 300, 000 рандов или от 1 до 2 L

- Обязательные работы на срок до 1 года,

- Арест на срок до 6 месяцев,

- Лишение свободы на срок до 1 года.

В особо крупных размерах (свыше 13 500 000 р. за три финансовых года):

- 200, 000 — 500, 000 р. или 1. 5 — 3 L штрафа на заработную плату (доход) за период

- Обязательные работы на срок не более 3 лет,

- лишение свободы на срок до 3 000 фунтов стерлингов.

Важный оттенок: Штрафы для незарегистрированных работников в отношении индивидуальных предпринимателей или работников? Выбирайте второе; в примечании к статье 2.4 KBS говорится, что. Индивидуальные предприниматели несут «административную ответственность за своих работников, если настоящим Кодексом не определено иное».

Организации

Как правило, санкции за нарушение трудового законодательства всегда более суровы для организаций, чем для индивидуальных предпринимателей. Распространены лишь наказания за умышленное сокрытие налогооблагаемой базы (в данном случае штрафы за прием на работу лиц, не являющихся сотрудниками). Две категории работодателей — российские, налоговые органы и фонды социального страхования — претендуют на 40% плюс возврат налогов.

Налоговые и страховые взносы. Как юридические, так и физические лица несут равную ответственность.

Кроме того, организационная структура несет особую ответственность. Если что-то происходит, то это в его компетенции и должно рассматриваться в рамках уголовного законодательства. Кодекс об административных правонарушениях предусматривает для обществ с ограниченной ответственностью за неоформление работников штрафы, которые налагаются на юридическое лицо в целом и штрафы налагаются лично на руководителя.

Уклонение или ненадлежащее исполнение ТД

Синтим вместо ТД при наличии трудовых отношений

- Для работников — от 10 000 до 20 000 рублей

- В случае организации — 50 000-100 000 руб.

- Для работников — исключение на 1-3 года,

- в отношении организации — штраф в размере 100 000-200 000 рублей.

Понять. Статьи 4, 5.27 Кодекса об административных правонарушениях.

Поясните. Статья 5.27 Кодекса об административных правонарушениях.

Отказ от оформления трудового договора, направление на работу лицом, не имеющим таких полномочий

- Для работников — от 10 000 до 20 000 руб.

- В случае с работником — лишение права занимать должности на 1-3 года.

- в отношении организации — штраф в размере 100 000-200 000 рублей.

Понятно, статья 3, раздел 3 КоАП.

Поясните. Статья 5.27 Кодекса об административных правонарушениях.

Неуплата налога в результате занижения налоговой базы (или подачи декларации).

Налоговый штраф — 40% от суммы недоимки (и суммы задолженности).

Статья 122 Налогового кодекса РФ.

Умышленная неуплата (или непредставление) страховых взносов в результате занижения налоговой базы.

Налоговый штраф — 40% от суммы задолженности (и суммы долга).

Федеральный закон № 26.29, статья 125.

Избежать уплаты налогов, сборов и страховых взносов

В крупном размере (более 15 000 000 р. три раза подряд).

- Штрафы на заработную плату (доход) за период от 100, 000 до 300, 000 рандов или от 1 до 2 L

- Обязательные работы на срок не более 2 лет, с максимальным засорением 3 L,

- Арест на срок до 6 месяцев,

- в тюрьме на срок до 2 лет, с возможной блокировкой до 3 лет.

Группой лиц по предварительному сговору или в особо крупном размере (превышающем 45 000 000 рублей за три финансовых года):

- Штраф от 200 000 до 500 000 рублей или лишение зарплаты (дохода) на срок от 1 до 3 лет.

- Обязательные работы на срок до 5 лет, с возможным исключением на срок до 3 лет

- Лишение свободы на срок до 6 лет с возможной блокировкой на срок до 3 лет.

Жизнь становится дороже, цены растут, и штаты иногда изменяют «большие» и «особо большие» ставки и параметры. В данной таблице приведены текущие «цены» на 2022 год. Однако не будет сюрпризом, если в 2025 году будут введены штрафы для безработных в открытых акционерных обществах.

- Как бюджетные учреждения могут оплачивать услуги самозанятых?

- Когда менеджеры смогут быть самоокупаемыми.

ОБРАЗОВАНИЕ: исторический факультет Нижегородского педагогического университета, специальность — история и право.

Что делать ИП, чтобы не возникло проблем

Своевременное оформление сотрудников в соответствии с трудовым законодательством поможет избежать штрафов. Для этого необходимо:

— Заключить трудовые договоры со всеми работниками,

— сдавать табели учета рабочего времени в Пенсионный фонд и Фонд социального страхования; и

— документировать соблюдение трудового законодательства: оформлять заявления, команды и регистрации в трудовых книжках.

Договор, заключаемый с работником, должен содержать название, реквизиты работодателя, указание будущей должности и подписи обеих сторон. В этом случае документ считается юридически грамотным.

Предприниматели, использующие теневую работу, рискуют получить значительные штрафы, если об этом станет известно. Ответственность ИП в этом случае может быть административной и уголовной (в случае непрекращающихся посягательств на государство и значительного материального ущерба). Ниже приведен список того, чего следует ожидать в обоих случаях

— Административная ответственность — штраф от 1 до 5 000 рублей на каждого работника или принудительное закрытие организации на срок до 90 дней.

— Уголовная ответственность — выплата 100-300 тысяч рублей или до двух лет лишения свободы без возможности дальнейшего ведения бизнеса в прежнем секторе.

В обоих случаях работодатель обязан вернуть убытки (недополученные налоги) в государственный фонд. Для управления крупными долгами используйте программу «Простые платежи партнерам».

В 2022 году нелегальные иммигранты могут быть крупно оштрафованы за использование рабочих мест. Минимальная выплата ИП при таких обстоятельствах составляет 25 000 рублей, максимальная — 50 000 (70 в Москве, Санкт-Петербурге и прилегающих районах).

Как могут поймать неоформленных сотрудников

Проверяющими органами, которые следят за несоблюдением работодателями трудового законодательства и неуплатой налогов работниками, являются Трудовая инспекция и Налоговая инспекция соответственно. Они могут обнаружить, что предприниматели не в полной мере соблюдают закон. Это могут делать представители многих служб одновременно.

Инспекторы труда проводят регулярные плановые проверки организации. Причинами для визита инспектора могут быть сотрудники без документов или конкурентный бизнес. Налоговые инспекции могут фиксировать нарушения в результате внутренних или выборочных проверок.

Чтобы избежать юридических проблем, ведите свой бизнес в соответствии с правилами. Не беспокойтесь о персонале или налоговых санкциях.

Особенности оформления персонала

Согласно действующей редакции Трудового кодекса Российской Федерации, граждане могут выполнять свои трудовые обязанности только после заключения договора с работодателем. Этот документ содержит список сотрудников, гарантии от работы и программы REST, а также размер заработной платы.

В целом, процесс найма на работу включает в себя следующие этапы

- Кандидат в работники должен заполнить заявление о приеме на работу и представить документы, перечисленные в статье 65 Трудового кодекса. Если на работу принимаются иностранные граждане, следует сослаться на статью 327.3 Трудового кодекса. Например, требуется страховой полис ДМС. Страховая компания входит в число лиц, осуществляющих деятельность на территории России. Два других обязательных документа — патент и вид на жительство (внутренний вид на жительство).

- ОК Работник должен оформить трудовой договор. Он обязательно заключается в письменной форме и содержит элементы сторон. Его содержание должно соответствовать статье 57 Трудового кодекса.

Трудовой договор составляется в двух идентичных экземплярах, один экземпляр остается в папке сотрудников отдела кадров. Второй экземпляр, содержащий подпись управляющего директора, передается работнику. После этого в документ нельзя вносить никаких изменений.

Если гражданина переводят на другую должность, повышают зарплату или меняются другие условия, сотрудники УО составляют дополнительный договор. Несоблюдение перечисленных требований может привести к штрафам, а также к безработице.

Как только контракт подписан, он вступает в юридическую силу. Однако Трудовой кодекс предусматривает и другие варианты. Например, договор считается заключенным, если работник фактически принят на работу.

Обязательным условием является то, что это сделано с ведома работодателя. Однако до подписания самого договора должно пройти не более трех рабочих дней.

- Перспективные сотрудники знакомятся с местными нормативными актами, действующими на предприятии. Правила внутреннего трудового распорядка, положение об оплате труда и т.д. Работники должны не только ознакомиться с этими документами, но и проверить это в специальных дневниках и ведомостях.

- Сотрудники отдела кадров дополняют приказы о приеме на работу формой № Т-1. документы можно скачать из интернета. Она также входит в базовый набор функций системы управления персоналом и заработной платой.

- Запись о приеме на работу производится в трудовой книжке. Затем заполняется личная карточка по форме Т-2. Также происходит изменение должностей, перевод и обучение в другие отделы.

Что помимо штрафов грозит работнику при не оформлении трудовых отношений надлежащим образом

Если в компании или на индивидуальном предприятии хотя бы часть сотрудников работает без трудового договора, это может иметь неприятные последствия для обеих сторон.

- Взносы в пенсионный фонд не выплачиваются работникам. К моменту выхода на пенсию у гражданина может не быть необходимого количества пенсионных молекул. В этом случае государство выплачивает только социальную пенсию по старости, которая не превышает прожиточного минимума.

- Работодатель не платит взносы в фонд социального страхования. Как следствие, никто не выплачивает работникам больничные пособия в случае несчастного случая на производстве. Вам придется обращаться в суд, чтобы доказать, что вы работаете в конкретной компании. Это может занять месяцы или даже годы.

- Работники не платят налоговые сборы. Обычно налоговым агентом является работодатель. Он обязан исчислять и удерживать подоходный налог. Однако если он по какой-либо причине этого не делает, работник должен самостоятельно уплатить его в бюджет. Если Федеральная налоговая служба обнаружит, что гражданин получает доход, но не удерживает подоходный налог, к нему могут быть применены санкции в соответствии со статьей 122 Налогового кодекса. Неофициальные работники платят штраф в размере 20% или 40% от годового дохода, который они отработали без оформления.

Для работодателей ответственность за такое поведение является как уголовной, так и административной. Многое зависит от размера ущерба, нанесенного государству.

В Федеральной налоговой службе существует методика расчета заработной платы (и, соответственно, налога на фонд оплаты труда) с учетом отрасли и сектора конкретного предприятия. Кроме того, налоговый инспектор оставляет за собой право потребовать допроса любого человека, который (по его мнению) располагает информацией по данному вопросу. Следует также напомнить, что жалобы могут подавать работники, которые не удовлетворены своим доходом, оплатой больничных или отпускных.

Штрафы для ООО и ИП за неоформленного работника в 2022 году

Статья 5.27 была добавлена в КоАП РФ специально для работодателей, которые не соблюдают положения Трудового кодекса.

- Например, если кто-то из механического и технического персонала принимает человека на работу без трудового договора, то гражданин наказывается штрафом в размере 3-5, 000 рублей. Работник наказывается штрафом в размере 10-20, 000 рублей.

- Если предприниматель или ООО (в лице его представителя) уклоняется от заключения договора или не соблюдает требования к его оформлению и предлагает заключить гражданско-правовой договор вместо трудового договора, на работника налагается штраф в размере 10, 000 рублей. Для неоформленных работников штраф составляет от 5-10 000 рублей для индивидуальных предпринимателей и от 50-100 000 рублей для юридических лиц.

При повторном нарушении санкции значительно увеличиваются. Штрафы увеличиваются до 30 000-40 000 рублей для предпринимателей и 100-200 000 рублей для ООО. Работники могут быть исключены на длительный срок.

Налоговые штрафы работодателю за неоформленного работника

Федеральная налоговая служба отвечает за сбор пенсионных взносов и взносов на социальное страхование. За неуплату этих платежей налоговые инспекторы также могут налагать штрафы в соответствии со статьей 122 Налогового кодекса РФ.

- Штраф за невыплату зарплаты, неуплату налогов и взносов, в том числе для незарегистрированных сотрудников ООО и ИП, составляет до 20% от суммы, отнесенной в бюджет.

- В случае выявления умысла нарушители закона наказываются штрафами в размере до 40% от суммы, удержанной в бюджет.

Еще один важный момент. Уплата штрафа не освобождает работодателя от обязанности по оформлению дополнительных справок и постановке отчислений в пенсионный фонд и фонд социального страхования.

Штрафы для ИП или ООО за неоформленного или оформленного ненадлежащим образом работника-иностранца

Ежегодно миллионы иностранцев приезжают в Россию на работу. Однако для работодателей каждое трудоустройство требует решения целого ряда вопросов. Недостаточно заключить трудовой договор с потенциальным строителем или электромонтажником.

Индивидуальное предприятие или общество с ограниченной ответственностью может быть наказано штрафом или закрытием на 90 дней по следующим причинам

- Иностранец не имеет разрешения на работу (патента), если это требуется действующим законодательством.

- Иностранец работает в районе, отличном от района, указанного в лицензии (патенте).

- Иностранец работает за пределами территории, на которую распространяется разрешение на работу,

- Работодатель принял на работу жителя другой страны без получения необходимой лицензии от аудиторской службы. Не сообщил в Департамент иммиграции о трудовом договоре с иностранцем, если это предусмотрено законом.

За все вышеперечисленные правонарушения работодатель может быть наказан штрафом в соответствии со статьей 18.15 КоАП РФ. Максимальное наказание для юридических лиц — штраф в размере до 800 000 рублей. Предприятия также могут быть закрыты на 14-90 дней.

Правонарушениями считаются отдельные случаи незаконного или недобросовестного найма работников, являющихся гражданами других стран.

Помимо прочего, Федеральная налоговая служба оставляет за собой право штрафовать работодателей за привлечение иностранных сотрудников без документов, если будет установлено, что налоги не были уплачены полностью или в срок.

Уголовная ответственность для ИП за уклонение от уплаты налогов или страховых сборов

Избегание работодателей в основном требует от них снижения налогового бремени, например, путем отчисления накоплений в пенсионные фонды или фонды социального страхования. Однако в некоторых случаях эти действия могут привести к уголовной ответственности. Действующая редакция Уголовного кодекса предусматривает для индивидуальных предпринимателей и УП отдельные статьи за уклонение и/или избежание уплаты налогов.

Если индивидуальный предприниматель своевременно не представляет в проверяющие органы необходимые отчеты или расчеты, не включает в свои сведения или уклоняется от уплаты налогов/взносов в бюджет, его поведение квалифицируется по статье 198. Уголовного кодекса. Однако, если то же самое совершает юридическое лицо, проверяющий будет рассматривать положения статьи 198 Уголовного кодекса.

Если в ходе проверки будет установлено, что физическое лицо, оплачивающее услуги предпринимателя или работника, скрыло за три года более 2,7 млн. налогов или государственных взносов

- наказывается штрафом в размере 100, 000-300, 000 рублей. В качестве альтернативы может быть удержан его заработок за 12-24 месяца.

- Подвергнуться наказанию в виде обязательных работ сроком на 12 месяцев,

- Арест на 6 месяцев,

- лишение свободы на 12 месяцев.

Ущерб считается особо крупным, если сумма сокрытых налогов, включая сборы, превышает 13,5 млн рублей за трехлетний период. В этом случае диапазон штрафов и других наказаний варьируется для неофициальных работников.

- 36 месяцев обязательных работ,

- штрафы в размере 200-500 тысяч рублей. Денежные штрафы могут быть установлены в размере суммы или дохода нарушителя за 18-36 месяцев.

- Лишение свободы на 36 месяцев.

Предприниматели и работники могут быть освобождены от уголовной ответственности, если они добровольно перечислили все налоги и/или бюджетные платежи в полном объеме. Важно! Преступление должно быть первым. Предприниматели также должны оплатить все штрафы и пени, наложенные Федеральной налоговой службой.

Порядок рассмотрения и размеры штрафов

Такое наказание предусмотрено статьей 5.27 КоАП РФ, стороны 4 и 5. Ответственность наступает за ненадлежащее исполнение трудовых договоров, обход договоров или использование гражданско-правовых договоров в ситуациях, когда это не разрешено. Дела данной категории рассматриваются судьей в соответствии со статьей 23.1 КоАП РФ, но принципы Федерального бюро по труду, подготовившего отчет, статья 5.27 КоАП РФ, статья 4.

Ответственное лицо.

ч. 5 ст. 5.27, п. 5 (повторно в течение одного года).

Запрет на работу на срок от одного до трех лет

Лица, осуществляющие деятельность без регистрации юридического лица (включая индивидуальные предприятия)

Как выявляют правонарушения?

РОСТРУД Федеральная служба составляет протоколы в соответствии с §§ 5. 27, ч. 4 и 5 об административных правонарушениях. Нарушения выявляются в ходе плановых и внеплановых проверок, проводимых в соответствии с федеральным законом № 294 от 26. 12. 2008 года.

Роструд не скрывает список организаций, которые он намерен посетить в будущем. С ним можно ознакомиться на сайте.

Причины проведения внеочередных проверок для выявления работников без документов

- Жалобы на нарушения (которые могут быть поданы кем угодно — от работников до конкурентов),

- Представления различных государственных органов (например, факты выявлены в ходе совершенно другой инспекции).

При внезапной проверке. Источник: freepik. com/user14526789

Важно: Кодекс об административных правонарушениях не содержит строгих требований к тому, как должны быть установлены правонарушения. Поэтому любая информация и отчеты могут быть использованы в качестве отправной точки для составления отчета и применения санкций.

Как правильно оформить «временного» работника?

В некоторых случаях работодателям необходимо быть внимательными при найме сотрудников, так как требуется проверка компетентности и навыков. В некоторых случаях может потребоваться обучение и тестирование кандидатов. Чтобы избежать претензий со стороны надзорных органов, можно использовать различные формы обеспечения взаимоотношений.

- трудовой договор с предварительным испытательным сроком (регулируется статьей 70 Трудового кодекса РФ, которая позволяет увольнять неподходящих работников в упрощенном порядке),

- договор об испытательном сроке или стажировке (заключается в произвольной форме),

- согласие на обучение перед приемом на работу (строгих требований закона нет).

Как обжаловать наложение взыскания?

Любая организация или работник, признанный ответственным по пунктам 4 и 5 статьи 5.27 КСА, имеет право обжаловать решение. Если вердикт вынес судья — в Высший суд, если Роструд — в вышестоящую организацию или в районный суд (по месту нахождения государственного органа). В законе установлен срок.

Если наказанное лицо не исполнит решение в течение 10 дней с момента его получения, то оспорить вердикт уже невозможно. Основной причиной отмены решения суда является нарушение срока применения наказания; позиция Верховного суда РФ заключается в том, что нарушения по ч. 4 и 5 ст. 5.27 КоАП РФ не являются длящимися.