- Зачем передавать имущество внутри группы компаний

- Варианты передачи имущества

- «Обычная» купля-продажа имущества

- Вклад в уставный капитал и взнос в имущество

- Выделение

- Какие способы передачи имущества лучше применять в разных ситуациях

- Плюсы:

- Дополнительные нюансы:

- Безвозмездная передача имущества по подп.11 п.1 ст. 251 НК РФ

- Минусы. НДС.

- КАК ВЕРНУТЬ ВКЛАД В ИМУЩЕСТВО

Многие предприниматели создают различные юридические лица и объединяются в группы компаний. Может возникнуть необходимость в передаче активов внутри компании. Рассмотрим, как сделать это с минимальными затратами и без проблем для налоговых органов.

Зачем передавать имущество внутри группы компаний

Существуют основные причины, по которым владельцы портфелей могут захотеть «переложить активы из одного кармана в другой

- Безопасность. В этом случае владелец хочет перевести активы за пределы компании, которые могут стать предметом претензий кредиторов или регулирующих органов.

- Реорганизация. Владельцы портфельной компании могут решить изменить направление деятельности конкретной компании. Например, компания занималась только торговлей, а теперь расширилась до производства. Это, конечно, требует обеспечения компании соответствующими активами.

- Развитие. Этот вариант похож на предыдущий, за исключением того, что речь идет о начале нового проекта, а не о перераспределении существующих функций в рамках эксплуатации. Для удобства ведения бизнеса в этом случае целесообразно создать отдельное юридическое лицо, которому также потребуются основные средства.

Варианты передачи имущества

Большинство корпораций структурированы подобным образом. Внешне структура может казаться сложной, в основном из-за того, что фактические владельцы бизнеса не хотят «светиться». Однако суть юридической структуры холдинговой компании почти всегда одна и та же.

То есть, отдельные учредители контролируют предприятия группы либо напрямую, либо через управляющую компанию.

Таким образом, собственность может быть передана

- Учредителем дочерней компании.

- Дочерней компанией учредителю.

- Между двумя связанными компаниями с общим учредителем.

Давайте теперь рассмотрим различные способы передачи имущества в зависимости от статуса передаваемой и приобретаемой компании.

«Обычная» купля-продажа имущества

Этот способ имеет смысл только при передаче имущества между двумя юридическими лицами, связанными общим собственником, так как отношения материнской и дочерней компаний имеют более интересные варианты.

Давайте рассмотрим налоговые последствия такой продажи.

Чтобы избежать уплаты этих налогов, выручка должна быть сведена к минимуму. Если продавец функционирует на основе ДПТ, то стоимость должна быть равна или немного выше остаточной стоимости объекта. Если продавец использует упрощенную систему налогообложения «доходы минус расходы», то затраты на приобретение или создание продаваемого объекта.

Однако налоговые органы всегда внимательно следят за сделками на территории фермерского хозяйства. Если выручка от сделок между взаимозависимыми российскими компаниями превышает 1 миллиард долларов США в год, такие сделки подлежат обязательной проверке. Однако внимание проверяющих может быть обращено и на «более мелкие» сделки.

Например, если одна часть договора платит налог на прибыль, а другая использует один из специальных налоговых режимов (статья 105.14 Налогового кодекса).

Поэтому обоснование цены продажи должно быть подготовлено заранее. Например, снижение стоимости оборудования может объясняться высокой степенью износа, дефектами, обнаруженными при осмотре, и т.д.

Если обе организации работают на ОСНО, то расходы по НДС для портфельной компании в целом отсутствуют. Налог, исчисленный продавцом, возмещает покупатель.

Еще хуже, если получатель использует один из специальных налоговых режимов. В этом случае НДС, исчисленный продавцом, «теряется» для предприятия. Только если покупатель использует упрощенный налоговый режим «отрицательный доход», НДС принимается к вычету и частично возвращается (15% от суммы).

Вклад в уставный капитал и взнос в имущество

Эти два метода подходят только в том случае, если материнская компания передает имущество дочерней компании. Что касается формализации, то с вкладами в имущество все проще. Как правило, если о возможном вкладе сначала было сообщено ассоциации, то для этого не нужно вносить изменения в устав ассоциации.

Однако в целях экономии налогов более выгодными могут быть вклады в уставный капитал.

Подоходный налог и доход SADF не возникают при обоих вариантах создания основных средств (статьи 3.3 и 3.7(1) и 1.1 раздела 346.15 Кодекса о подоходном налоге).

Если основные средства предоставляются в счет уставного капитала, первоначальная стоимость для дочерней компании равна чистой учетной стоимости учредителя на дату внесения вклада (подпункт 2с ГПК, статья 1).

Если происходит оприходование имущества, налоговые органы считают, что оно не подлежит амортизации для целей налогообложения. По мнению сотрудника, первоначальную стоимость в этом случае следует считать нулевой или, если она есть, включать только расходы получателя на доставку и установку (письма Минфина России от 14 мая 2018 г. № 1/11986 и № 03-03-06).

При получении уставного капитала НДС не должен начисляться, так как передача активов в инвестиционных целях облагается прибылью (подпункт 4 пункта 2 статьи 146 Налогового кодекса, статья 39(2)). Однако учредители, работающие на ОСНО, обязаны начислить налог в соответствии с остаточной стоимостью переданных объектов (подпункт 3 статьи 170 ГПК). Если дочерняя компания также работает по НДС, то она вправе получить эту сумму к вычету (п.

111 ст. 111 НК РФ). В этом случае дополнительных расходов у портфельной компании не возникает.

Однако НДС «теряется», если компания-получатель работает на специальном налоговом режиме. В этом случае договор становится тем выгоднее, чем выше амортизация передаваемого объекта.

При имущественном обложении статус НДС более сложен. Работники рассматривают свои инвестиции в имущество с НДС просто как вклад в уставный капитал. Если уставный капитал не меняется, то освобождения от НДС быть не должно (письмо Министерства финансов № 03-07-14/27452 от 15 июля 2013 года).

Получатель основного средства не может принять к вычету НДС, так как сделка была безвозмездной.

Позиция налоговых органов может обидеть. Ведь все имущественные вложения в дочерние предприятия однозначно являются инвестициями, даже если не происходит смены управляющей компании. Однако в этом случае бизнесмен должен готовиться к судебному разбирательству.

Есть перспектива положительного исхода дела (ИПК ЕЭС № А29-10167/2011, решение от 03. 12. 2012).

Выделение

Когда начинается новый проект, в рамках портфельной компании создается отдельное юридическое лицо. Его можно не только открыть с нуля, но и отделить от существующего предприятия, передав необходимые активы.

С точки зрения налогообложения это очень выгодный вариант. При передаче активов в ходе реорганизации не взимается налог на прибыль и НДС. Кроме того, передающая компания не должна возмещать НДС. Разумеется, получатель не может претендовать на скидку по НДС.

Риск здесь возникает только в том случае, если компания-источник использует ОСНО, а получатель работает на упрощенном режиме налогообложения: доказано, что организация на ОСНО приобрела товар, получила скидку НДС, а затем передала его компании на «упрощенке». Это означает, что фикс будет использоваться в дальнейшем для деятельности, не облагаемой НДС.

В соответствии с критериями Налогового кодекса для восстановления НДС реорганизации не требуется в любом случае (получение необоснованной налоговой выгоды.

Для снижения риска предпочтительно не реорганизовывать эти объекты сразу после покупки, когда ожидается их передача.

Какие способы передачи имущества лучше применять в разных ситуациях

Приведем возможные варианты передачи недвижимого имущества в таблицу, в зависимости от соотношения частей сделки.

‘+ +’ — юридически сильный, налоговый

«+ -» — юридически сильная, но налоговая сделка

«- » — юридически неприемлемо

Предприниматели имеют больше всего возможностей, если они передают имущество от учредителя дочерней компании. В этом случае наиболее выгодным является вклад в уставный капитал или выдел.

Если же имущество передается в обратном направлении — от дочерней компании к материнской, то остается только один вариант — продажа или дарение. Преимущества любого из этих вариантов зависят от налогового режима и возможности обосновать более низкие цены.

Если обе компании работают на ОСНО и имущество продается по остаточной стоимости, то налог на прибыль или НДС в масштабах всей группы не уплачивается. В этом случае рынок и продажа имущества более выгодны.

Также предпочтительнее использовать передачу без рассмотрения, если рыночная стоимость основного средства значительно выше остаточной стоимости, или если принимающая компания работает на специальном налоговом режиме и не может предъявить НДС.

Однако если необходимо передать имущество между двумя компаниями, связанными только одним общим владельцем, существует только один вариант — стандартный договор купли-продажи.

Плюсы:

Это бесплатная передача участником (акционером) определенных инструментов (денежных средств, акций) своей компании, например, других юридических лиц, недвижимости и т.д. При этом уставный капитал не увеличивается, номинальный размер акций не меняется и не нужно вносить изменения в Единый государственный реестр юридических лиц.

Основаниями для получения дохода на имущество являются ст. 66.1 ГК РФ, ст. 32.2 Закона «Об ООО», ст. 32.2 Закона «Об ООО», ст. 66.1 ГК РФ.

Дополнительные нюансы:

Возможно не во всех организационно-правовых формах. Указанные средства не могут быть учтены в качестве затрат на приобретение акций при получении последующего дохода (в момент продажи, при выходе из компании или при ее очистке). Если законодательство принимающей компании стандартизировано и не содержит детальных договоренностей, имущественные вклады возможны только в денежной форме и только пропорционально всеми участниками (акционерами).

Если устав реструктурирован, то вклад в имущество могут внести не все участники (или не пропорционально долям).

В анонимном обществе решение о внесении вклада в имущество принимается не менее чем 2/3 голосов. В анонимной компании вклады могут вноситься по договору, утвержденному советом директоров, или по решению общего собрания акционеров. Процесс определения вкладов в имущество учреждения также может быть подробно описан в корпоративном договоре.

Налоговое законодательство предусматривает две льготы, позволяющие освободить от налогов по сути бесплатные вклады.

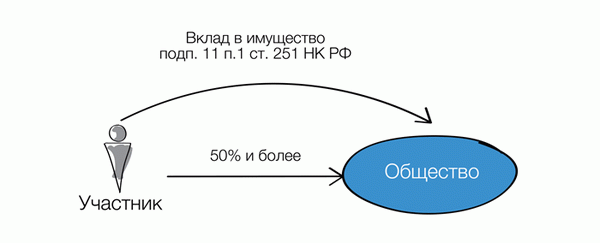

- Передача имущества организации, в уставном капитале которой прямо и/или косвенно передается не менее 50% («матери», «бабушке» или организации, состоящей из отдельных участников (акционеров)).

- ‘Дочернее пожертвование’. Это передача от «дочерней компании» материнской компании, которая прямо и/или косвенно участвует не менее чем в 50% уставного капитала «дочерней компании».

Безвозмездная передача имущества по подп.11 п.1 ст. 251 НК РФ

Во-первых, вклад — это недвижимость, которая является имущественным правом с 23. 11. 2020 года. Наличные средства относятся к активам, безналичные — к имуществу. Код города 128.

Во-вторых, имущество и имущественные права (кроме денежных средств) не передаются третьим лицам в течение одного года с момента получения.

Другими словами, на использование имущества накладываются существенные ограничения. Полученное имущество не может быть продано, сдано в аренду или иным образом отчуждено. Логика советника понятна — он передал имущество (имущественные права) для собственного использования, а не в аренду или переуступку, и таким образом является своего рода безналоговой помощью членам своей компании.

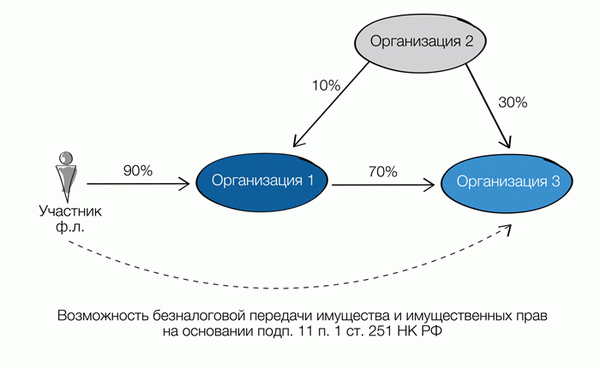

Бесспорной «фишкой» этого безналогового обоснования является возможность внесения вклада в имущество не только прямыми участниками 2020 года, но и теми, кто имеет косвенный интерес через компании-посредники. Косвенное участие также должно составлять не менее 50%, чтобы освободить вклад от налогообложения.

Для расчета косвенного участия необходимо умножить прямое участие для каждого субъекта в цепочке владения. Например:

‘Дочерний вклад’.

Налоговое законодательство разрешает налоговые переводы в обратном направлении от «матери» или «бабушки», а также от «дочери» к «матери» или «бабушке». Исключения предусмотрены подпунктом 11 п.

Важно! ‘Субсидиарные взносы’ не могут быть перечислены отдельным участникам, не являющимся плательщиками налога на прибыль. Такие выплаты приравниваются к дивидендам. Дочерние взносы» могут заменить выплаты дивидендов, особенно если не выполняются условия для безналогового дохода от дочерней компании к материнской.

Не соблюдается период занятости 365 дней,

миноритарные акционеры превышают мажоритарного акционера более чем на 50%.

Вспомогательные пожертвования» (мы сами придумали это название, в Гражданском кодексе его нет) следует отличать от договоров дарения, которые запрещены между коммерческими организациями статьей 575 Гражданского кодекса РФ. Дарение — это договор, двусторонняя сделка, от заключения которой даритель может легко отказаться (вы берете фломастер и дарите его другу, а друг отвечает «да пошел ты со своим фломастером»). Дарение дочери» — это партнерство.

В отличие от вас или меня, дочернее предприятие не может отказаться от воли матери.

Для пущего эффекта:

«Экономические отношения между материнской и дочерней компаниями могут включать не только инвестиции матери в имущество дочерней компании на стадии учреждения, но и на любой стадии ее деятельности. Кроме того, она включает в себя финансовую жизнеспособность отношений между дочерней компанией и материнской компанией». Компания может также навязать обратную передачу имущества.

Отсутствие немедленной взаимной уступки является признаком отношений между материнской и дочерней компанией и хозяйствующим субъектом с экономической точки зрения.» Постановление Верховного Суда Российской Федерации, Судебный департамент, 12 декабря 2012 года № 8989/12.

Минусы. НДС.

Если организация вносит имущественный взнос в ИКТ и имущество передается, «материнская» компания должна возместить НДС с остаточной стоимости имущества. В этом случае восстановленный НДС может быть включен в расходы.

Кроме того, получатель не может быть лишен НДС, поскольку он не заплатил за имущество (помните, что имущественный сбор является своего рода бесплатной передачей). Поэтому имущественные сборы больше подходят для денежных переводов.

КАК ВЕРНУТЬ ВКЛАД В ИМУЩЕСТВО

Имущественные налоги, созданные отдельными участниками, являются безотзывными. В отличие от кредитов, они не могут быть востребованы обратно. Вид вложений может быть только в форме дивидендов. То же самое относится и к инвестициям в виде взносов в уставный капитал.

Однако, в отличие от взносов в уставный капитал, сумма имущественного взноса не компенсирует затраты отдельного участника при последующей продаже (наших) акций, выходе или ликвидации компании.

Для участников организации действует иной порядок — сумма взносов, внесенных в виде денежных средств, вычитается из собранного дохода.

При выходе или ликвидации организации.2 п. § 250 статьи 1 НК РФ; п. 277 статьи НК РФ.

При продаже участия в ОЕ — подпункт 2. 1. 1 статьи 268 (1) КПК. п. 1 статьи 268 КПК. п. 1 статьи 268 КПК. п. 1 статьи 268 КПК. п. 1 статьи 268 КПК.

При продаже акций. п. 3 ст. 280 ГПК РФ.

Кроме того, участник предприятия может осуществить возврат без подоходного налога суммы, равной предыдущему вкладу в имущество хозяйственного общества или кооператива (ОС, ЕС, предприятия), ст. 11. 1п ст. 251 ГПК. п. 1, ст. 251 ГПК. п. 1, ст. 251 ГПК. п. 1, ст. 251 ГПК. п. 1, ст. 251 ГПК РФ.

Вклады должны вноситься и возвращаться только в денежной форме. Если первоначальный вклад в имущество общества был внесен не в денежной форме, а в виде иного имущества (здания, участки, оборудование, акции (доли) вопреки закону об обществе), то это имущество не может быть возвращено вкладчику без уплаты налога на основании. Пункта 11.1(1) статьи 251 Налогового кодекса.11.1 Статья 1.1 ГПК не действует.

Взнос также должен быть возвращен в денежной форме. Это исключает несоразмерность между первоначальным сбором и ситуациями злоупотребления, которые могут быть связаны с таким методом возврата, не облагаемым налогом.

Освобождение от налога действует в пределах уплаченной суммы предоплаты. Сумма, освобождаемая от освобождения в соответствии со статьей 251.1.1 Налогового кодекса РФ, ограничивается суммой ранее уплаченного взноса. В связи с этим важно, чтобы участник сохранил документы, подтверждающие сумму внесенных им взносов.

К ним относятся решения общего собрания участников (протоколы) и платежные поручения о перечислении денежных средств.

При этом не имеет значения, когда был сделан вклад; с 1 января 2019 года от возврата вкладов можно отказаться.Положения об освобождении от налогообложения при возврате прежних имущественных взносов вступили в силу в январе 2019 года и распространяются на все «старые» имущественные взносы. Основное требование — в денежной форме.Письмо Департамента налоговой и таможенной политики Минфина России от 14 февраля 201019 г. N 03-03-06/1/9345.

Освобождение также распространяется на правопреемников как организации-участника, так и дочернего общества. Таким образом, если дочерняя компания, получившая имущественный взнос, сливается с другой компанией, то другая компания также может вернуть деньги участнику.

К правопреемнику применяются все остальные условия — наличие подтверждающих документов и денежная форма первоначального взноса.

Общее собрание акционеров дочернего общества принимает решение о возврате прежнего вклада в наследство.

Для удобства мы составили сравнительную таблицу с двумя видами активов и выбором кредитов для погашения средств.

- Физические лица и организации,

- Как члены компании, так и несвязанные организации.