- Значит я могу рассчитывать на 400 тысяч рублей?

- До какой суммы страховая возмещает по европротоколу?

- Какую сумму выплатит страховая по ОСАГО после ДТП?

- За ущерб транспортному средству

- За тотальную гибель машины

- За вред здоровью

- За смерть в результате ДТП

- За утраченный заработок

- Лимит выплат за жизнь и здоровье увеличат – это правда?

- Страховая заплатила, но этих денег не хватает – что мне делать?

- Что собой подставляет ДТП и когда можно получить страховую выплату?

- Компенсационные выплаты в разных компаниях

- Размеры выплат

- Порядок возмещение ущерба при ДТП

- Возмещение расходов по Европротоколу

- Как выполняется расчет?

- Когда можно столкнуться с отказами?

- Как оформить жалобу?

- Оформите ОСАГО прямо сейчас

- Господа оформители

- Зачем всё это нужно

Предельный размер страховой суммы зависит от размера ущерба, который страховщик покрывает потерпевшей стороне.

Если ДТП было оформлено с участием сотрудника ГИБДД, то максимальная сумма компенсации определяется статьей 7 Федерального закона 40-ФЗ «Об ОСАГО».

- 400 000 рублей — при возмещении ущерба, причиненного автомобилю или иному имуществу,

- 500 000 евро — за вред, причиненный здоровью и жизни людей, пострадавших в ДТП.

Обратите внимание, что это потолок. Если ремонт автомобиля превышает 400, 000, страховщик не может выплатить больше лимита.

Однако количество страховых случаев не ограничено. Если в течение года вы попали в три ДТП в качестве потерпевшего, страховщик обязан возместить вам ущерб от каждого ДТП в пределах 400 мм для материального ущерба и 500 мм для ущерба здоровью и жизни.

Значит я могу рассчитывать на 400 тысяч рублей?

Установленный законом лимит по ОСАГО не означает, что вы получите всю сумму. На практике есть лишь несколько водителей, которые, в частности, получают в общей сложности 400, 000 рублей ущерба по автомобилю. Это связано с тем, что страховые компании используют единую методику расчета (ЕМР) для расчета компенсации, а стоимость запасных частей получается по РСА.

Именно эту систему обязаны использовать все страховые компании. И он не свободен от своих недостатков …

В 2025 году страховое вознаграждение будет выплачиваться одним из двух способов.

- Деньгами,

- Страховка выдается при направлении в один из кооперативных сервисов для ремонта транспортного средства.

Однако при расчете страховой суммы учитывается амортизация транспортного средства. Максимальный износ для узлов, деталей и агрегатов составляет до 50%. Это означает, что если первоначальный ущерб оценивается в 180 000, то с учетом износа эта сумма может быть уменьшена вдвое — до 90 000 рублей.

Закон также допускает 10%-ную погрешность. Страховые компании используют это в своих интересах, поэтому окончательная сумма компенсации почти всегда меньше, не говоря уже о том, что ручные цены РАМИ в корне отличаются от рыночных…

Бывают случаи двойной вины или отсутствия вины со стороны участников ДТП. В таких случаях общая сумма будет еще меньше. Если степень вины обоих участников не определена судом, то возмещение производится 50/50 (ст.

12, п. 22, абз. 4 ФЗ об обязательном страховании).

Например, при ущербе в 100 000 рублей страховая компания выплачивает только 50 000 рублей.

До какой суммы страховая возмещает по европротоколу?

Обычная ставка — 100 000, но она может достигать и 400 000 рублей.

Почему такой большой разброс в цифрах? Это связано с упрощенным порядком оформления ДТП. Для того чтобы получить максимальную компенсацию, необходимо выполнить определенные требования. Эти требования указаны в пункте 6 раздела 11.1 Федерального закона «О страховании гражданской ответственности владельцев транспортных средств».

6. оформление дорожно-транспортного происшествия без участия уполномоченного сотрудника полиции для получения страхового возмещения в рамках страхового покрытия, определенного разделом 7 b настоящего Федерального закона,в отсутствиеуказанного лица.Подробности дорожно-транспортного происшествия фиксируютсяпередаются участником; ив автоматизированной информационной системе обязательного страхования.

Проще говоря, для получения компенсации за ДТП в размере до 400 000 рублей должны быть выполнены оба условия (одновременно).

- При этом не должно быть разногласий по поводу того, кто виноват, а кто нет,

- Данные о ДТП фиксируются автоматически — с помощью приложения «Помощник ОСАГО» или навигационных средств ГЛОНАСС,

Если оба эти условия не соблюдены и ДТП оформлено по европротоколу, страховщик возместит ущерб в размере до 100 000 рублей. Требовать от страховщика больше этой суммы неразумно. На это указывает пункт 8 статьи 11.1 Федерального закона «О страховании гражданской ответственности владельцев транспортных средств». Кстати, также и с виновника аварии.

Какую сумму выплатит страховая по ОСАГО после ДТП?

Теперь давайте разберемся, что и сколько страховая компания компенсирует вам после аварии. Расчеты и лимиты могут быть разными.

За ущерб транспортному средству

В 2025 году максимальная компенсация по ОСАГО за поврежденный в ДТП автомобиль составляет 400 000 рублей. Однако если ущерб был причинен в результате ДТП, страховщик обязан выплатить и другое имущество.

- В отличие от потерпевшего в ДТП, виновник аварии не имеет права на выплаты по ОСАГО — договор страхует только ответственность перед третьими лицами (КАСКО — для всех остальных),

- Как правило, ущерб по CARS возмещается в натуральной форме — выдачей талонов на ремонт. Только в исключительных случаях страховщик обязан платить деньгами (в том числе и по согласованию),

- Если страховщик выдает направление на ремонт, то его стоимость рассчитывается по единой методике и без учета износа. Однако мастерские приносят свои недостатки — в большинстве случаев денег, рассчитанных страховой компанией, не хватает на восстановление автомобиля до прежнего состояния.

- Износ учитывается при выплате денег.

И еще один важный момент. Например, если в ДТП четыре пострадавших и один виновник, то выплата по ОСАГО будет произведена на каждого пострадавшего. Причем в пределах максимального лимита.

За тотальную гибель машины

Лимит составляет 400 000 рублей.

Полный ущерб — это экономическое понятие. Полной гибелью не считается фактическое уничтожение транспортного средства, но стоимость ремонта транспортного средства превышает или равна стоимости транспортного средства на момент ДТП. Особенностью является то, что при тотальной гибели страховая компания обязана выплатить владельцу автомобиля только деньгами.

Ремонт не включается — это невыгодно.

Как рассчитывается компенсация по ОСАГО при полной гибели — в пункте 42 ППВС №58 есть конкретный вид и описание Верховного суда РФ.

- Стоимость поврежденного транспортного средства определяется на момент страхового случая (ДТП).

- После этого выявляются остатки (запасные части, подсистемы, агрегаты) и определяется их стоимость.

- Стоимость этих запасных частей вычитается из стоимости автомобиля (с учетом их износа),

- Страховая компания направляет накопленную сумму владельцу автомобиля в пределах 400 000 рублей.

В результате пострадавший получает деньги и восстановление. Сложнее обстоит дело и с запчастями, если сумма компенсации может быть выделена сразу. Например, придется продавать их самостоятельно на том же рынке подержанных автомобилей.

Есть и другой вариант — взыскать с виновника сумму, которая не подлежит гражданскому ущербу. Правда, здесь также не учитывается стоимость спасения.

За вред здоровью

Максимальная выплата составляет 500 000 рублей.

Раздел 7 Федерального закона «О страховании гражданской ответственности владельцев транспортных средств» устанавливает максимальный размер ущерба, причиненного здоровью людей, пострадавших в результате дорожно-транспортных происшествий. Это сами водители, пассажиры, пешеходы и другие участники дорожного движения. Если ответственность виновника ДТП застрахована, то в 2025 году все пострадавшие в аварии имеют право на компенсацию.

О том, какие документы и где должны собирать и подавать пострадавшие в ДТП, мы рассказываем в отдельной статье.

За смерть в результате ДТП

Аналогично — 500 000 рублей.

Однако при разделении этой суммы есть нюансы. Страховые выплаты по ДТП со смертельным исходом делятся на две части в пределах этого лимита. Здесь цели основные.

- Максимальная сумма за жизнь потерпевшего — 475 000,

- Лимит выплаты на погребение погибшего — 25 000 рублей.

Первая сумма до 475 000 рублей выплачивается на основании паспорта, свидетельства о смерти и документов, подтверждающих право пациента на пособия в связи со смертью погибшего в ДТП (например, справки о браке или инвалидности). Однако пособие на погребение не выплачивается страховщиком сразу. Чтобы получить его, родственник родителя или другое лицо должны предоставить документы о похоронах.

На основании этого страховая компания возместит расходы в пределах 25 000 рублей.

Представитель умершего может получить деньги от страховой компании. Федеральный закон «О страховании гражданской ответственности владельцев транспортных средств» также определяет объем.

6. в случае смерти потерпевшего на компенсацию имеют праволица, имеющие право на компенсацию в данном случае в соответствии с гражданским законодательством.В случае отсутствия указанных лиц — супруг, родители, дети потерпевшего, граждане, на иждивении которых находился потерпевшийесли пострадавший не имел самостоятельного дохода (выгодоприобретатель).

За утраченный заработок

Во многих случаях пострадавшие в результате несчастного случая временно не могут работать. В результате они не могут выполнять свои трудовые обязанности и теряют доход. Статья 12 Федерального закона «О страховании гражданской ответственности владельцев транспортных средств» дает этим лицам возможность обратиться к пострадавшему в ДТП за компенсацией утраченного дохода.

Для этого требуется следующая документация

- Справка о нетрудоспособности. В этом случае речь идет о периоде, в течение которого пострадавший не мог выполнять свои обычные трудовые обязанности,

- Справка 2-НДФЛ о доходах.

На основании этих документов определяется среднемесячная заработная плата или иной доход. Он не был получен для лечения травм, полученных в результате дорожно-транспортного происшествия. Ниже приведены примеры судебных решений, в которых страховая компания «Росгосстрах» была вынуждена выплатить потерпевшему утраченный доход или иные расходы

Лимит выплат за жизнь и здоровье увеличат – это правда?

В настоящее время лимит выплат за ущерб жизни и здоровью составляет 500 000 рублей. В случае принятия законопроекта эта сумма увеличится с 500 000 рублей до 2 000 000 рублей. Это обосновано тем, что тяжелые травмы требуют дорогостоящего лечения. Сегодняшние страховые пороги недостаточны.

Консультации по поправкам, указанным в статье 7 Федерального закона об обязательном страховании ОСАГО, уже ведутся между Министерством финансов, Центральным банком и РАМИ. Однако законопроект еще не готов и не обсуждался на территориях штатов. Поэтому говорить об увеличении максимальной продолжительности жизни и медицинских выплат в 2022 году преждевременно.

Страховая заплатила, но этих денег не хватает – что мне делать?

Если страховщики платят недостаточно, у пострадавших есть два варианта действий

- Взыскать деньги за страховой компанией — если он не согласен с произведенными им расчетами,

- Взыскать сумму, не покрытую договором ОСАГО, с виновника — если он не согласен с расчетами, сделанными страховщиком.

В обоих случаях существуют процедуры и судебные разбирательства.

Если вы пытаетесь взыскать деньги со страховщика, сначала необходимо подать заявление о несогласии. Сначала вы можете потребовать проведения независимой экспертизы или осмотра автомобиля на СТОА. В итоге вы будете точно знать, какую сумму заменила страховая компания, и сможете взыскать с нее эту сумму.

Если ответа не последовало или в выплате отказано, вам придется привлечь кредитора. Хорошая новость заключается в том, что комиссар может провести собственную экспертизу и сразу же решить вопрос в вашу пользу. Если нет, у вас есть последний вариант — обратиться в суд.

Если вы хотите взыскать недостающую сумму с виновника аварии, вы должны подать на него предварительное решение суда. Желательно основывать свой иск на экспертном заключении о стоимости ремонта автомобиля или на документах страховой компании. Если виновник не платит добровольно, вопрос также должен быть урегулирован во внесудебном порядке.

Что собой подставляет ДТП и когда можно получить страховую выплату?

Автомобильные аварии — это ДТП с участием транспортных средств, которые приводят к умеренной или тяжелой смерти или травмам человека. Такие ситуации затем приводят к повреждению транспортного средства, попавшего в ДТП.

Несмотря на то, что действующее законодательство четко определяет размер выплат по ОСАГО для пострадавших водителей или пешеходов, пострадавшие лица могут иметь право обратиться за компенсацией.

- Пострадавшие лица, застрахованные по соответствующему страховому полису.

- Владелец транспортного средства или лица, имеющие законное право на выплату. К ним относятся наследники умершего, лица, управляющие автомобилем по доверенности, а также лица, получившие травмы или материальный ущерб в результате ДТП.

Компенсационные выплаты в разных компаниях

Прежде чем указывать максимальный размер выплаты по ОСАГО, следует внимательно изучить условия страхового случая. Независимо от страховой компании, все они придерживаются одной и той же правовой базы. Чтобы отказать на законных основаниях, компания оставляет за собой право в следующих случаях

- Транспортное средство, попавшее в аварию, не застраховано.

- требовать компенсации морального вреда.

- Не соблюден срок подачи претензии.

- Несчастный случай произошел на учебном транспортном средстве.

- ДТП произошло из-за негабаритного груза.

Другими законными основаниями для отказа могут быть мошенничество или фальсификация страховых полисов. Если ущерб от несчастного случая ниже порога премии по ОСАГО 2020 года, компания обязана покрыть убытки участника. В случае незаконного отказа каждый пострадавший имеет право требовать компенсации через суд.

Размеры выплат

На сегодняшний день в законе прописаны суммы, подлежащие выплате. В большинстве случаев они зависят не только от условий страхового случая, но и от повреждений автомобиля, участия пассажира и тяжести последствий. Последствия — это смертельный исход для пассажира и материальный ущерб.

Минимальный размер компенсации в рамках ОСАГО в случае ДТП зависит от степени повреждения транспортного средства и количества участников и пострадавших в ДТП. Он составляет от 35 000 рублей. В настоящее время компенсация за повреждение транспортного средства составляет 400 000 рублей. А если причинен вред жизни и здоровью человека, то сумма достигает 500 000 рублей.

Если в авариях погибают люди, выплаты производятся всем семьям, потерявшим близкого человека.Компенсация РАМИ по страхованию от несчастных случаев со смертельным исходом при использовании двигателя TPL фиксирована. Она составляет 475 000 рублей на финансовые выплаты и 25 000 рублей на погребение погибших. Если ДТП произошло по вине пешехода, проводится специальное расследование, в ходе которого выясняются все обстоятельства дела.

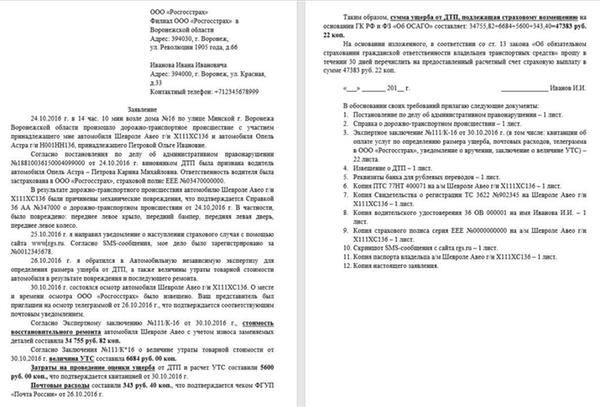

Порядок возмещение ущерба при ДТП

Многие компании предлагают собственные сайты для электронных расчетов через РАМИ. Однако важно соблюдать правила, чтобы не терять время. Сама процедура выглядит следующим образом.

- После ДТП необходимо остановить автомобиль и оценить степень ущерба. В случае получения травм необходимо обратиться к врачу и вызвать скорую помощь.

- Связаться с сотрудником дорожной службы и оформить вызов на место происшествия.

- Уведомить страховую компанию.

Особое внимание следует уделить оформлению претензии. В заявлении должно быть четко указано.

- Название страховой компании и ее головной офис.

- Полные личные данные заявителя.

- Если заявление подается уполномоченным лицом, необходимо предоставить документы, подтверждающие полномочия.

- Все подробности происшествия: дата, способ устранения аварии, вид повреждений, все условия ситуации.

- Подробная информация о транспортном средстве.

- Информация о том, кто был виновником аварии.

- Информация о проведенных технических исследованиях.

- Дополнительная информация об ущербе, причиненном в результате ДТП.

Типовой бланк для выплаты компенсации после ДТП:

Word-форма или форма для скачивания.

Возмещение расходов по Европротоколу

Если после ДТП стороны пришли к согласию и степень повреждения автомобиля невелика, то весь основной процесс оформления и выплаты денег можно провести в Европе.

Сам протокол представляет собой специальный бланк и не включает в себя вызовы на трассу. Однако, чтобы минимизировать количество отказов, страховщики должны получить бланк. Протоколы, полученные из Интернета, могут не удовлетворить страховщиков.

Для того чтобы недобросовестный страховщик не отклонил заявку на ОСАГО, необходимо учитывать условия, которые должны быть выполнены.

- В ДТП участвуют два водителя и два транспортных средства.

- Водители достигли соглашения и взаимных требований нет.

- Повреждения получили только транспортные средства. В результате люди не пострадали.

- Сумма убытков составляет менее 400 000 евро.

- Оба участника заполнили электронный протокол и согласны с его условиями.

Как выполняется расчет?

ОСАГО Страховой полис предоставляет информацию о сумме, которую выплачивает полис, у специалиста компании, с которой был заключен полис. Многие компании предлагают страховые компьютеры на своих сайтах. Основными показателями, учитываемыми при расчете, являются

- Характер требуемого ремонта и стоимость его проведения (замена старых комплектующих на новые).

- Район учитывается при расчете конечной стоимости, так как в каждом районе существует своя средняя цена на услуги и товары.

- Марка и год выпуска транспортного средства, его износ и амортизация.

Если новый автомобиль пострадал в ДТП, то все выплаты производятся по представительной цене ОСАГО. Применяется единый метод расчета.

Расчет производится по типу: RC = CP+CM+CD. при этом типе используются следующие статьи

- Общая сумма вознаграждения (RC).

- Стоимость ремонта транспортного средства (СР).

- Стоимость материалов (СМ).

- Стоимость компонентов, которые необходимо полностью заменить на новые (RR).

Выплата может быть произведена наличными в фонде страховой компании или переведена на установленный заявителем реквизит. Все потенциальные выгодоприобретатели вправе выбрать наиболее удобный способ получения денег.

Когда можно столкнуться с отказами?

У большинства страхователей возникают вопросы о том, как долго приходится ждать выплат по ОСАГО. Однако сам процесс выплаты является завершающим этапом процесса. Важно предоставить полный пакет документов, чтобы не допустить отказа в выплате средств. Помимо законных оснований для отказа, многие компании могут попросить указать причины отказа.

Среди наиболее частых причин стоит отметить следующие

- Заявитель не подготовил полный комплект документации и не подал все документы в общем пакете.

- Истек срок подачи заявления. Чтобы не пропустить этот момент, следует внимательно изучить договор, заключенный со страховой компанией.

- Страховые компании проводят собственное расследование и имеют основания полагать, что он является мошенническим.

- EC Компания находится в процессе банкротства.

- Имя водителя не указано в полисе. В таких случаях выплаты могут быть произведены, но компания имеет право подать встречный иск против виновника и получить компенсацию.

- Виновник не согласен с решением и подает апелляцию. Решение страховой компании зависит от решения суда.

- Отсутствие диагностических исследований, отказ от проведения экспертизы.

Важно отметить, что если причина отказа отсутствует и пострадавший считает, что его обидели, он считает себя вправе обратиться за справедливостью в Центральный банк или Рами. В этом случае важно иметь на руках официальный отказ с указанием причины и повода.

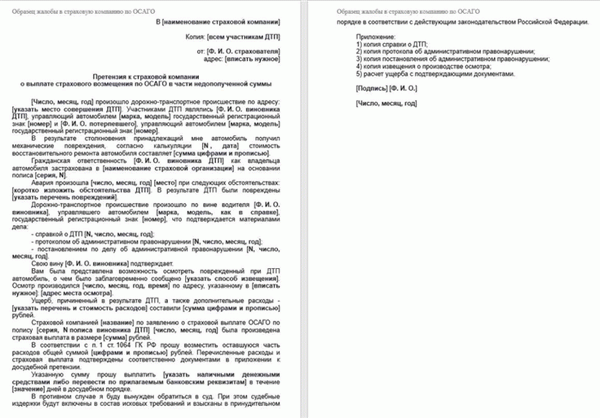

Как оформить жалобу?

Важно понимать, куда обращаться за советом и помощью, чтобы получить выплаты по ОСАГО, даже если страховщик опоздал. Если требование о выплате не принято, отказ может быть отклонен. Однако закон предусматривает предварительное разрешение спора. Официальная претензия налагается на руководителя.

- Характер претензии.

- Точные личные данные.

- Количество страховых полисов.

- Детали передачи страховых выплат.

Примеры жалоб на страховые компании:

При рассмотрении жалобы особое внимание уделяется обоснованию просьбы заявителя. Все суммы, заявленные застрахованным лицом, должны быть обоснованы и подтверждены экспертизой.

Предварительное урегулирование является важным шагом в доказательстве того, что лицо предприняло действия и попыталось урегулировать вопрос со страховщиком самостоятельно. При подаче иска в суд истец имеет право требовать компенсацию по таким направлениям.

- Возмещение финансового ущерба, связанного со страховым случаем.

- Выплата компенсации за зазор.

- Возмещение этического ущерба из-за некомпетентности сотрудников компании.

К иску должна прилагаться полная документация, включая переписку или предварительные расчетные документы. Важно отметить, что закон регулирует права и обязанности страховых компаний и страховщиков. Поэтому при возникновении страхового случая необходимо соблюдать все условия и не нарушать сроки.

Оформите ОСАГО прямо сейчас

Господа оформители

Европротокол теперь можно создать на телефоне с помощью мобильного помощника Осаго и приложения «Европротокол», доступного в Google Play и App Store.

Разработанное Российским союзом автостраховщиков (РСА), приложение работает совместно с Единым порталом государственных услуг (ЕПГУ). Поэтому водители, желающие воспользоваться приложением, должны зарегистрироваться на КПП. И, конечно, телефон или планшет с доступом в интернет.

Функционирование помощника начинается с удаленного рынка договора ОСАГО, который оповестит водителя о ДТП. Приложение, по сути, заменяет бумажный бланк извещения о ДТП — страховая компания получает его в электронном виде. Однако этот вариант «бланка» действует только в том случае, если у водителя нет разногласий по поводу условий ДТП.

Однако приложение «ДТП. европротокол» специально разработано для оформления ДТП и может быть использовано при наличии разногласий по условиям аварии.

Оба приложения используются в основном для записи координат ДТП (указанных по телефону), фотографирования условий и автоматической передачи этих фотографий в Автоматическую информационную систему (АИС ОСАГО). Однако Рами подчеркивает, что использование приложений «Авария, европротокол» должно быть подкреплено обычными печатными уведомлениями. Как и прежде, заполненный бланк должен быть представлен страховщику в течение пяти рабочих дней.

Определение дорогих координат (GPS или ГЛОНАСС) аварии и немедленная передача фотографий в АИС необходимы для сохранения возможности получения увеличенной страховой компенсации (до 400 000 рублей). Данные о ДТП должны быть переданы в АИС в течение 60 минут после аварии — не после того, как были сделаны фотографии!

Помощник скопа», находящийся в пилотной фазе проекта, работает исключительно в регионах Республики Татарстан, Москвы, Санкт-Петербурга, Московской и Ленинградской областей. ‘dtpo.europrotokol’ — то же самое, но без Татарстана.

Зачем всё это нужно

Не обязательно подавать заявку, если

- В ДТП участвует более трех транспортных средств,

- У одного из водителей нет полиса ОСАГО,

- одно из транспортных средств принадлежит юридическому лицу.

Существуют также конкретные ограничения на фиксацию и оформление ДТП с помощью приложения.

Закон об ОСАГО предусматривает только два случая, когда использование «ДТП» имеет смысл на практике. Если у водителя возникли разногласия по поводу условий ДТП (в этом случае максимальный размер страхового возмещения составляет 10 000 руб. ) или когда он хочет получить компенсацию в размере до 400 000 руб.

(«или» — ключевое слово. Если оценочная стоимость ремонта превышает 100 000 рублей, а второй участник ДТП не признает своей вины, стоит ли звонить в Traffic?)

Другое. При использовании приложения следует учитывать возможности камеры мобильного телефона и уровень освещенности. Качество ночного покрытия часто не устраивает страховщиков.

В дополнение ко всем деталям происшествия необходимо сделать фотографии НДС. Следует также отметить, что приложение может отказаться работать в туннелях или на подземных парковках, где мобильный телефон не может распознать свои координаты.

Таким образом, единственным возможным преимуществом приложений является экономия времени, но только при соблюдении определенных условий. Пока использование этих приложений кажется большим шумом и ненужной бюрократией — возможно, кажущейся.

Более того, первые новости из этой области заключаются в том, что приложения часто не работают, даже на начальном этапе, из-за проблем со связью с USSPM. Поэтому в простых случаях удобнее заполнить форму. В сложных случаях удобнее звонить в дорожную службу (полиция сейчас очень неохотно и медленно реагирует на аварии без пострадавших).

Приложение — еще один шаг в переходе к полному самообслуживанию водителя в ОСАГО. А началось все с обычной путаницы — зачем импортировать два приложения, которые дублируют друг друга?