При расчете отпускных работодатель, как налоговый агент, должен исчислить, удержать и уплатить в бюджет налог на доходы работника. Если отпускное пособие рассчитывается за три дня до ухода работника в отпуск, то подоходный налог рассчитывается и удерживается в то же время — если отпускное пособие фактически выплачивается работнику.

Сумма удержанного подоходного налога физического лица рассчитывается на основе применяемой налоговой ставки. Соответственно, статья 224 Налогового кодекса предусматривает следующие ставки подоходного налога для лицензионных разрешений

- 13% по ставке от суммы дохода, полученного работником (в данном случае отпускные), если работник является резидентом России, т.е. работник получал доход в России не менее 183 календарных дней за 12 месяцев,

- 30% от суммы дохода (включая отпускные), полученного физическим лицом, не являющимся налоговым резидентом России.

Непосредственно расчет подоходного налога для физических лиц осуществляется по типу

ст = ко х тс

где СН — сумма налога, СО — сумма отпускных, а ТС — ставка подоходного налога.

Подоходный налог с физического лица должен быть исчислен и удержан на дату фактического получения дохода от работника (согласно статье 226 НК РФ, стр. 3 и 4).

Пример.

Новикова Н.В. уходит в ежегодный отпуск с сохранением заработной платы на период с 1 сентября 2017 года по 14 сентября 2017 года. Он является резидентом Российской Федерации. Обычная налоговая скидка не предоставляется. Средний дневной заработок (СДЗ) за расчетный период с 01. 09. 2016 по 31. 08. 2017 составил 1, 938.00 фрикций.

Таким образом, сумма отпускных определяется следующим образом.

1. 938,00 руб. х 14 дней = 27. 132,00 руб.

Срок выплаты отпускного пособия наступает 29 августа 2017 года. Подоходный налог для физических лиц также должен быть удержан в этот день. Подоходный налог составляет: Ч = 27. 132. 00 руб. х 13% = 3. 527. 00 руб. Следовательно, 29 августа работник должен получить подоходный налог в размере 23, 605. 00 руб. за вычетом чистой прибыли.

Этот налог должен быть уплачен в бюджет после расчета с работником и выплаты ему отпускных, а также после удержания подоходного налога с физического лица. Статьей 6 раздела 226 Налогового кодекса установлен срок уплаты подоходного налога с доходов физического лица с отпускных. Такие выплаты были произведены.

Если последний день месяца выпадает на праздничный день, то налог должен быть уплачен в ближайший рабочий день после праздника.

Так, в приведенном примере последним днем уплаты подоходного налога с физических лиц является 31 августа (рабочий день), поскольку он приходится на 29 августа 2017 года, Новикова Н. В.

Уплата подоходного налога физических лиц (включая отпускные) производится в бюджет по месту регистрации налогового представителя в налоговом органе (для предприятий) или его месту жительства (для индивидуальных предпринимателей). Однако в статье 226 Налогового кодекса определены конкретные случаи перечисления налоговых аргументов в бюджет.

Таким образом, если организация имеет обособленный участок, то сумма налога уплачивается в бюджет как по месту регистрации налогового органа, так и по месту нахождения этого обособленного участка. Если индивидуальный предприниматель, исполняющий обязанности налогового инспектора, применяет налоговый режим ЕНВД или патентную систему налогообложения, то налог уплачивается в бюджет по месту регистрации в части осуществления данных видов деятельности.

НДФЛ при переходящем отпуске

Особо следует отметить расчет и возврат отпускного пособия и подоходного налога с физического лица при переносе отпуска. Речь идет о ситуации, когда отпускное пособие выплачивается в одном календарном месяце, но фактическое разрешение работника относится к другому календарному месяцу.

Такая ситуация точно проиллюстрирована на примере работника Новиковой Н.В., разрешение которой было выплачено 29 августа 2017 года (три календарных дня), а разрешение начало действовать 1 сентября 2017 года. Расчет заработка. А также суммы подоходного налога для физических лиц.

Это связано с тем, что в средний заработок на 1 день за расчетный период не включалась зарплата за весь август. Кроме того, согласно статье 4 Постановления Правительства РФ от 24. 12.

2007 «Об особенностях порядка исчисления средней заработной платы», за последние 12 месяцев рассчитывается средний дневной заработок работников, находящихся в отпуске или в командировке. Другими словами, в расчетный период должны быть включены все предыдущие 12 календарных месяцев.

В таких случаях отпускные должны быть пересчитаны в то время, когда зарплата за август уже выплачена, чтобы была полная база для расчета заработка и обязательства по подоходному налогу. Перерасчет отпускных в данном случае необходим, так как имеются неточности в расчете средней заработной платы, согласно JMD 22/2010, «Исправление бухгалтерской и отчетной документации» (согласно решению Министерства финансов, новая (дополнительная) информация должна быть исправлена за каждый текущий период.

Пример.

2 сентября 2017 года Новикова Н.В. получила заработную плату за август.

На следующий день бухгалтер пересчитывает отпускные с учетом зарплаты за последний месяц. В результате средняя зарплата меняется на фрикцию 1, 980.00 вместо первоначальной фрикции 1, 938.00.

Поэтому размер допустимого перерасчета следующий.

Ко пер. = 1. 980. 00 руб. х 14 дней = 27. 720. 00 руб.

Далее необходимо определить разницу между суммами лицензий, первоначально взысканными после перерасчета.

Расун. = 27. 720. 00 руб — 27. 132. 00 руб = 588. 00 руб.

Из этой суммы рассчитывается сумма подоходного налога с физических лиц, уплачиваемого в бюджет.

свпол = 588,00 х 13% = 76,00 руб.

Это означает, что после перерасчета отпускных 76,00 руб. налога в бюджет и 512,00 руб. подоходного налога должны быть выплачены работнику. — Должны быть выплачены работнику.

Поскольку перерасчет пособия бухгалтера произошел в сентябре, последний день для уплаты дополнительного подоходного налога — 30 сентября 2017 года (поскольку это праздничный день, выплата переносится на 2 октября 2017 года).

Если подоходный налог подотчетного физического лица с отпускного пособия (и других выплат) не был удержан работодателем и не подлежит уплате в бюджет, налогоплательщику, то есть работодателю, грозит штраф в размере 20% от суммы неуплаченного налога.

Что изменилось

Основные изменения в учете подоходного налога для физических лиц в отношении отпускных и больничных с 2025 года:

- Изменились сроки уплаты подоходного налога для физических лиц. Независимо от вида дохода, удержанный налог должен быть уплачен в бюджет до 28 числа каждого месяца; в декабре установлены два срока уплаты: 28 декабря и последний рабочий день года.

- Подоходный налог физических лиц, удержанный не позднее 25 декабря каждого месяца, должен быть раскрыт путем представления в Федеральную налоговую службу.

Порядок определения даты получения дохода в виде отпускных и больничных выплат остался без изменений. Подробное сравнение представлено в таблице ниже.

Дата получения

Дата фактической выплаты

Дата фактической выплаты

Последний день месяца, в котором выплачиваются отпускные и больничные пособия

В зависимости от даты выплаты, подоходный налог с физических лиц подлежит уплате со всех доходов.

- С 1 по 22 января — 28 января

- С января по 23-е число предыдущего месяца по 22-е число текущего месяца для месяцев, отличных от 23 января — 28-е число текущего месяца

- С 23 по 31 декабря — последний рабочий день года

Необходимость уведомления

- Не позднее 25 числа месяца, в котором должен быть уплачен подоходный налог

- За декабрь — дополнительное уведомление в последний рабочий день года

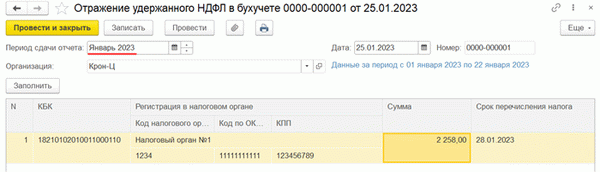

Для заполнения уведомления в Зуп 3. 1 появился новый документ, интересный НДФЛ отражение в бухгалтерском учете. Он синхронно передается в бухгалтерскую программу и создает налоговое уведомление на исчисленную сумму — передача данных по удержанному НДФЛ в 1С:бухгалтерии (Зуп 3. 1. 23. 20).В Зуп 3. 1 уведомление не реализовано.

Рассмотрим на примере нововведения отпускные до 22 дней и прибыль после 23 дней.

Выплата отпускных в январе до 22 числа

Работница Орлова Е. Н. 12 января ей было начислено и выплачено отпускное пособие.

Это первая выплата работнику за январь месяц; зарплата за декабрь 2022 года была начислена и выплачена в декабре.

Орлова Е.Н. имеет право на обычный налоговый вычет в размере 1 400 рублей; рассмотрим, как разрешается использовать январскую скидку и как подготовить декларацию об удержании подоходного налога.

Датой получения дохода по отпускным и больничным является дата фактической выплаты — 12 января. Поскольку до 12 января других выплат не было, отпускные являются первым доходом работника за месяц; регулярные удержания за январь еще не были «потрачены» и поэтому предоставляются при расчете отпускных.

Если скидка за январь была использована ранее, она не будет повторно применена при расчете отпускных за январь.

Например, 31 декабря прошлого года была накоплена декабрьская зарплата, а дата выплаты назначена на 10 января. Для зарплат и взносов датой получения дохода для целей подоходного налога является дата плановой выплаты. В данном случае месяц получения дохода — январь 2025 года.

Поэтому налоговый вычет за январь применяется к зарплате и пожертвованиям в декабре.

Если отпускные исчислены в январе, вторая скидка не допускается.

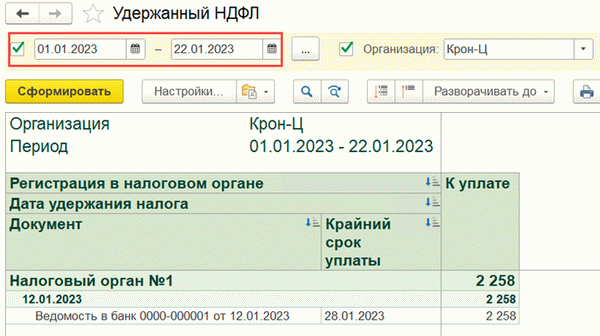

Дата удержания налога на отпускную скидку Орловой определяется датой подачи декларации (12 января). Эта дата попадает в период с 1 по 22 января. Срок представления налоговых вычетов с 1 по 22 января истекает 25 января.

Подготовительным документом для заполнения уведомления является декларация о подоходном налоге, удержанном со счета физического лица. Он заполняется так же, как и декларация. Например, январский документ включает сумму подоходного налога физического лица, удержанного с 1 по 22 января.

Поскольку в этот период был удержан налог с отпускных, в документации отражается подоходный налог физических лиц, удержанный на счетах за январь.

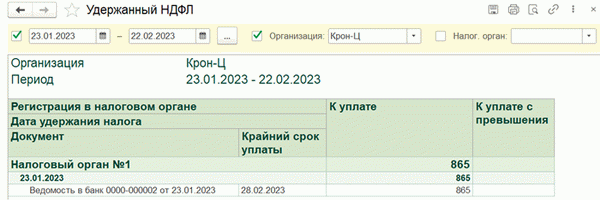

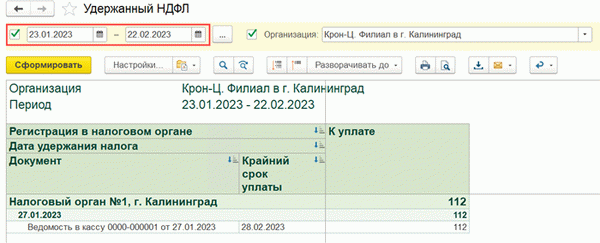

Отчет по подоходному налогу (Taxes and Contributions — Налоги и взносы) можно использовать для проверки заполнения отражения подоходного налога физических лиц, удержанного со счета; для проверки январской документации делается ссылка на отчетный период с 1 по 22 января.

Выплата пособия по больничному в январе после 23 числа

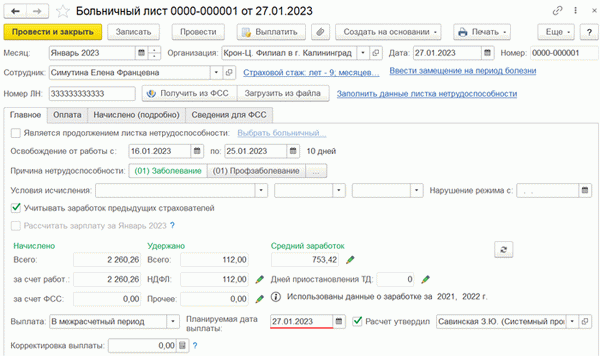

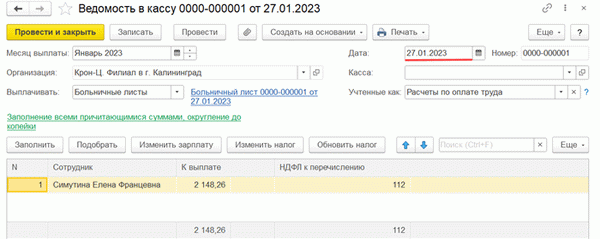

Больничный лист Симутиной Е.Ф. был оплачен 27 января.

Определите, как оформляется подоходный налог с физических лиц по больничному листу при поступлении в бухгалтерию удержанного ЭФК.

Дата удержания налога (27. 01. 23) уменьшается с 23 янв. по 22 февр.

За период с 23 янв. по 22 февр. налоговые вычеты должны быть представлены до 25 февр.

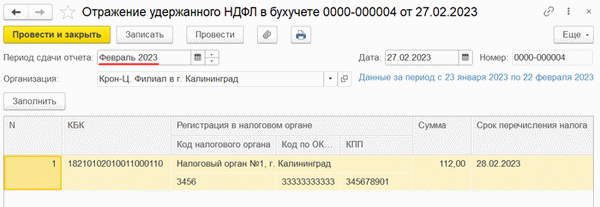

Последней датой уплаты удержанного подоходного налога на натуральный корпус по болезни является 28 февраля. Поэтому сумма подоходного налога для физических лиц по больничному листу появляется в документе замены удержанного подоходного налога в февральской учетной ситуации.

Проверка проводок по удержанному подоходному налогу по отчету по удержанному подоходному налогу Для проверки февральской документации установите отчетный период с 23 января по 22 февраля.

Если дата выплаты по ведомости отличается от планируемой даты выплаты

Если ожидаемая дата оплаты начисленного документа отличается от даты оплаты по ситуации, то для определения даты вступления в силу подоходного налога физического лица используется фактическая дата оплаты. Документы, отражающие удержанный подоходный налог в бухгалтерском учете, дополняются в соответствии с ведомостью.

Примеры.

Работник А. В. Базин должен был получить отпускные 20 января.

Фактическая выплата произошла 23 января.

Теперь рассмотрим сумму удержанного отпускного налога в сравнении с бухгалтерским уменьшением на удержанный налог на доходы физических лиц.

Тот факт, что при удержании больничного и удержании подоходного налога остается доход в бухгалтерском учете по подоходному налогу, определяется Декларацией. Сумма налога отражается в яме удержания документа по учету на дату составления декларации (23 января); сумма подоходного налога с физических лиц, удержанная в период с 23 января по 22 февраля, должна быть перечислена в бюджет до 28 февраля. Декларации по этим суммам должны быть представлены до 25 февраля.

Для этого подоходный налог подотчетного физического лица, полученный с отпускных, будет включен в февральский отчетный документ.

Дата удержания налога хранится в регистре налогоплательщиков, имеющих дебиторскую задолженность перед бюджетом по подоходному налогу физических лиц на местах.

Данные в карточках удержания подоходного налога перечисляются на основании даты удержания налога из выписки.Дата плановой выплаты Аккрауддокументов не влияет на заполнение отчетов по удержанию НДФЛ.А. В. Базин включен в отчет по удержанию НДФЛ за период с 23. 01. 2025 по 22. 02. 2022. включен в явку за период с 23. 01. 2025 по 22. 02. 2022 гг.