- Субсидии от центра занятости

- Гранты

- Как учитывать грант на развитие бизнеса

- Федеральные и региональные программы поддержки бизнеса

- Налоговые и кредитные каникулы

- Поддержка субъектов МСП, участвующих в госзакупках

- Дополнительные меры поддержки из-за санкций

- Как узнать, на какие меры поддержки вправе рассчитывать ваша компания

- Поддержка малого и среднего бизнеса

- Выдача льготных кредитов

- Отсутствие комиссий в СБП

- Ограничение комиссии на эквайринг

- Субсидии из ФСС для стимулирования занятости

- Мораторий на банкротство

- Нулевая ставка для впервые зарегистрированных

- Налоговые льготы

- Перенос сроков уплаты налогов и сдачи отчетности

- ФНС не будет штрафовать за невыдачу бумажного чека

- Перенесение срока уплаты налога по УСН

- Изменение расчета пеней

- Приостановка блокировки счетов должника

- Поддержка для отдельных отраслей

- Приостановка налоговых проверок

- Нулевой налог на прибыль

- Частые вопросы

- Каких сфер касается поддержка со стороны государства?

- Какая поддержка оказывается IT-сфере?

- Будет ли оказываться поддержка бизнеса с иностранным участием?

- Где можно посмотреть все меры поддержки для бизнеса?

- Программы господдержки малого бизнеса

- Грантовая поддержка

- Субсидии на возмещение процентов по кредиту

- Поддержка самозанятых

Свободный и честный бизнес является основой национальной экономики. Бизнес организует денежные потоки, создает богатство и обеспечивает рабочие места — его роль не является общей. Все государства, включая Россию, развивают системы стимулирования бизнеса и пытаются поддержать предпринимателей.

В 2023 году будут существовать следующие виды помощи от государства для индивидуальных предпринимателей и меры поддержки для юридических лиц

- Финансы — выплата различных сумм для развития бизнеса или, с другой стороны, льготы по обязательным платежам, таким как налоги,

- Имущество — льготный доступ к недвижимости или, например, к аренде земли,

- Информация и образование — по всей стране были созданы центры поддержки предпринимательства, предоставляющие консультации по вопросам ведения бизнеса, обучения или обмена опытом с другими предпринимателями, работающими в том же регионе.

Системы поддержки предпринимательства приобрели особое значение в условиях санкций и возможности финансового кризиса.

Поддержка предпринимательства служит одновременно разным целям.

- поощрение граждан к созданию собственного бизнеса, что повышает экономическую активность,

- продвижение МСП как финансовой опоры национальной экономики,

- Она направляет средства и усилия в наиболее приоритетные сектора. Например, существуют отдельные программы поддержки сектора инновационного бизнеса.

Многие меры государственной поддержки ориентированы на малые и средние предприятия. Малые предприятия — это организации и индивидуальные предприниматели, которые соответствуют критериям, описанным в разделе 4 Федерального закона № 209-ФЗ от 24 июля 2007 г. Эти критерии включают, например:

- Средняя численность работников: до 100 человек для малых предприятий и 101-200 человек для средних предприятий,

- уровень выручки за календарный год: до 120 млн рублей — очень малые и средние предприятия; до 800 млн рублей — средние предприятия; до 2 млрд рублей — средние предприятия.

Пункты 2.1 и 2.2209-ФЗ Закона № 4 определяют исключения из Положения об отнесении отдельных хозяйствующих субъектов к СМИ.

В соответствии со статьей 4. 1 закона № 209-ФЗ ведется единый реестр СМИ. Реестр находится в ведении Налогового управления и содержит информацию обо всех субъектах, отвечающих критериям СМИ.

Субсидии от центра занятости

Центры занятости — это структуры, основной задачей которых является содействие гражданам в поиске работы и легальных источников дохода. Помимо поиска работы, центры занятости предлагают широкий спектр образовательных программ. С их помощью граждане могут улучшить свои навыки, получить дополнительную квалификацию и повысить свои шансы на рынке труда.

Поскольку предпринимательство является одним из видов легальной занятости, центры занятости также поощряют граждан к занятию бизнесом. Один из способов получить 300 000 от государства и начать свой бизнес — это подписать социальный контракт. Обратите внимание, что такие договоры подписываются региональными властями и гражданами в соответствии с местным законодательством.

Поэтому некоторые условия, пакеты документов, правила получения денег и отчетности по ним могут отличаться. Кроме того, может отличаться размер оплаты. В Москве и Санкт-Петербурге он составляет 250 000 рублей, в Татарстане — всего 150.

Однако, если новоиспеченному предпринимателю Центр занятости одобрил небольшую субсидию на открытие бизнеса в 2023 году, но не достаточную для стартового капитала, ее хватит на покрытие расходов по созданию бизнеса, включая

- нотариальное заверение,

- юридические услуги, нанятые для подготовки необходимых документов и предоставления консультаций будущим бизнесменам

- государственные пошлины,

- оригинальную форму покупки, необходимое оборудование и аренду помещения — в зависимости от того, какое финансирование по социальному контракту доступно.

Граждане, зарегистрированные в качестве безработных и подавшие заявление на открытие собственного дела, имеют право на получение одной субсидии от центра занятости. Еще одним важным критерием является то, что ваш доход ниже прожиточного минимума для региона, в котором вы проживаете.

Гранты

Закон также предусматривает поддержку в виде грантов от фондов для содействия инновациям. Организация поддерживает современную и инновационную деятельность, старт — ученых и молодых ученых. Размер финансирования зависит от программы и составляет от 15 до 30 миллионов рублей.

Чтобы получить грант, заявка должна включать подробный бизнес-план. Грант подразумевает конкретную цель — деньги предоставляются на определенный срок (от нескольких месяцев до нескольких лет), в течение которого бенефициары фонда достигнут заявленных результатов и представят отчет.

Возможные цели включают, например:

- разработка объектов авторского права и официальная регистрация прав на них,

- создание бизнеса и трудоустройство определенного количества работников; и

- начало производства и продажа собственной продукции,

- достижение определенного уровня доходов.

Если результаты не достигнуты, фонд имеет право потребовать возврата предоставленных денег.

Как учитывать грант на развитие бизнеса

ВОПРОС: Мы получаем финансовую поддержку из регионального бюджета в виде грантов на развитие бизнеса как МСП. Упрощенный режим налогообложения не учитывает доходы, указанные в статье 251 Налогового кодекса РФ.

Согласно статье 251 Налогового кодекса РФ, субсидии являются льготируемыми средствами. Упрощенная система налогообложения применяется к налогооблагаемым «доходам». Не включаются ли субсидии в доходы?

ОТВЕТ: Сумма гранта должна быть включена в состав внереализационных доходов. Порядок включения зависит от того, предоставляется ли грант в соответствии с федеральным законом — 209-ФЗ от 24 июля 2007 года «О развитии малого и среднего предпринимательства в Российской Федерации» («праведный 209-ФЗ») или нет. Объясните более подробно.

Федеральные и региональные программы поддержки бизнеса

Постановления Правительства РФ не существует.316 Федеральная программа от 15 апреля 2014 года была утверждена с целью улучшения в целом развития предпринимательства и условий ведения бизнеса в стране. В частности, программа направлена на поддержку малого и среднего бизнеса и включает бюджетный фонд для льготного кредитования организаций, работающих в приоритетных отраслях.

- Сельское хозяйство,

- Туризм,

- Здравоохранение,

- Общественное питание,

- Наука и разработка новых технологий.

Программа подлежит совместному участию в финансовой поддержке предприятий со стороны регионального бюджета, а как получить деньги на развитие малых предприятий от государства в определенных регионах в 2023 году, объясняется на соответствующем ресурсе или сайте. региональных органов власти, специализирующихся на предпринимательстве.

Некоторые субъекты Российской Федерации организуют собственные региональные мероприятия по поддержке малого бизнеса. Их суть и требования содержатся в региональных информационных ресурсах и местных центрах поддержки предпринимательства.

Налоговые и кредитные каникулы

ФЗ ФЗ № 47 7-29. 12. 2014 ввел еще одну форму финансовой поддержки предпринимателей освобождение от налогов в первые два года деятельности до 2025 года.

Налоговое освобождение — это период нулевой налоговой ставки. Право на него имеют предприниматели, применяющие упрощенный режим налогообложения или патент и ведущие бизнес в сфере науки, производства или социальной работы.

Налоговые каникулы также регулируются на региональном уровне. Каждый субъект РФ самостоятельно определяет виды экономической деятельности, дающие право на налоговые вычеты, и устанавливает ограничения, например, по количеству работников предприятия.

Кроме того, Федеральный закон № 03. 04. 2020, 106-ФЗ, ввел кредитные каникулы сроком до шести месяцев. Кредитные каникулы действуют до 31 марта 2023 года, и власти могут их продлить.

Поддержка субъектов МСП, участвующих в госзакупках

Клиенты должны иметь социальную направленность не менее 25% годового рынка, только среди МСП и некоммерческих организаций. Таким образом, законодатель гарантирует, что не менее 25% бюджетных денег, предоставляемых заказчикам, пойдут на развитие МСП.

Нет постановления правительства 2359 от 20. 12. 2022 года о том, что это требование не распространяется на некоторых заказчиков, работающих в рамках 223-ФЗ.

Кроме того, тех, кто не выполняет свои обязательства из-за штрафных санкций, включенных в Реестр недобросовестных поставщиков (см. 417 постановление Правительства РФ от 21. 03. 2022).

Дополнительные меры поддержки из-за санкций

Государственная поддержка вновь созданных компаний в 2023 году и компаний, созданных во время евро-американских санкций, была особенно важна. Многие предприятия остались в одночасье без работников, возможности зарабатывать деньги для оплаты текущих расходов, налогов и платежей, не говоря уже о создании активов и акций.

В этой ситуации прямые деньги для предприятий со стороны государства в 2023 году по программам стимулирования работников были достаточной мерой. За каждого работника, чьей занятостью заинтересовались власти (справочник см. в Постановлении Правительства РФ № 362 от 13.

03. 2021 г.), работодатель получает субсидию в размере трехкратного минимального размера оплаты труда на 1 января 2022 года (13 890 руб.) или на 1 января 2023 года ( 16, 242 руб.), увеличенную на страховые взносы и региональные ставки (если они установлены в регионе). Для получения выплат необходимо соблюдение определенных условий, в том числе подача заявления и размещение вакансий в службе занятости через индивидуальный кабинет на портале «Работа в России».

Еще одной формой государственной поддержки индивидуальных предпринимателей в 2023 году является финансирование на льготных условиях. Власти своим решением определили максимальные ставки по кредитным договорам (договорам займа) на развитие бизнеса.1764 постановление Правительства РФ от 30 декабря 2018 г:

- 15,75% годовых при базовой процентной ставке, превышающей ставку ЦБ РФ 13% годовых,

- 13,25% годовых при основной процентной ставке ЦБ РФ менее 13% годовых.

Кроме того, существует программа стимулирования кредитования малых и средних предприятий (МСП). В рамках этой программы предоставляется кредит на освобождение на срок до одного года по ранее полученным кредитам и инвестиционный кредит на срок до трех лет без повышения процентной ставки. 15% для МСП и от 13,5% для средних предприятий.

Список банков, участвующих в программе, можно найти на сайте Федеральной ассоциации развития МСП.

Кроме того, предприятия могут рассчитать следующее. -Программы банковского финансирования:

- Приостановление плановых проверок государственными и муниципальными контрольно-ревизионными органами (см. решение РФ № 336 от 10. 03. 2022); предоставление налоговых проверок только для ИТ-предприятий; и — предоставление налоговых проверок только для малых и средних предприятий,

- Продление сроков отправки отчетов и документов по запросу,

- отсрочка уплаты страховых взносов (изменено и обязательно к исполнению с 01. 03. 2023 года, см. подробности в Постановлении Правительства РФ № 776),

- 50% возвращается из бюджета на стоимость программного обеспечения российских производителей.

Самозанятые — плательщики подоходного налога с профессиональной деятельности — также имеют право на определенную помощь. Существуют также кредитные каникулы, льготные кредиты, микро-д о-5, 000 рублей на пополнение капитала и средств на текущую деятельность. Более подробную информацию можно найти в программе поддержки финансирования СМИ (утверждена решением Совета директоров АО «Корпорация «МСП» от 15.

03. 2022, практический № 131).

Как узнать, на какие меры поддержки вправе рассчитывать ваша компания

Чтобы узнать, на какие меры поддержки имеет право конкретный бизнес и как получить грант от государства на развитие бизнеса в 2023 году, необходимо обратиться за разъяснениями в компетентный орган или организацию, действующую в регионе присутствия бизнеса.

- В каждом регионе есть центры по развитию и продвижению предпринимательства. Эти центры предоставляют обучение и консультации, помогают в решении спорных вопросов, обновляют государственные программы и возобновляют возможности финансирования деятельности.

- Налоговые органы — налоговые вопросы и налоговые льготы, налоговые органы

- Центры занятости — вопросы субсидирования регистрации бизнеса.

Кроме того, на сайте Правительства РФ есть специальный отдел, где в связи с санкциями и финансовыми трудностями малые и средние предприятия получают субсидии, которые они могут получить от государства в соответствии с федеральным законом.

На главной странице сайта необходимо выбрать, кому адресована помощь (в нашем случае — предприятиям). Сегодня предпринимателям доступно около 85 различных мер поддержки, а сам раздел постоянно обновляется и модернизируется.

Кликнув на интересующую вас информацию, вы можете получить полное описание предлагаемой помощи, условия полномочий, условия получения и перечень нормативно-правовых актов, регулирующих ее.

Поддержка малого и среднего бизнеса

Сейчас мы находимся под беспрецедентным давлением санкций против России и, в частности, экономики страны. Наша налаженная логистика нарушена, партнерские отношения нарушены, а владельцы крупного бизнеса срочно ищут новых поставщиков. Все это приводит к увеличению затрат и снижению прибыли.

- Поддержка малого и среднего бизнеса

- Выгодные кредиты

- Кредитные каникулы

- Отсутствие комиссий в SBP

- Ограничения на аквизиционные комиссии

- Субсидии из фондов социального страхования для содействия занятости

- Мораторий на банкротство

- Отсутствие процентов для впервые зарегистрировавшихся

- Льготный налоговый режим

- Отсрочка сроков сдачи налогов и отчетности

- Налоговая служба не будет штрафовать тех, кто не выдает бумажные чеки

- Перенос сроков уплаты налогов

- Изменение в расчете штрафов

- Приостановка замораживания счетов должника

- Поддержка определенных отраслей промышленности

- Приостановка налоговых проверок

- Нулевой подоходный налог

Чтобы дать предприятиям время и пространство для реорганизации, правительство ввело ряд мер по поддержке отдельных отраслей и МСП. Многие из них уже введены, но здесь выделены только самые основные и важные.

Выдача льготных кредитов

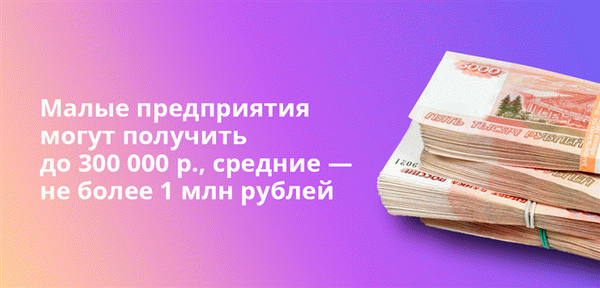

Средним предприятиям предлагается программа льготного кредитования под не более чем 13,5% годовых, а малым и средним предприятиям — под не более чем 15%. Эти деньги можно использовать для увеличения оборотного капитала, закупки товаров и материалов для производства или для оплаты основных услуг.

Малые и очень малые предприятия и средние предприятия могут получить до 300 000 рублей — не более 1 млн рублей. Программа открыта до 30 декабря 2022 года, займы погашаются в течение одного года.

Инвестиционные кредиты также доступны для расширения производства, открытия нового бизнеса и т.д. до конца 2022 года. Сумма составляет 1 млн рублей, а срок погашения — до трех лет. Получить деньги может любой субъект МСП.

Отсутствие комиссий в СБП

Дополнительной мерой поддержки является решение о продлении нулевых счетов-фактур и использовании систем быстрых платежей, а также проведение операций с их использованием. Это касается организаций и индивидуальных предпринимателей, которые принимают платежи через СБП с использованием QR-кодов.

Ограничение комиссии на эквайринг

Следует также помнить, что регулятор ввел ограничения на сборы при закупках с 18 апреля по 31 августа 2022 года. Оплачивается только 1% от объема поставок.

Субсидии из ФСС для стимулирования занятости

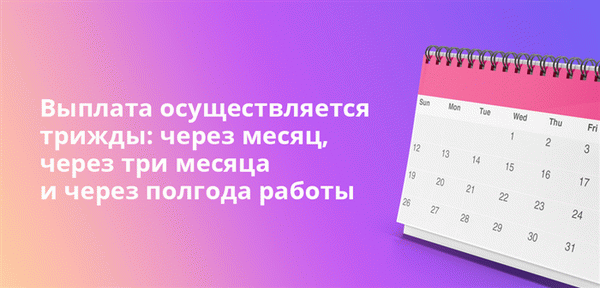

Нетрадиционным вариантом государственной поддержки является прямая субсидия из Фонда социального страхования. Размер субсидии рассчитывается следующим образом: минимальная зарплата + взносы + региональные ставки, если они есть, а сами выплаты производятся три раза на одного работника.

Их можно рассчитать для юридических лиц, индивидуальных предприятий и некоммерческих организаций, нанимающих определенные категории работников, перечисленные в Постановлении Правительства РФ (молодежь до 30 лет, инвалиды, родители с несовершеннолетними детьми и т.д.) № 362 от 13. 03. 2021 г.

с изменениями, внесенными Постановлением № 18. 398 от 03. 2022.

Мораторий на банкротство

С 1 апреля по 1 октября 2022 года в отношении банкротств действует мораторий. Правительство РФ запрещает кредиторам подавать заявления о банкротстве должника в арбитражный суд (что не действует в отношении производителей имущества).

Вместо этого налоговые органы содействуют реструктуризации задолженности. Должникам предлагаются все разрешенные законом рассрочки и дружественные соглашения для спасения компаний.

Нулевая ставка для впервые зарегистрированных

Еще год некоторые регионы применяют упрощенный налоговый режим и (или) ПСН, расширяя возможность установления нулевой ставки для первого зарегистрированного предпринимателя (ИП), работающего в определенной отрасли, например, обрабатывающей или социальной.

Налоговые льготы

Снижение налогового бремени крайне важно для высвобождения денежных средств, которые могут быть использованы на другие важные цели. Это, безусловно, то, на что стоит обратить внимание:

Перенос сроков уплаты налогов и сдачи отчетности

Согласно новому закону.5 2-ФЗ от 09. 03. 2022 «О внесении изменений в Федеральный налоговый кодекс Российской Федерации», Федеральное правительство РФ и региональные власти имеют право изменять сроки уплаты налогов и предоставления отчетности для компаний и индивидуальных предпринимателей. Это право будет действовать до конца 2022 года.

ФНС не будет штрафовать за невыдачу бумажного чека

Если организация по объективным причинам затрудняется приобрести наличные деньги, налоговые органы не наказывают его за то, что он не выдает доказательств. Другими словами, если оплата производится через кассу, а доказательной пленки нет, то штрафа не будет.

Важно: Новое послабление не означает, что чеки вообще не будут выдаваться. Информация обо всех операциях должна передаваться в налоговое подразделение, а затем налоговому оператору. Однако она может быть предоставлена покупателю по почте в виде электронного чека.

Перенесение срока уплаты налога по УСН

Срок уплаты налога по упрощенному режиму налогообложения за 2021 год переносится для организаций с 31. 03. 2022 на 31. 10. 2022, а для индивидуальных предпринимателей с 30. 04. 2022 на 30. 11. 2022 Задаток за первый квартал 2022 года переносится для всех лиц на 30. 11. 2022 будет перенесен на 30. 11. 2022.

Важно отметить, что в новые сроки не требуется уплата полного налога или авансового платежа. Вы можете заплатить 1/6 часть с месяца, следующего за датой переноса.

Изменение расчета пеней

Как известно, ранее для расчета большинства штрафов за нарушение различных обязательств использовалась основная процентная ставка центрального банка. Однако эта методика стала необоснованной после резкого повышения: с 9 марта 2022 года по 31 декабря 2023 года для расчета штрафов за просрочку в 31 день используется 1/300 процентной ставки центрального банка вместо 1/150 в год.

Приостановка блокировки счетов должника

Налогоплательщики, оштрафованные, имеют право обратиться в налоговые органы и попросить отсрочку уплаты штрафа до установленного законом срока, то есть до 01. 06. 2022 года. Отсрочка может быть предоставлена даже в том случае, если налоговые органы уже приняли решение о приостановлении действия штрафа.

Поддержка для отдельных отраслей

Как вы, вероятно, слышали из новостей, был предложен ряд мер поддержки, чтобы помочь сотрудникам и предприятиям удержать персонал и предотвратить «утечку» за границу. Льготы особенно важны, поскольку все, кто получает доход в иностранной валюте, вынуждены продавать значительную часть своей иностранной валюты. Отличительная особенность:

Приостановка налоговых проверок

Федеральная налоговая служба России приостановила проведение выездных, в том числе повторных налоговых проверок ИТ-компаний до 3 марта 2025 года. Право на контроль имеют только вышестоящие налоговые органы или администрация ФНС России.

Нулевой налог на прибыль

Некоторые предприятия компаний ИТ-отрасли, которые ранее получали налог на прибыль, уплачиваемый по ставке 3%, полностью освобождаются от уплаты налога на прибыль в период с 2022 по 2024 год. Это правило имеет «обратную силу» с 1 января 2022 года.

Дополнительные меры поддержки предоставляются и IT-компаниям, аккредитованным Минкомсвязи: прогнозные кредиты по ставке 3%; выдача бюджетных средств на повышение заработной платы и улучшение жилищных условий сотрудников; налоговые вычеты на доходы от рекламы; отсрочка от армии; льготное ипотечное кредитование, о чем недавно объявил Альфа-Банк. программа (этот вариант рассчитан на май 2022 года).

Частые вопросы

Каких сфер касается поддержка со стороны государства?

Предприниматели предприняли ряд шагов, направленных на снижение налоговых скидок, включая отсрочку платежей, отсрочку от банкротства, нулевые налоговые ставки и снижение подоходного налога на расходы.

Какая поддержка оказывается IT-сфере?

Будет ли оказываться поддержка бизнеса с иностранным участием?

Да, снижение подоходного налога на расходы по аудиту или на расходы учредителя иностранной организации, освобождение от подоходного налога на натуральный налог на недвижимость или имущественные права, принятые в 2022 году, и изменения в подоходном налоге на прибыль.

Где можно посмотреть все меры поддержки для бизнеса?

Вы можете воспользоваться официальным порталом Федеральной налоговой службы в разделе «Меры поддержки — 2022».

Программы господдержки малого бизнеса

Основная цель программы государственной помощи — поддержка предприятий на всех этапах развития, от первоначальной идеи до расширения.

Грантовая поддержка

Гранты — это готовность развивать предприятия в виде субсидий и различных видов грантов.

Цель получения грантов и конкретных видов субсидий должна быть указана в бизнес-плане. Он должен быть представлен предпринимателем в компетентные органы для получения помощи. Использование средств в личных целях не допускается.

Лизинг или реконструкция имущества для предпринимательских целей: на эти цели может быть использовано не более 20% выручки, при условии согласования подтверждения расходов.

Частные и расходные материалы, но на эти цели может быть использовано не более 20% выручки.

Важно вести платежную документацию, так как все потраченные деньги должны быть учтены.

Субсидии на возмещение процентов по кредиту

Предприятия могут рассчитывать на возмещение процентов, уплаченных по банковским кредитам на поддержку и развитие своей деятельности, включая реконструкцию основных фондов (за исключением кредитов, полученных на приобретение легковых автомобилей).

Поддержка самозанятых

Постановления правительства нет.1563 от 29. 09. 2020 расширил меры по самозанятости, ранее предлагавшиеся МСП.

Теперь они могут воспользоваться всеми услугами, сервисами и финансовыми продуктами в моих бизнес-центрах. Также есть право претендовать на аренду помещений в Кооперативных центрах и Инкубаторах предприятий с льготными процентными ставками, а также на займы до 1 млн рублей в Государственной микрофинансовой организации.