- Банковские вклады

- Акции и облигации

- Драгоценные металлы

- Валюта

- Малый бизнес

- Недвижимость

- Как выбрать, во что вложить деньги

- Инвестирование в 2025 году: риски и возможности

- Риск №1. Открытие Китая

- Риск №2. Центральные банки будут жесткими

- Риск №3. Война на Украине

- Риск №4. Ипотечный шок

- Риск №5. Европейский энергетический кризис

- Акции иностранных компаний

- Инструменты с фиксированным доходом

- Рынок Форекс

- Индексные фонды S&P 500

- Криптовалюта

- Зачем инвестировать?

- Товарные активы

Начинающим сберегателям и инвесторам следует избегать слишком энергичных способов увеличения своего капитала, даже если они обещают очень высокую доходность. Помните, что чем выше предлагаемая процентная ставка, тем жестче требования к депозиту и тем рискованнее инвестиции. К высокодоходным, но рискованным способам получения прибыли от инвестиций относятся трейдинг, криптовалютные инвестиции и системы пирамид.

- Сделки. Переговоры могут показаться легким способом заработать деньги. Однако это не так. Новичок, не знакомый с особенностями сделок, рискует очень быстро потерять вложенные деньги. Переговоры могут быть прибыльными, но только для тех, кто обучен трейдингу и знает все его особенности. Понимания принципов торговли недостаточно. Необходимо следить за экономикой, политикой и уметь правильно оценивать ситуацию, чтобы не запаниковать во время колебаний рынка, не продать свои активы и не потерять свою долю прибыли.

- Криптовалюты. В последнее время биткоин вырос, и многие начинающие инвесторы хотят заработать на криптовалютах. Однако новичкам практически невозможно предсказать его рост или падение, поскольку им нужно помнить, что этот вид «валюты» ничем не подкреплен. Майнинг стоит дорого и не приносит такой же прибыли, как прямая торговля эфиром или биткоином. Кроме того, существуют ограничения на оборот этих единиц счета, а их погашение является сложным и дорогостоящим.

- Финансовые пирамиды. Рискованный и нестабильный способ получения дополнительного дохода, связанный с использованием мошеннических систем. Пирамиды или Hyips похожи на инвестиционные фонды, но главное отличие — высокая заявленная доходность, например, 1% в день.Hyip-проекты часто работают исключительно с электронными деньгами, а их прибыль обеспечивается за счет привлечения новых клиентов без реальных инвестиций . Такие проекты имеют свои сайты, каналы в социальных сетях, но не включены в реестр ПИФов Центрального банка и официально не зарегистрированы. Гарантировать доход и защиту капитала участников невозможно.

Вкладывайте деньги только в проверенные банки и инвестиционные планы: это единственный способ избежать потери сбережений и получить доход.

Банковские вклады

Банковский вклад — это типичный способ сохранить деньги и получить гарантированный доход. Главное преимущество депозита — безопасность. Проценты выплачиваются по ставке до востребования, даже если вклад закрыт досрочно.

Вы не можете потерять их часть, как в случае с инвестициями или покупкой монет. Кроме того, все банковские вклады застрахованы; сумма возмещения на 2021 год составляет 1 млн рублей. Вы можете иметь право на компенсацию, если у банка внезапно отзывают лицензию или если банк прекращает свою деятельность по другим причинам.

Однако стоит помнить, что классические вклады вряд ли принесут вам существенный доход. Видимые вклады обычно имеют более низкую доходность, чем срочные вклады. Отчеты с запретом на поездки и крупными открытиями предлагают наилучшие показатели.

Чтобы получить максимальную отдачу от вложений, открывайте дополнительные вклады, не снимая деньги при капитализации депозитного счета, и не снимайте деньги до окончания срока. Чем дольше срок вклада, тем выше процентная ставка.

Акции и облигации

Акции и облигации — это титулы частных или государственных компаний, которые вы можете впоследствии продать или получать регулярные дивиденды. При правильном управлении они могут приносить гораздо большую доходность, чем сберегательные вклады, но при этом существует более высокий риск потери денег. В отличие от сберегательных вкладов, при инвестировании вы можете потерять часть своих денег, в результате чего в худшем случае вы просто останетесь с той же суммой, которую вложили.

Инвестирование в мобильные ценности требует специальных навыков и знаний, поэтому предпочтительнее управлять профессиональным брокером, который распределяет рынки. Банки предлагают услуги по открытию индивидуальных инвестиционных счетов — ИПА. Профессиональные инвестиционные брокеры отслеживают финансовые рынки, управляют счетами, покупают и продают акции в соответствии с выбранной клиентом стратегией.

Инвестиции могут быть сделаны в акции российских и зарубежных компаний, а также в государственные облигации, и после трех лет инвестирования клиент имеет право на налоговый вычет.

Другой вариант — открытие счета на фондовом рынке, когда клиент может пойти на фондовую биржу и купить независимые акции интересующих его компаний. Этот вариант больше подходит для тех, кто уже знаком с вопросами инвестирования.

Драгоценные металлы

Драгоценные металлы, такие как золото, платина, серебро и палладий, продолжают цениться даже во время крупных экономических кризисов, поэтому многие люди предпочитают вкладывать часть своих денег в эти активы. Обеспечить доходность этих инвестиций сложно даже для профессионалов, поскольку риски схожи с рисками, связанными с инвестициями в акции. Если цены падают, вы теряете деньги.

Покупка драгоценных металлов выгодна только в том случае, если вы готовы вложить свои деньги на длительный срок, в среднем на 5-15 лет.

Вы можете купить обычные прутья и монеты или открыть в банке счет в драгоценных металлах. На таких счетах отображается информация о купленных клиентом металлах, но сами металлы клиенту не выдаются. Основное преимущество таких счетов заключается в том, что клиенты могут начать инвестировать с небольших количеств металла, не тратя сразу большую сумму на покупку целых стержней.

Валюта

Более распространенным способом выиграть или сохранить сбережения на прежнем уровне является размещение денег в иностранной валюте, например, в долларах, евро или швейцарских франках. Процентные ставки по таким вкладам обычно гораздо ниже, чем по рублевым, но зато можно заработать на самих монетах. Кроме того, иностранные монеты обесцениваются гораздо медленнее, чем рубли, так как они более подвержены инфляции.

Вы не только сохраняете свои деньги, но и получаете защищенный доход, а ваши банковские вклады застрахованы.

Малый бизнес

Бурно развивающийся сектор МСП пытается привлечь как можно больше негосударственного финансирования в обмен на обеспечение достаточной доходности для инвесторов. Инвестиции в перспективные бизнес-планы, активное развитие и расширение клиентской базы могут принести значительные выгоды. Однако такие инвестиции сопряжены с обычными рисками.

Бизнес может обанкротиться, не принести столько дохода, сколько было обещано ранее, или просто закрыться. Инвестируйте в такие проекты только в том случае, если уверены в их надежности, юридической чистоте и ликвидности.

Инвестировать в малый бизнес можно двумя способами: через краудфандинговую платформу или инвестируя в собственника. Использование онлайновых краудфандинговых платформ в некоторых случаях может уберечь инвесторов от потери денег, но не гарантирует полной или очень высокой доходности их инвестиций. Проекты этой категории не имеют страховки и не защищают участников.

Вклады в банках выгодны и гарантированы, но если вы инвестируете в частный бизнес, то все риски несете сами.

Недвижимость

Еще один распространенный способ сохранить и приумножить деньги — инвестировать в недвижимость. Это требует сочетания собственного и заемного капитала и основывается на тщательном планировании, изучении рынка и финансовой стабильности инвестора. Деньги на рынке недвижимости можно заработать следующими способами

- Покупка с целью перепродажи. В этом случае можно купить недвижимость на этапе строительства с самой низкой стоимостью квадратного метра и продать готовый объект по самой высокой цене. Однако недвижимость не может быть продана в одночасье, и в сложных обстоятельствах при сокращении доходов быстро избавиться от таких активов можно только сделав цену значительно ниже рыночной. Затянувшиеся сроки строительства также могут создать проблемы для возврата инвестиций, поскольку некоторые объекты недвижимости или поместья могут оказаться в избытке или пользоваться пониженным спросом. Кроме того, из-за низких ипотечных ставок на недвижимость в новостройках многие покупатели неохотно приобретают недвижимость у нестроителей, что также негативно сказывается на общей прибыльности продажи.

- Покупайте жилую или коммерческую недвижимость для сдачи в аренду. Это позволит вам получать ежемесячный пассивный доход в течение длительного периода времени, а при необходимости вы также сможете продать недвижимость, чтобы получить дополнительные излишки средств. При таком виде инвестиций важно соблюдать баланс между доходами и расходами. Вы можете сдавать в аренду только готовую недвижимость, а если вы покупаете ее на стадии строительства и с привлечением кредитных средств, доходность инвестиций будет высокой. Даже если вы покупаете недвижимость, на которую можно потратить собственные деньги, существуют риски и дополнительные расходы. Может потребоваться ремонт, арендаторы могут оказаться ненадежными, недвижимость может быть выбрана неправильно, а на саму недвижимость может не быть спроса.

- Инвестиции в недвижимость. Это инвестиции во взаимные фонды или закрытые инвестиционные планы, которые финансируют строительство жилых и коммерческих зданий. Инвестиции в производство коммерческой и туристической инфраструктуры в крупных городах выше, но доходность таких инвестиций напрямую зависит от собственных средств и ликвидности выбранного объекта.

При инвестировании в недвижимость стоит учитывать сопутствующие риски, такие как риск банкротства производителя, проанализировать ситуацию на рынке жилья и, наконец, определить ликвидность выбранного объекта.

Как выбрать, во что вложить деньги

Если вы располагаете небольшой суммой и не готовы ее потерять, не играйте в азартные игры и не вкладывайте деньги в другие рискованные проекты. В этом случае целесообразно разместить деньги на депозите с небольшим, но гарантированным результатом.

- Если вы располагаете небольшой суммой и не готовы ее потерять, не играйте в азартные игры и не вкладывайте деньги в другие рискованные проекты. В этом случае целесообразно разместить деньги на депозите с небольшим, но гарантированным результатом.

- Если у вас есть возможность инвестировать более крупную сумму и вы готовы рискнуть потерять деньги, чтобы получить прибыль, подумайте об инвестировании или вложении средств в брокерский счет, в валюту или в бизнес.

- Если для вас важнее сохранить деньги, а не приобрести недвижимость, рассмотрите варианты долгосрочных инвестиций, например, вложение в драгоценные металлы или заключение депозита под высокий процент или на длительный срок.

Райффайзен Банк предлагает выбор инвестиций и процентных опций, включая процентные инвестиции и инвестиционные счета, классические банковские вклады, сберегательные счета и депозиты. Чтобы начать инвестировать и зарабатывать на своих сбережениях, просто откройте личный счет в «Райффайзен Капитале» или зарегистрируйтесь в мобильном приложении банка и пообщайтесь с финансовым менеджером для выбора программы. В приложении вы можете напрямую отслеживать результаты своих инвестиций.

Инвестирование в 2025 году: риски и возможности

История показывает, что самые большие риски обычно не возникают в результате сражений в экономической сфере влияния. Риск возникает тогда, когда среди участников рынка существует очень высокая степень уверенности в определенном исходе, который в конечном итоге не реализуется.

Глобальные риски для инвесторов в 2025 году

- Открытие китайской экономики после навесного замка.

- Центральные банки будут действовать жестко.

- Война в Украине.

- Потрясения для ипотечных кредитов.

- Энергетический кризис в Европе.

В 2020 году экономика стран мира оказалась хуже, чем предполагалось. А в 2021 году произошло неожиданно резкое восстановление в большинстве стран. И напоминание о том, что сюрпризы не всегда сопровождаются негативными признаками.

Несмотря на слабые показатели акций в 2022 году, рынок, похоже, уже отмел некоторые негативные тенденции и начинает набирать динамику в 2025 году.

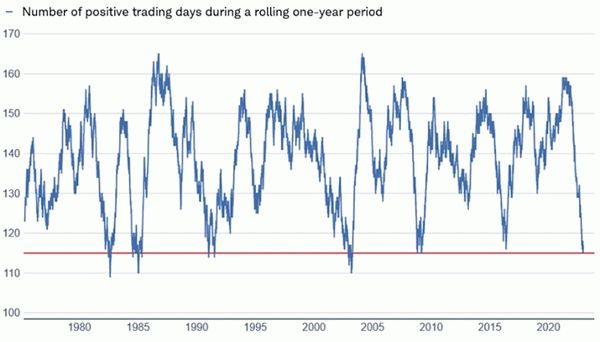

Американские акции имеют наименьшее количество положительных (прибыльных) дней в 2022 году — антирекорд за последнее десятилетие.

Источник: 17. 12. 2022 MSCI, Macrobond и Charles Schwab.

Риск №1. Открытие Китая

Китай открывается с угрожающей скоростью. На этом фоне ожидается ускорение экономического роста, потребительских расходов и инфляции.

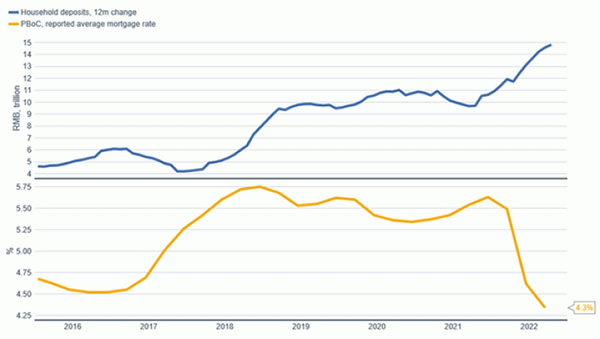

Разумно ожидать волну неоплаченных расходов 1,4 миллиарда потребителей после года ограничений, поддерживаемых ростом избыточных денежных вкладов и снижением ипотечных ставок. Такая ситуация может привести к росту прибыли компаний, чья деятельность связана с продажей товаров на китайском рынке. Однако, что более важно, рост цен на внутреннем рынке может привести к дальнейшему росту глобальной инфляции.

Данный график показывает увеличение избыточных потребительских сбережений и снижение ипотечных ставок.

Источник: Charles Schwab, Macrobond и Народный банк Китая, 17 декабря 2022 года.

Риск №2. Центральные банки будут жесткими

Участники рынка, по-видимому, ожидали, что центральные банки в конечном итоге прекратят повышать процентные ставки. Однако основные центральные банки дали понять, что, хотя процентные ставки больше не повышаются агрессивно, это еще не решенный вопрос.

Основные центральные банки, которые устанавливают слишком высокие процентные ставки и слишком сильно ужесточают денежно-кредитную политику, рискуют ухудшить экономическую ситуацию.

Риск №3. Война на Украине

Здесь все очевидно. Эскалация конфликтов с участием иностранных государств повышает риск для финансовых рынков.

Риск №4. Ипотечный шок

В этом году ставки по ипотечным кредитам резко выросли по всему миру. Например, годовая ставка по ипотеке в США на конец 2022 года составляет 5,6%, что более чем в два раза превышает ставку в 2,7% в начале прошлого года. Ежемесячные платежи по ипотеке резко возрастают.

В течение следующих 12 месяцев процентные ставки, скорее всего, будут расти, что может привести к потребительскому шоку.

Значительный рост безработицы, связанный с вероятностью продолжающейся глобальной рецессии, также может привести к дефолтам, поскольку потребители становятся менее кредитоспособными.

Самый высокий риск ипотечного шока — в Великобритании, Норвегии и Новой Зеландии. Несколько реже он встречается в Австралии, Швеции и Канаде. Риск минимален в США, Франции, Германии и Италии.

Риск №5. Европейский энергетический кризис

Напряженность на европейском энергетическом рынке продолжает расти, поскольку Россия прекратила поставки природного газа по «Северному потоку». А недавно был запрещен импорт из Европы и установлен предельный уровень цен G7 на российскую нефть.

Однако хорошие запасы сырья, использование финансовых средств, сжиженный природный газ (СПГ) и очень мягкое начало зимы в Европе снизили риск энергетического кризиса.ЕС выбрал форму принудительного распределения энергетического сырья этой зимой.

Тем не менее, ситуация с поставками в Европе нестабильна. Самая холодная погода может привести к увеличению потребления газа. В то же время возможности импорта сжиженного природного газа из США ограничены. Европа может столкнуться с перерывом в крупной промышленности и автомобильном секторе.

Куда инвесторам следует вкладывать средства в 2025 году? Рассмотрите различные группы активов и подготовьте свои рекомендации.

Акции иностранных компаний

Интересная тенденция, отмеченная Морганом Стенли, заключается в том, что многие инвесторы теперь придерживаются краткосрочного подхода: средний период владения акциями составляет всего шесть месяцев, а не восемь лет, как в 1960-х годах.

Какие акции стоит покупать? Существует несколько важных тенденций, влияющих на мировые компании и их фондовые рынки.

- Мировая торговля буквально вынуждена меняться. Компании понимают, что они больше не могут полагаться на глобальные цепочки поставок и свободный доступ ко всем рынкам. Геополитические риски остаются высокими. Эти риски являются реальными препятствиями. Примером могут служить полупроводники, где отрасль испытывает острый дефицит в 2022 году.

- Мировая промышленность вынуждена приспосабливаться к высоким ценам на нефть и газ; не совсем понятно, как это будет развиваться в 2025 году. Цены не упадут — слишком много заинтересованных сторон, слишком много групп стран, чтобы удержать цены на высоком уровне. Очевидно, что строительные компании, не имеющие доступа к дешевой энергии, не смогут конкурировать с компаниями, имеющими доступ. Энергия составляет очень большую долю в стоимости товаров.

- Путь к детоксикации углерода — это одновременно и возможность, и вызов. Переход от ископаемых видов топлива к экологически чистой энергии становится все более динамичным вопросом. Развитые страны активизируют свои усилия по сокращению углеродного следа. Однако это трудная задача: чтобы достичь чистого нуля к 2050 году, выбросы углерода должны снижаться примерно на 8% в год; даже в 2020 году, когда секвестрация Covid-19 снизит мобильность и глобальный ВВП, выбросы сократятся всего на 5%. В долгосрочной перспективе очевидно, что сектор чистых технологий выиграет от освобождения от выбросов углерода.

- Технологические аспекты. Широкое распространение новых технологий не является чем-то новым. Однако стоит отметить скорость и степень, с которой распространение технологий затрагивает области, которые ранее не были затронуты — примеры секторов, которые могут начать развиваться в 2025 году, включают платежные системы, токенизированные активы для финансовых операций, повышение эффективности здравоохранения и эффективности биофармацевтического сектора. высокотехнологичные системы для повышения эффективности здравоохранения и биофармацевтического сектора.

Инвестирование в акции в статье «Как инвестировать в акции» было рассмотрено более подробно.

Инструменты с фиксированным доходом

Акции и облигации очень редко идут вместе, последний раз до 2022 года мы делали это в 1977 году. Мы надеемся, что в этом году показатели фиксированного дохода будут лучше. Более высокая доходность поможет обеспечить резервы безопасности.

Муниципальные облигации, в частности, пострадали в 2022 году, но фундаментальные показатели все еще выглядят сильными, согласно прогнозам Nuveen на 2025 год.

Соотношение риск/доходность для облигаций США значительно улучшилось, что делает сегодняшнюю рыночную среду очень привлекательной точкой входа. Конечно, этот важный выбор облигаций для портфеля зависит от индивидуального подхода каждого инвестора к соотношению риск/доходность.

Инвесторам следует проявлять осторожность при выборе дебетовых продуктов на долгосрочную перспективу, поскольку риски инфляции, процентных ставок и рецессии могут ускользнуть от самых качественных и безопасных активов.

Рынок Форекс

Валюта — крупнейший в мире финансовый рынок, среднедневной оборот которого в 2022 году превысит 5 триллионов долларов США.

Наиболее часто торгуемыми монетами являются евро и доллар США — Eur/USD. Однако, по мнению экспертов, лучшими монетами для долгосрочных стратегий являются австралийский доллар, канадский доллар и японский гена.

Одним из главных преимуществ Форекс является то, что прибыль от открытия валютных позиций может быть значительно увеличена за счет кредитного плеча.

Кроме того, рынок Форекс можно продвигать с помощью экспертов-консультантов. В частности, платформа Metatrader предлагает сотни специализированных советников, из которых вы можете выбрать в соответствии с вашей личной стратегией.

При работе с Amarkes International Broker доступно более 500 сделок с участием валютных пар.

Индексные фонды S&P 500

Эта форма лучше всего подходит для инвесторов, которые инвестируют впервые и требуют минимального риска. Рекомендуется удерживать позицию в течение как минимум трех-пяти лет, чтобы увидеть результаты.

S & BP; P 500 содержит акции крупнейших и наиболее надежных компаний мира. S & MP; P 500 исторически торгуется выше, чем отдельные автономные акции США в течение очень долгого времени.

Вы можете торговать S & MP; P 500 на фондовом рынке Amarkets.

Криптовалюта

Диверсифицированные криптовалюты больше подходят для инвесторов, которые предпочитают инновационные, высокорисковые активы. Для тех, кто не инвестирует на долгосрочную перспективу, а занимается, например, скальпингом, риск гораздо ниже в рамках одной торговой встречи, поскольку богатство актива не является долгосрочным.

Для долгосрочных инвесторов важно помнить, что криптовалюты являются нерегулируемыми и несут специфические риски.

Самой популярной криптовалютой является биткоин; в 2022 году биткоин и альткоины прошли через многое. Отрасль блокчейна в целом находится под давлением. Ранее мы уже посвящали отдельную статью вопросу о том, в какую криптовалюту инвестировать.

Зачем инвестировать?

В условиях, когда уровень инфляции начинает достигать рекордных значений, а простое хранение денег в подушках или банках становится пустой тратой ресурсов, инвестирование — едва ли не единственный способ привлечения средств.

Однако это не единственная причина, по которой вы должны инвестировать. Инвестиции могут стать для вас пассивным доходом. Ваши деньги работают на вас. Сегодня пассивный доход очень важен.

Например, вам может понадобиться создать первоначальный взнос на несколько месяцев, чтобы купить квартиру или оплатить ежегодное обучение вашего ребенка в университете. В такой ситуации очень приятно иметь дополнительные деньги из вашего основного источника дохода — зарплаты.

Откройте счет в Amarkets и начните свой путь к успеху уже сегодня. Начальная сумма для открытия депозита составляет всего $100.

ETF — Exchange Traded Fund. Это средство, с помощью которого вы можете инвестировать в несколько активов одновременно.

В то время как многие ETF нацелены на мониторинг широкого спектра рыночных маркеров, более специализированные взаимные фонды позволяют инвесторам получить доступ к отдельным сегментам рынка.

Стоимость ETF увеличивается по мере роста стоимости базовых активов. Денежные потоки, такие как проценты и дивиденды, могут быть автоматически возвращены через взаимный капитал.

Одно из самых больших преимуществ ETF заключается в том, что они ведут переговоры, как акции.

Преимуществом ETFs является различие. Однако важно отметить, что тот факт, что ETF содержат множество базовых позиций, не означает, что взаимный капитал не может быть объяснен волатильностью. Потенциал значительной волатильности зависит в первую очередь от размера взаимного капитала, поскольку ETF, отслеживающие маркеры широкого рынка, такие как S∓P 500, могут быть менее волатильными, чем ETF, отслеживающие определенный сектор или сектора, например ETF, ориентированные на нефтяные компании.

Здесь вы можете увидеть все ETF, доступные для покупки на Amarkets.

Товарные активы

Цены на сырьевые товары часто следуют за инфляцией, что делает их привлекательными для инвесторов, которые хотят дифференцировать свои инвестиционные портфели.

Исторически сырьевые товары часто дают результаты, которые отличаются от результатов фондового рынка. Иногда сырьевые товары могут открывать хорошие возможности: рост цен на энергоносители в 2021-2022 годах показал влияние дисбаланса спроса и предложения. Многие сырьевые товары были в дефиците из-за сложной геополитической ситуации.

Это был период, когда инвестиции в основные сырьевые активы могли обеспечить хорошую доходность, и этот период, вероятно, продлится до 2025 года.

Сырьевые товары могут стать отличной компенсацией инфляции, поскольку цены на сырьевые товары растут параллельно с инфляцией и могут обеспечить устойчивую защиту от последствий роста цен.

Полный список товаров, доступных для покупки, можно найти здесь.