Налоги — это регулярные и нерегулярные платежи граждан и организаций в пользу государства. Кроме того, различные виды сборов и взносов выплачиваются государству для финансовой поддержки. Эти понятия разъясняются в разделе 8 Налогового кодекса.

В зависимости от места уплаты, налоги являются федеральными, региональными или местными. К первым относятся налог на доходы физических лиц, НДС (налог на добавленную стоимость), акцизы и государственные налоги. Региональные налоги включают транспортный налог, налог на игорный бизнес, налог на имущество организаций и местные налоги.

Какие налоги должны платить физические лица

Если граждане осуществляют предпринимательскую деятельность на территории Российской Федерации, они должны платить налоги на доходы от этой деятельности. Налоги также взимаются с имущества, земли и транспортных средств, принадлежащих физическим лицам. Налоговые органы обязаны информировать граждан о необходимости уплаты в бюджет (статья 32 Налогового кодекса).

В зависимости от вида имущества, налоги с физических лиц следующие

- Подоходный налог физических лиц (налог на доходы физических лиц). При расчете суммы учитываются все доходы, полученные гражданином в предыдущем финансовом году: заработная плата, доходы от продажи или аренды, прибыль, премии (глава 32 Налогового кодекса). Размер подоходного налога для физических лиц составляет 13% от их совокупного дохода (глава 224 Налогового кодекса). Налог на заработную плату платит работодатель, сумму можно узнать из справки о заработной плате учреждения. Платеж должен производиться ежегодно до 15 июля.

- Налог на недвижимость взимается с недвижимого имущества, принадлежащего одному лицу. Налог на недвижимость взимается с: домов (квартиры, данные, дома) — вспомогательных построек и сельскохозяйственных построек (гаражи, сараи). Налог на недвижимость должен быть уплачен, даже если объекты не использовались в течение налогового периода. В доме никто не жил и никто не сажал сад. Россияне, иностранцы и даже новоиспеченные супруги должны платить, если у них есть право собственности. Срок уплаты истекает 1 декабря (409 Налогового кодекса).

- Земельный налог платят граждане и организации, владеющие участками различного назначения. Это может быть земля, оставшаяся в наследство, или имущество, приобретенное для предпринимательских целей. Она облагается налогом, даже если владелец не использовал ее в течение отчетного периода. Налоговые органы начисляют земельный налог в размере до 2% от стоимости земли. Уплата должна быть произведена до 1 декабря (397 Налогового кодекса).

- Транспортный налог уплачивается гражданами на автомобили, мотоциклы, автобусы, вертолеты, яхты и другие транспортные средства (глава 28 Налогового кодекса), все наземные транспортные средства должны быть зарегистрированы в органах дорожного движения Лодки (весельные и моторные, мощностью менее 5 л.с.), а также инвалиды не должны платить за свои транспортные средства.

Государственные пошлины и другие платежи не являются налогами, но регулируются налоговым законодательством (глава 25.3 Налогового кодекса). Государственные пошлины оплачиваются за юридические услуги — например, свадьбы, автомобили, недвижимость. Оплата услуг нотариуса или суда также является государственной пошлиной.

При уплате налогов вы можете иметь право на льготу или возврат налога, если это обосновано. Например, налогоплательщики-инвалиды и многодетные родители имеют право на возврат налогов.

Для упрощения всей этой информации введена единая форма налога, которая одновременно включает в себя транспортный налог, земельный налог и налог на недвижимость для физических лиц. В соответствии с § 45.1 Налогового кодекса, платежи могут осуществляться как самим налогоплательщиком, так и другим лицом по его поручению. Граждане могут самостоятельно рассчитать сумму платежа с учетом налоговой базы и налоговой ставки (ст.

52 ГПК). Многие виды налога исчисляются налоговым инспектором самостоятельно.

Виды доходов, не подлежащие налогообложению (ст. 217 ГПК):

- Пособие на ребенка, питание,

- студенческие стипендии, спонсорская помощь,

- Компенсации, выплачиваемые государством после стихийного бедствия,

- пособия по временной нетрудоспособности,

- Деньги, причитающиеся за пожертвования.

Где узнать суммы, как оплатить налоги

Физические лица, индивидуальные предприниматели и организации могут самостоятельно рассчитать свои налоговые обязательства. Граждане могут оплатить специальный сервис к нему — Личный кабинет ФНС официальный сайт (Федеральная налоговая служба).

Этот сервис позволяет обмениваться информацией между налогоплательщиком и инспекцией. Например, гражданину отправляется электронное письмо, в котором он информируется, например, о том, до какого числа необходимо уплатить такой-то земельный налог. Описание личного кабинета налогоплательщика можно найти в статье 11.2 Налогового кодекса.

Сроки подачи — с начала года до 30 апреля, а проверка может занять до трех месяцев с момента подачи. Вместе с отчетом предоставляются документы, подтверждающие сумму выручки или основание для скидки.

Также с помощью специальных компьютеров можно рассчитать сумму налога на недвижимость, земельного налога и транспортного налога, чтобы выявить любые неуплаченные налоги. Есть также страница, содержащая основную информацию о сборах и льготах.

Налоги для ИП и организаций

Люди могут быть одновременно частными гражданами и индивидуальными предпринимателями. Это означает, что они платят два вида налогов — те, которые предусмотрены для физических лиц, и те, которые предусмотрены для индивидуальных предпринимателей. В этом нет ничего сложного, если вы имеете базовое представление о налоговой системе, а аудитор объясняет все, что вам непонятно.

Например, человек владеет дакой с участком и каждый год платит налог на имущество и земельный налог. В то же время он является индивидуальным предпринимателем и владельцем рекламного агентства и платит налоги по упрощенной системе налогообложения доходов от предпринимательской деятельности.

Индивидуальные предприниматели и организации могут самостоятельно выбирать форму уплаты налогов в зависимости от вида деятельности. В настоящее время в РФ существуют следующие формы

- УСН (упрощенная система налогообложения). Наиболее популярная система для тех, кто оказывает услуги.

- УСН (общая система налогообложения). Классическая система, используется теми, кто не может определиться с формой налогообложения.

- ЕНВД (единый налог на вмененный доход). Он не зависит от размера выручки и применяется к определенным видам бизнеса, т.е. торговле, ремонту.

- ЕНВД (единый сельскохозяйственный налог). Используется крупными сельскохозяйственными производителями.

- PIT (Патентная налоговая система). Систему могут использовать только отдельные компании, которые запатентовали определенный вид бизнеса; в ПНС нет указания, что система не применяется ко всем предприятиям, т.е. к тем, которые запатентовали определенный вид бизнеса.

Чтобы правильно выбрать систему налогообложения, необходимо знать коды ОКВЭД (Общероссийский классификатор видов экономической деятельности). Неправильный выбор вида является ошибкой и может привести к санкциям.

Где оплатить налоги: резюме

Все платежи государству могут осуществляться разными способами. Физические лица могут оплатить налоги в сбербанк: прийти в отделение и заплатить наличными, совершить платежи через интернет (платежную карту), банкоматы и терминалы. Что касается заработной платы сотрудников компании, то налог с этого дохода платит работодатель как представитель государства (статья 226 Налогового кодекса РФ).

Индивидуальные предприниматели и организации — платят с расчетных счетов в банке или онлайн на сайте ФНС по специальным сервисам. Передает данные для оплаты другим ресурсам, но сам не выступает в роли перевозчика. Преимущество этого способа в том, что платежи осуществляются автоматически, что делает невозможным совершение ошибки.

Поделиться

Когда физлица платят налоги

Налог на транспортные средства должен быть уплачен до 1 декабря. Налогоплательщиками являются лица, на которых зарегистрированы транспортные средства. Перечень объектов налогообложения приведен в статье 358 Налогового кодекса РФ. В перечень входят.

- Автомобили,

- Мотоциклы,

- автобусы,

- Воздушные суда,

- вертолеты,

- Моторные лодки и яхты,

- Парусные суда,

- Снегоходы,

- Моторные лодки,

- гидроциклы и т.д.

Налог на недвижимость также подлежит уплате до 1 декабря года, следующего за муниципальным налоговым периодом, в котором взимается налог. Налогоплательщиками признаются собственники имущества. См.

статью 401 Налогового кодекса РФ. Именно для облагаемого налогом имущества. К ним относятся следующие.

К недвижимому имуществу относятся. Недвижимость, относящаяся к одной из категорий налогооблагаемого имущества:

- Жилые помещения,

- Квартира,

- Комнаты,

- гаражи — парковочные места,

- Единые имущественные комплексы,

- Объекты незавершенного строительства,

- отдельные здания, строительство или монтаж.

Земельный налог также доступен. Срок уплаты тот же — до 1 декабря (статья 397 Налогового кодекса). Налог уплачивается собственником земли и физическим лицом, владеющим землей на праве пользования или пожизненного наследуемого владения (ст. 388 Налогового кодекса РФ).

Во всех трех случаях сумма налога относится к уведомлению, отправленному ФНС. Оно должно прийти не позднее чем за месяц до наступления срока уплаты налога, то есть до 1 ноября.

Сервис «Заплати налоги»

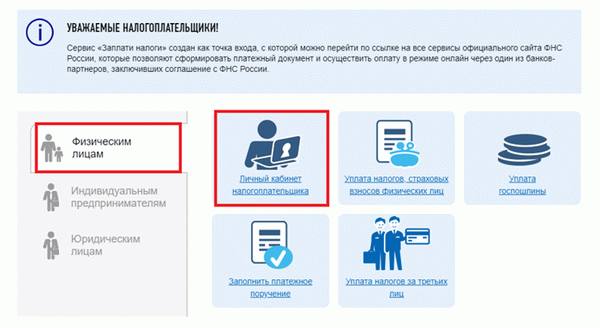

Раздел «Оплата налогов» находится на сайте service. nalog. ru/payment. На этом сайте вы можете зайти в свой личный кабинет, найти свою налоговую задолженность и сразу же оплатить ее через один из своих банков, заключивших договор с налоговой службой.

На главной странице сервиса выберите вкладку «Естественный мир» и нажмите на ссылку «Личный кабинет налогоплательщика».

Вход в личный кабинет

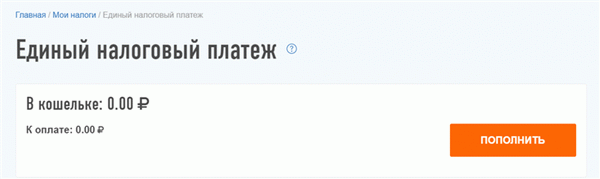

[На вкладке «Мои налоги» вы можете узнать о своих налоговых сертификатах. Там же вы можете сразу оплатить его картой или через сайт кредитного учреждения.

Если вы еще не получили четкую справку, но знаете о сумме налога и боитесь упустить срок оплаты, вы можете заплатить заранее. Для этого нажмите на значок кошелька в правом верхнем углу. Затем нажмите кнопку Погасить и выберите способ оплаты.

Используйте банковскую карту или зайдите на сайт вашего банка (ФНС работает с крупнейшими кредитными организациями). Вы также можете сформировать квитанцию, чтобы оплатить ее позже в офисе банка.

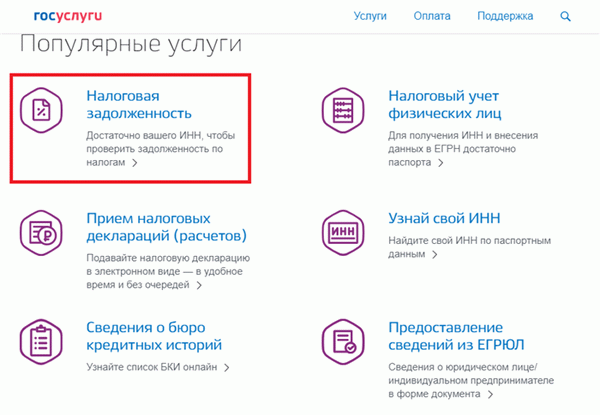

Чтобы оплатить налоги через государственные услуги, вам нужна подтвержденная учетная запись (уточняйте подробности в местном МФЦ после регистрации).

Зайдите в свой личный кабинет и проведите мышкой по вкладке «Услуги» в верхнем меню. В списке выберите «Налоги и финансы».

Затем нажмите на ссылку «Налоговые обязательства».

Там же вы можете оплатить налоги через WebMoney Payment Service Visa и MasterCard. Вы также можете распечатать квитанции для оплаты в вашем банке.

Если система не указывает, что вы должны долг, но у вас есть доказательства, введите uin (длинный код, указанный на квитанции), чтобы подтвердить долг. Вы также можете оплатить через государственные службы.

Перевод по реквизитам в офисе банка

Вы можете оплатить свой налоговый счет в любом банке. Вам понадобится квитанция и паспорт. Большинство банков принимают платежи как наличными, так и по карте.

Уточните у сотрудника банка, сколько времени потребуется для зачисления денег. Если деньги по какой-либо причине не дошли до ФНС, доказательством оплаты является чек. Иногда это происходит из-за технических неполадок или бюрократических ошибок.