- Кому полагается премия

- Как рассчитывать

- Вариант 1.

- Как начислить

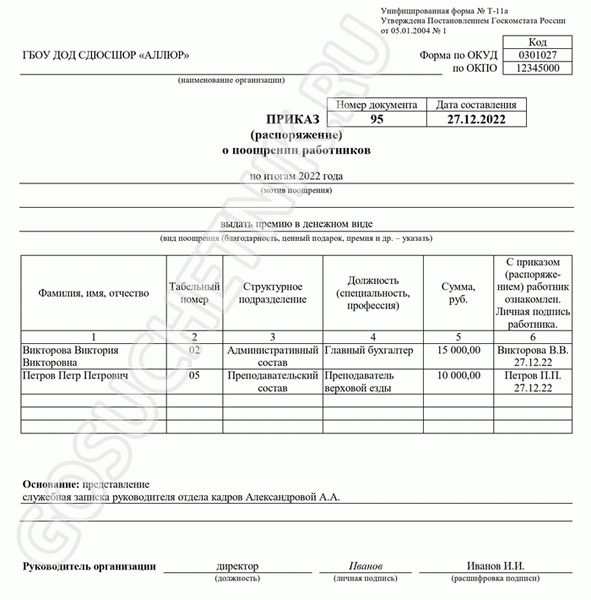

- Как оформить премию

- Налогообложение 13 зарплаты

- Как отразить в учете

- Понятие тринадцатой зарплаты

- Пример расчета премии от оклада и годового заработка

- Пример расчета 13 зарплаты при использовании коэффициентов

- Особенности оформления

- Особенности налогообложения

- Ответы на часто задаваемые вопросы по 13 заработной плате

- Пример по окладу, формула и инструкция расчета

- Облагается ли 13 зарплата налогами?

- Расчет подоходного налога (НДФЛ) с заработной платы

- Какие выплаты не облагаются НДФЛ

- Пример расчета НДФЛ с зарплаты с учетом необлагаемых выплат и вычетов

- Расчет страховых взносов с заработной платы

- 13 зарплата в рабочем договоре

- Пример начисления 13 зарплаты по окладу

- Кого могут оставить без поощрительных выплат

13-я зарплата описана в законе как дополнительное поощрение, выплачиваемое в конце года для стимулирования работы сотрудников. Это вознаграждение выплачивается в конце отчетного периода за хорошую работу и также называется итоговой надбавкой. Эта выплата регулируется Трудовым кодексом — статья 191 Трудового кодекса определяет способы поощрения сотрудников за работу

- Вручение похвальных грамот,

- вручение сертификатов или грамот; и

- денежные премии,

- получение ценных подарков.

Учреждения оставляют за собой право самостоятельно разрабатывать систему поощрений в учетной политике и надбавок к пособиям, а также включать другие методы по своему усмотрению.Ответственные за организацию лица сами определяют, как рассчитывается 13-я зарплата и когда она выплачивается. Обычно это делается в последний месяц года (декабрь), когда издается внутреннее решение о начислении 13-й зарплаты всем сотрудникам отдельного специалиста или предприятия.

Во многих случаях размер прибыли определяется на основе среднего заработка; эксперты КонсультантПлюс показали, как правильно его рассчитать. Используйте эти инструкции бесплатно.

Кому полагается премия

Решение о выплате в конце года принимает администрация. Руководитель определяет, кому положена 13 зарплата в школе по окончании финансового периода (в других организациях все то же самое). В список получателей входят те, кто увольняется, и те, кто уходит на пенсию.

Часто выплачивают очень выдающимся сотрудникам, ответственным за высокие показатели, и тем, кто не нарушал дисциплину.

В законе не сказано, в каком размере выплачивается зарплата. Фиксированной суммы не существует. Выплачиваемая сумма зависит от прибыльности финансового года, за который она выплачивается. Администрация оставляет за собой право отказать в выплате премии, если во время отчетности был нанесен ущерб.

Размер премии определяется либо как среднемесячный заработок, либо как определенный процент от зарплаты. Процесс расчета надбавок относится к учетной политике организации.

Обязательство по выплате итогового бонуса и возможность его расчета соответствуют учетной политике. Возможность предоставления этой премии зависит от следующих факторов

- Производительность труда всех работников организации,

- экономического положения организации,

- система премирования, применяемая на предприятии.

Таким образом, выплата итоговой премии не является правонарушением, если по итогам года зафиксирован убыток.

Если учетной политикой или другими органическими документами установлена обязанность выплаты 13-й зарплаты и работник ее заслужил, пособие не может быть удержано. Работник имеет право определить восстановление на работе.

Как рассчитывать

Существуют различные методики расчета окончательных пособий. Ниже приведены методики расчета 13-й зарплаты для фискальных органов и коммерческих предприятий

- Фиксированная сумма. В этом случае вознаграждение определяется только для конкретного работника, а размер устанавливается в различных пределах по усмотрению работодателя.

- Доля зарплаты. Суммы дифференцируются в процентах в соответствии с определенными критериями.

- Среднегодовой заработок.

13 Метод, по которому рассчитывается премия, зная среднее значение за год.

- пзп. зп. г. — Премия по среднегодовому заработку,

- ПСТЗ — денежная премия, выдаваемая за заслуги.

В поликлиниках или других учреждениях 13 зарплата является фиксированной суммой, но стимулирующие выплаты специалистам производятся исходя из суммы, установленной компанией. Работники узнают сумму в соответствии со своей должностью или подразделением. Например, обслуживающий персонал получает отдельную премиальную зарплату, а административный персонал — выплату.

Замечания о том, как рассчитывается эта сумма, сформулированы в коллективных договорах и положениях о премировании фонда.

Если премия определяется как процент от оклада сотрудника, следуйте примеру расчета различных дополнительных окладов.

Вариант 1.

Брутто-зарплата фонда за весь календарный год делится на общее количество рабочих дней в году, и полученную цену нужно умножить на 22 рабочих дня.

Как начислить

Общая инструкция, как рассчитать 13-ю зарплату:.

- Директор издает приказ, определяет получателей надбавок и условия их выплаты.

- Бухгалтер рассчитывает выплату в виде фиксированной суммы, в процентах от оклада или среднегодового заработка.

- Сумма записывается в счет и направляется работнику.

Средства и выплаты 13-й зарплаты не регулируются законодательством и поэтому не отражаются в счете как дополнительная ежемесячная выплата. Организация сама определяет, как рассчитывается окончательная допустимая сумма и показатели, от которых она зависит. Все это регулируется уставом, коллективным договором и правилами, регламентирующими выплату премий сотрудникам.

Задача руководителя — установить потолок бюджета для премии, а бухгалтер рассчитывает окончательную сумму выплаты для каждого сотрудника.

Заработная плата выплачивается работникам бюджетной сферы и сотрудникам коммерческих предприятий непосредственно перед новогодними каникулами, хотя этот период варьируется в зависимости от местных органов власти. В зависимости от особенностей бизнеса или установленных методов начисления заработной платы вносятся изменения: если начисление напрямую связано с фактическим периодом работы, то премиальные выплаты рассчитываются только по итогам года.

Источником выплаты является удержанный заработок за предыдущие годы или специальный фонд, созданный для материального стимулирования работника.

- Премии можно отозвать за дисциплинарные проступки,

- Как создать приказ о премировании?

Как оформить премию

В бухгалтерской документации 13-я зарплата отражается как

- Премия по итогам года,

- материальное поощрение особо отличившихся сотрудников,

- премирование особо высококвалифицированных сотрудников.

Утвержденная форма должна быть выбрана до начала любых расчетов.

Бухгалтер проведет все расчеты и должен будет издать приказ, в котором перечислит сотрудников, имеющих право на получение премии, и укажет причину выплаты.

Налогообложение 13 зарплаты

Премии, выплачиваемые в конце года, облагаются налогом и страховыми взносами в соответствии с общими правилами. Это означает, что с нее удерживается подоходный налог с физического лица по ставке 13%.Метод расчета налога с 13-й зарплаты следующий

Умножить рассчитанную сумму премии на 13%.

Кроме того, допустимая сумма облагается взносами на все виды страхования, включая обязательное пенсионное и медицинское страхование, взносы на случай временной нетрудоспособности и материнства, а также специализированное страхование от болезней и несчастных случаев.

Все налоговые и страховые взносы рассчитываются непосредственно в течение 13 платежной ведомости. При выплате по итогам года вычитается подоходный налог с физических лиц.

Как отразить в учете

В бухгалтерском учете некоммерческих организаций 13-я зарплата отражается так же, как и другие виды заработной платы, оплата труда, прочие выплаты и доплаты за трудовую деятельность (п. 5 ПБУ 10/99). Бухгалтерские записи по мотивам выглядят следующим образом

- Дт 20, 26, 44 … КТ 70 — начислены окончательные пособия,

- Дт 70 Кт 50, 51 — денежные средства, выданные наличным работникам, перечислены на банковские карты.

Региональные и местные положения об оплате труда определяют, есть ли у учителей дополнительная зарплата — да, если такая надбавка предусмотрена внутренними нормативными документами. Но только если в бюджетном учреждении есть надбавки к зарплате и налоги. Размер надбавки зависит от объема средств и остатков денежных средств на конец декабря.

В этих регистрах отражается 13-я зарплата детских садов, школ или других бюджетных учреждений, финансируемых из бюджета.

- ДТ 0 401 20 211 кт 0 302 11 737 — начисление премиальных выплат,

- ДТ 0 302 11 837 КТ 0 303 01 731 — удержание подоходного налога

- 0 302 11 837 КТ 0 304 05 211 — перечисление на банковскую карту сотрудника.

В 2009 году получил диплом экономиста в Южном федеральном университете по специальности «экономическая теория»; в 2011 году получил степень аспиранта по специальности «экономическая теория» и защитил диссертацию в аспирантуре.

Понятие тринадцатой зарплаты

13-й зарплатой обычно называют дополнительную выплату, которая производится одному работнику каждый год. В большинстве случаев она выплачивается накануне Великого праздника. В основном это связано с особенностями формирования 13-й зарплаты, которая чаще всего используется на предприятиях.

Она выплачивается на основании финансовых результатов деятельности предприятия за год и нераспределенной заработной платы.

Правильнее называть эти выплаты премий работникам по результатам текущего года. Популярное название — 13-я зарплата, так как в большинстве случаев ее размер равен среднемесячному заработку. Читайте также эту статью: -> Бухгалтерский и налоговый учет премий работникам: оформление + примеры

13 Выплата заработной платы не является юридической обязанностью работодателей. Премии рекомендуются для повышения эффективности работы сотрудников. Однако решение о целесообразности таких выплат принимает руководство компании.

Поэтому, если есть сомнения по поводу выплаты 13-й зарплаты, обратитесь к внутренним правилам компании. В большинстве случаев порядок ее начисления и выплаты прописан в законодательстве, коллективных договорах и положениях о премировании.

Хотя решение о выплате 13-й зарплаты принимается руководством компании, нередко руководители отделов предлагают премировать тех или иных сотрудников. Причина проста. Именно непосредственный руководитель знает, насколько хорошо работает сотрудник и не подвергался ли он серьезным дисциплинарным взысканиям.

Пример расчета премии от оклада и годового заработка

Предположим, что в компании работают три сотрудника, данные о которых приведены в таблице.

Если пособие соответствует 10% от годовой зарплаты,

13 Зарплата сотрудника 1 = 18, 000 x 12 x 10% = 21, 600 руб.

13 Зарплата сотрудника 2 = 15 000 х 12 х 10% = 18 000 руб.

13 Зарплата сотрудника 3 = 12, 000 x 11 x 10% = 13, 200 руб.

Предположим, что премии выплачиваются только тем, кто проработал в компании не менее одного года. Выплате подлежат следующие суммы

- При стаже работы от 1 до 3 лет — 1,3 от их месячной зарплаты,

- 1,5 от их месячной зарплаты, если вы проработали у работодателя более трех лет.

13 Оклад работника 1 = 18, 000 x 1,5 = 27, 000 руб.

13 Заработная плата сотрудника 2 = 15, 000 x 1, 3 = 19, 500 руб.

13 Заработная плата сотрудника 3 = 0 Трение

Пример расчета 13 зарплаты при использовании коэффициентов

В предыдущем примере предположим, что для премирования работников имеется 50 000 рублей. Эти средства распределяются между работниками в соответствии со стажем и годовым заработком.

В таблице показан расчет доли каждого работника в фонде премирования.

Используя рассчитанные проценты, найдите размер премии для каждого сотрудника.

Годовая премия сотрудника 1 = 50, 000 x 0. 49 = 24, 500 руб.

Годовая премия сотрудника 2 = 50, 000 x 0. 31 = 15, 500 руб.

Годовая связь сотрудника 3 = 50, 000 x 0. 20 = 10, 000 руб.

Особенности оформления

13-я зарплата не может быть оформлена как зарплата. Есть только два варианта ее оформления.

- Как вознаграждение по итогам года,

- как стимулирующая выплата, если она выплачивается только некоторым сотрудникам.

Существует ряд особенностей 13-й зарплаты, если она начисляется по результатам работы организации за год.

- 13-я зарплата не может быть рассчитана до конца года.

- Для целей налогообложения в конце года она включается в расходы на оплату труда.

- Все необходимые взносы вычитаются из 13-й зарплаты.

Особенности налогообложения

Независимо от системы налогообложения, выбранной руководством организации, в конце года в обязательном порядке рассчитываются следующие виды взносов

- обязательное пенсионное страхование (социальное страхование и страхование по болезни),

- страхование от профессиональных заболеваний и несчастных случаев.

Заработная плата в обязательном порядке включается в налоговую базу для расчета подоходного налога с физических лиц. Это происходит в том месяце, в котором производится выплата по итогам года. В результате подоходный налог с физических лиц вычитается при выплате.

Ответы на часто задаваемые вопросы по 13 заработной плате

Чтобы понять, как выплатить 13-ю зарплату, сотрудникам следует изучить положение о премировании в компании. Однако возникает множество вопросов. Некоторые из них не уникальны, некоторые даже не уникальны, некоторые вообще не уникальны. Такие вопросы задают многие люди. Поэтому полезно ответить на некоторые из них.

Вопрос 1. В конце года пройдет четыре месяца после того, как я войду в администрацию. Имею ли я право на 13-недельную зарплату?

Это зависит от того, как организация, в которой вы работаете, определила порядок выплаты премий. Если предусмотрено, что премии будут выплачиваться только тем, кто проработал там весь год, вы их не получите. Если же вознаграждение рассчитывается пропорционально отработанным часам, вы получите его в течение четырех месяцев.

Чтобы убедиться в этом, необходимо учитывать внутренние правила работодателя.

ВОПРОС 2. Я уволился с работы в январе 2016 года, в феврале мне была начислена 13-я зарплата по результатам работы за предыдущий год. Однако мне отказали в выплате, так как в данный момент я не работаю. Что мне делать?

В таких случаях работнику целесообразно попросить администрацию ознакомить его с положением о премировании. Если там нет положения о том, что на момент выплаты 13 зарплаты работник должен быть трудоустроен в компании, то он имеет право на премию.

ВОПРОС № 3. В сентябре меня лишили квартальной премии из-за ошибки в документе. Казначей угрожает лишить меня части 13-й зарплаты. Законно ли это?

Закон никак не регламентирует условия выплаты 13-й месячной зарплаты. Поскольку эта выплата является стимулирующей, ее можно вычесть за проступки, совершенные в течение года. Внимательное изучение схемы премирования, применяемой в вашей компании, даст вам точный ответ на ваш вопрос.

Рекомендуется обратить пристальное внимание на положения, касающиеся причин лишения премий и их размера.

Вопрос № 4. 20 декабря 2015 года я была уволена как пенсионерка, летом 2016 года мне выплатили премию за 2015 год. Однако внутренними нормативными документами такие выплаты не предусмотрены. Премия была выплачена на основании административного приказа, изданного в июне 2016 года. Имею ли я право на 13-ю зарплату вместе со всеми?

Исходя из предоставленной вами информации, вы не имеете права на получение годовой премии, так как на момент издания приказа вы не были трудоустроены.

Поэтому, если вы рассматриваете вопрос о выплате 13-й зарплаты, вы должны сначала понять, что в законодательстве нет норм, регулирующих это. Поэтому все, что касается ее начисления, оформления и выплаты, регулируется внутренними нормативными актами. Если у вас возникнут вопросы, вам следует обратиться к ним.

Пример по окладу, формула и инструкция расчета

Российских работодателей можно условно разделить на две группы Те, кто предпочитает методы старого образца — если работник непродуктивен, его штрафуют, и те, кто предпочитает поощрять высокую производительность.

Последние придумали термин «13» гонорар. Им называют накопление дополнительного вознаграждения за каждый производственный результат в компании. Эта надбавка всегда идет в качестве поощрения и вознаграждения.

13-я зарплата рассчитывается в соответствии с внутренними правилами компании в случае частных коммерческих предприятий.

Следовательно, расчет 13-й зарплаты и применяемый тип зависит исключительно от административной политики компании. Окончательная «прибавка к зарплате» может быть рассчитана на 100% только при наличии ссылки на контракт или доступа к внутренней документации компании.

В большинстве случаев предприниматели получают зарплату в следующем порядке

- Оклад компании,

- Через расчетный коэффициент,

- В процентах от оклада работника,

- в процентах от годового заработка работника.

Знание модели расчета, выбранной предпринимательским концерном, гарантирует, что выплачиваемые деньги будут рассчитаны правильно.

Выплата фиксированных надбавок является наиболее простой в администрировании. Поэтому она является одним из самых популярных стимулов среди предпринимателей. Она представлена конкретной фиксированной суммой.

В зависимости от должности сотрудника и стоимости компании фиксированная премия может варьироваться. Сумма обязательно должна быть основана на документе, изданном руководством компании.

Пример: согласно распоряжению генерального директора ООО «Ромашка» все штатные сотрудники получают 13 окладов по 25 000 рублей, а все оклады отдела — 40 000 рублей. Сотрудники компании получают эти деньги в полном объеме, в указанные сроки и независимо от их положения.

Однако определить, как рассчитать заработную плату с использованием тарифных ставок, сложнее. Расчет основан на отношении количества рабочих дней в году к количеству фактически отработанных работником дней. Следовательно, чем меньше дней работает сотрудник, тем меньше будет прибавка к зарплате.

Данный вид расчета выглядит следующим образом. В соответствии с нашими правилами, максимально возможная премия делится на количество отработанных дней в текущем году. Умножьте это число на количество фактически отработанных дней. Это дает сумму премии.

Пример: согласно приказу генерального директора компании, максимальная премия не будет превышать 40 000 рублей. Всего в 2018 году было 247 рабочих дней. Из них 30 дней были пропущены сотрудниками по известным и неуважительным причинам. Это означает, что фактически было отработано только 217 дней. Расчет: (40 000/247)*217 = 35 141 рубль.

Расчет на основе процента от оклада осуществляется так же, как и применение расчетного коэффициента. Единственное отличие заключается в том, что надбавки уменьшаются до расчета основных надбавок.

Пример: компания установила премиальную надбавку в размере 50%. Оклад сотрудника в простой компании составляет 40 000 рублей в месяц. Количество рабочих дней в году — 247, из которых 17 были пропущены работником (например, проведены в отпуске или на больничном) — всего 230 рабочих дней.

Сначала рассчитывается размер премии согласно приказу генерального директора. Она составляет 50% от 40 000 рублей, что эквивалентно 20 000 рублей. Далее эта сумма отнимается от годового количества рабочих дней и умножается на количество рабочих дней.

Таким образом, (20, 000/247)*230 = 18. 623 рубля.

Если вас спросят, как вы рассчитываете зарплату по среднегодовому заработку, можете с уверенностью ответить, что это сложно. Для расчета требуется как минимум конец финансового года, то есть дата Великого года. В расчет необходимо полностью включить все доходы, полученные в течение года, поэтому без бюрократической и бухгалтерской работы процент рабочей силы рассчитать невозможно.

Все полученные данные анализируются по двум категориям. Пособие из среднегодового заработка (или среднего числового показателя, или интерстициальной цены) — надбавка за выслугу лет. Точный вид расчета этих коэффициентов обычно различается в разных компаниях.

Затем оба коэффициента необходимо сложить. Некоторые компании умножают это число на еще одно или два деления, но в большинстве случаев это простое сложение.

Например, премия Иванова от среднегодового дохода составляла 13500 рублей. Древняя премия в настоящее время невелика — всего 1500 руб. Общая сумма составляет 15, 000 рублей. На некоторых предприятиях эта величина может быть умножена или разделена на 2, в результате чего получается 7, 500 или 30, 000 рублей.

Облагается ли 13 зарплата налогами?

Согласно судебной практике РФ, «13-я» зарплата регулируется статьей 191 Трудового кодекса РФ и статьей 255 Налогового кодекса РФ. Первый документ вводит право работодателя на материальное или нематериальное поощрение работников, второй регулирует, что считать расходами на оплату труда.

В частности, в пунктах 2 и 3 данной статьи Налогового кодекса РФ указано, что стимулирующие вознаграждения или выплаты (премии) признаются расходами на оплату труда работников. В пункте 3 данной статьи Налогового кодекса РФ указано, что выплаты или вознаграждения стимулирующего характера (премии) признаются расходами на оплату труда работников. Это означает, что данные выплаты облагаются налогом по ставке 13% для налоговых резидентов и 30% для иностранных резидентов (подоходный налог).

Кроме того, работодателям следует обратить внимание на статью 420(1)(i) Налогового кодекса. Согласно ему, страховой взнос рассчитывается по коэффициенту, установленному СК, и сумме страхового взноса (ОСС, ОМС, ОМС и «травматизм»). Это следует учитывать независимо от того, уменьшает ли премия общую сумму подоходного налога, уплачиваемого со счета.

Расчет подоходного налога (НДФЛ) с заработной платы

Обычный подоходный налог составляет 13% — 30% для экспатриантов.

Тип расчета подоходного налога прост. Вам нужно умножить вашу невыплаченную зарплату на 13%.

Конечно, это идеальный вариант — если вся полученная зарплата является налогооблагаемым доходом. Однако все не так просто из-за различных необлагаемых выплат и скидок.

Какие выплаты не облагаются НДФЛ

Эти выплаты перечислены в статье 217 Налогового кодекса РФ. Наиболее распространенные выплаты, которые работодатели делают в пользу своих работников и которые не облагаются налогом, следующие

- суточные в размере до 700 фрикций при командировках по России, до 2 500 фрикций при командировках за границу,

- единовременная выплата в связи со смертью в семье,

- Рождение (усыновление) ребенка до 50, 000 рублей на каждого ребенка

- Оплата обучения,

- материальная помощь, премия в пределах 4 000 рублей в год

- Возврат процентов по ипотеке,

- Некоторые государственные пособия, льготы и т.д.

Любые подобные выплаты должны быть вычтены до уплаты налога на заработную плату.

Кстати, некоторые работодатели пользуются этим, чтобы сэкономить на подоходном налоге и страховых взносах — заменяя часть зарплаты необлагаемым платежом. Например, работодатель знает, что работник выплачивает ипотеку или прошел платное обучение.

Он нанимает его на меньшую зарплату, оплачивает обучение или возвращает проценты по ипотеке. С этих сумм не платится подоходный налог и страховые взносы. Это законный вариант налогового планирования, при условии наличия подтверждающих документов и взаимного соглашения.

Пример расчета НДФЛ с зарплаты с учетом необлагаемых выплат и вычетов

Анна Терегина работает экономистом. У нее трое детей в возрасте до 18 лет. Анна работала в январе месяце без больничных и командировок. Ее зарплата составляла 50 000 рублей. В том же месяце ее работодатель выплатил материальную помощь в размере 5 000 рублей. Общий доход Анны за этот месяц составил 55 000 рублей.

Чтобы рассчитать налоги, бухгалтер должен вычесть из ее дохода за этот месяц детскую путевку и пособие по беременности и родам, но в пределах 4 000 рублей.

55, 000- (1, 400 + 1, 400 + 1, 400 + 1, 400 + 3, 000 + 4, 000) = 45. 200 — с этой суммы удерживается налог.

45. 200*13%= 5, 876 — это подоходный налог физического лица за январь.

Эта сумма удерживается из зарплаты Анны и перечисляется в бюджет работодателем в последний день после выплаты.

NB!

По закону заработная плата должна выплачиваться два раза в месяц. Это аванс и основная часть. Авансовые платежи не должны удерживать подоходный налог.

Подоходный налог с физических лиц удерживается со всех зарплат при выплате второй части. Однако если аванс выплачивается в последний день месяца, то, по мнению Казначейства, налог должен быть удержан и возвращен немедленно. -06/69181 от 23.

11. 2016).

В феврале и в последующие месяцы подоходный налог для физических лиц следует рассчитывать не отдельно за каждый месяц, а нарастающим итогом. То есть взять все начисления с начала года, убрать из них все необлагаемые выплаты и оговорки и увеличить на 13%. Из этой суммы вычтите подоходный налог физического лица за предыдущий месяц, начиная с января.

То, что останется, и будет налоговым доходом за текущий месяц.

В месяцы, когда годовой доход Анны превышает 350 000 рублей (и по августовской зарплате), бухгалтер не предоставляет ребенку скидку, которая повторяется только в январе следующего года. Если Анна снова получит пособие по беременности и родам в этом году, то с него будет полностью удержан налог, так как годовой лимит в 4 000 рублей уже исчерпан.

Приведен простой стандартный пример. Однако на практике работники уходят в отпуск, декретный отпуск, на больничный, в командировки, по сокращению штата, на пособия и т.д. Все это усложняет расчет заработной платы и налога, так как в каждой ситуации действуют свои правила.

Если вы допустите ошибку, то рискуете столкнуться с необходимостью пересчитать зарплату и налог, подать исправленные расчеты и после проверки доплатить налог и взносы, а также штрафы и санкции.

Расчет страховых взносов с заработной платы

Каждый работодатель должен платить взносы на четыре вида обязательного страхования: пенсии (22%), медицинское обслуживание (5,1%), социальное обеспечение (2,9%) и несчастные случаи на производстве (от 0,2% до 8,5%, соответственно степени риска). Общая сумма составляет не менее 30,2%.

Некоторые компании имеют право уменьшить размер взносов. Список исключений перечислен в разделе 427 Налогового кодекса; с 2019 года этот список значительно сокращен.

Взносы не могут быть переданы работникам. Работодатели должны платить на собственные счета.

Существуют также необлагаемые налогом платежи, которые необходимо учитывать. Они относятся к разделу 422 Налогового кодекса. В основном они совпадают с выплатами, которые не облагаются подоходным налогом. Вот наиболее распространенные из них

- Возврат расходов на профессиональную переподготовку и повышение квалификации,

- Выплаты, связанные со смертью в семье,

- пособие по беременности и родам в размере до 50 000 рублей (усыновление),

- Финансовая помощь в размере до 4 000 рублей в год,

- Компенсация процентов по ипотеке и т.д,

- Государственные пособия и льготы.

Если такие выплаты производятся, они должны быть вычтены из заработной платы до того, как будут рассчитаны взносы.

Вернемся к нашему примеру.

В январе Анне Терегиной начислили 50, 000 рублей и 5, 000 рублей. — Материальная помощь. При расчете взносов бухгалтер убирает 4 000 рублей как скидку на материальную помощь по беременности и родам и рассчитывает взносы с 51 000 рублей.

- 51 000*22% = 11 220 рублей. — Взносы на пенсионное страхование,

- 51 000*5. 1%= 2 601 рубль — взносы на медицинское страхование,

- 51, 000*2. 9%= 1, 479 рублей — на социальное страхование (временная работа и декретный отпуск)

- 51, 000*0. 2%= 102 рубля — на страхование от несчастных случаев на производстве и профессиональных заболеваний.

Всего компания уплачивает за Анну 15, 402 премиальных рубля. Их нужно сдать в ФНС и Фонд социального страхования за 15 дней до расчетного месяца. Иными словами, если это взносы с зарплаты за январь, то они должны быть перечислены в бюджет до 15 февраля.

Взносы за последующие месяцы должны рассчитываться по аналогии с подоходным налогом — нарастающим итогом.

Наказание за неправильный расчет или несвоевременную уплату подоходного налога и взносов составляет 20% от несвоевременно уплаченной суммы плюс штраф. Отдельные санкции могут быть наложены за неправильный подоходный налог и взносы на страхование для физических лиц.

Если вы не готовы ежемесячно отвлекаться от основных задач вашего бизнеса и беспокоиться о том, все ли правильно сделал ваш бухгалтер, 1c-wiseadvice может взять эту задачу на себя и гарантировать, что ваши расчеты заработной платы и налогов, а также налогов и взносов будут точно правильными.

Мы являемся официальным представителем фирмы 1С в области внешних бухгалтерских услуг и разработали уникальные многоуровневые меры контроля для поддержания высокого качества услуг, предоставляемых нашим клиентам.

Мы автоматизируем все стандартные функции в наших расчетах, чтобы минимизировать затраты и избежать ошибок в работе.

Кроме того, качество наших услуг подтверждается договором страхования ответственности с максимальной суммой 70 000 000 рублей. Это гарантирует, что в случае ошибки из-за небрежности наших специалистов ваши финансовые потери будут застрахованы, а убытки компании немедленно компенсированы.

13 зарплата в рабочем договоре

Порядок и правила получения премий оговариваются в трудовом договоре. Правила должны быть задокументированы.

- Для индивидуальных договоров с работниками: трудовой договор и любые изменения к нему.

- Локальные нормативные акты: коллективные трудовые договоры, положения о льготах и вознаграждениях.

Коллективные договоры и соглашения сообщают общие правила и условия выплаты премий для всех работников при увольнении. Индивидуальные договоры сообщают о порядке премирования конкретных работников.

- Показатели деятельности компании, по которым работник может получить 13-ю зарплату. Например, такими факторами могут считаться превышение программы на 20-50%.

- Частота выплат бонусов.

- Процедуры и правила бонусного обучения, как рассчитывается 13-я зарплата в конкретной компании или отделе.

- Показатели эффективности работы каждого сотрудника, на основании которых ему производятся дополнительные выплаты.

- Приказ или распоряжение, на основании которого бухгалтер рассчитывает премию.

- Общие показатели работы компании и процентное соотношение каждого сотрудника к сумме дополнительных выплат в конце года.

Часто сам факт установления зарплаты сотруднику является стимулом продолжать работать до конца года, чтобы получить премиальные выплаты. А если премия зависит от личного вклада специалиста, это еще больше заинтересовывает его в производственных процессах или других видах деятельности компании.

Пример начисления 13 зарплаты по окладу

- Оклад сотрудника составляет 20 000 рублей, стаж работы — пять лет.

- Оклад для двух сотрудников составляет 17 000 рублей при стаже работы два года.

- Оклад для трех сотрудников составляет 11 000 рублей при стаже работы 10 месяцев.

Например, размер премии составляет 10% от годового заработка работника. Следовательно, 13-я зарплата одного сотрудника: 20, 000 * 12 * 10% = 24 000 рублей; стимулирующая зарплата двух сотрудников: 17 000 * 12 * 10% = 20 400 рублей; 13-я надбавка третьего сотрудника: 11 000 * 10 * 10% = 11 000 рублей; стимулирующая зарплата третьего сотрудника: 20 000 рублей.

- Мотивационное вознаграждение одного сотрудника: 20 000 * 1. 5 = 30 000 рублей.

- 2 премия работника: 17 000 * 1. 4 = 23 800 руб,

- Премия за 3 сотрудника — 0 рублей.

Не выплачивается за 3 работника, поскольку они не отработали установленный работодателем минимальный срок в 1 год.

Кого могут оставить без поощрительных выплат

- Нарушение дисциплины, трудового распорядка на предприятии.

- Невыполнение программы по неуважительным причинам. Выполнение плана должно быть согласовано с работником и зафиксировано в начале года, чтобы у работодателя были веские аргументы в пользу того, что он не заплатил работнику.

- Декретный отпуск. Такие работники не участвуют в производственном процессе и поэтому не имеют права на премии и поощрения.

- Неправильные расчеты, приводящие к бракованной продукции.

Это некоторые из причин, по которым премии не начисляются. Работодатели также могут отказаться выплачивать 13 зарплату по другим причинам или принять решение не выплачивать премии сотрудникам во время декретного отпуска.