- 1. Кто сдает нулевую декларацию и что это

- 2.1. Если вы применяете “Доходы” 6%

- 2.2. Если вы применяете “Доходы минус расходы” 15%

- 4. Штраф за несданный отчет

- Основные требования к заполнению

- Общие правила заполнения формы:

- Оформление титульного листа

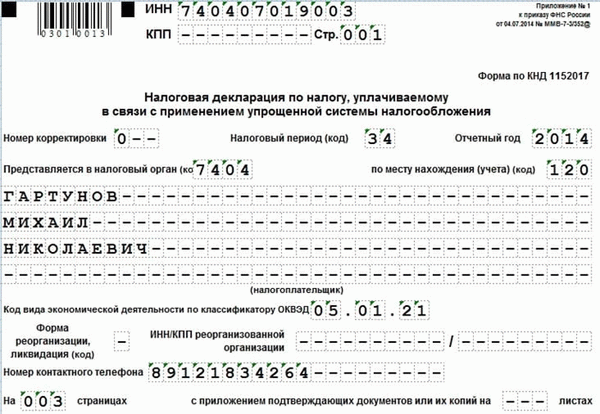

- Образец заполнения декларации УСН, налогооблагаемая база «Доходы»

- Какие должен платить налоги ИП в 2015 году

Образец нулевой декларации по УСН

- Заполните заявление и следуйте инструкциям, чтобы автоматически заполнить форму реквизитами индивидуального предпринимателя или ИП. Все, что вам нужно сделать, это скачать документ. Подготовьте налоговую декларацию онлайн.

- Скачать модели дополнения к руководству на компьютере XLS, 384 кб

- Скачать печатные и рукописные формы в формате PDF, 756 kb

1. Кто сдает нулевую декларацию и что это

Нулевые декларации называют нулевыми потому, что в них не указывается налоговая база и сам налог. Такие декларации составляют предприниматели, которые не ведут никакой деятельности и ничего не получили за год.

Однако декларация не может считаться нулевой.

- Налоги не указываются, но указываются данные о расходах (что является реальностью для ИП на упрощенном режиме налогообложения 15%, уплачиваемых с разницы между доходами и расходами).

- Предприниматели применяют коэффициент 0%.

Не забывайте Кудр необходимо вести даже в случае прекращения деятельности предпринимателя . Первая страница отчета должна быть заполнена и показана во всех графах.

На закрытие индивидуального бизнеса уходит 3 дня. Открыть еще быстрее. Если вы не пользуетесь IKE прямо сейчас, вы можете легко ликвидировать свой бизнес с помощью сервиса и при необходимости открыть его заново бесплатно в любое время.

2.1. Если вы применяете “Доходы” 6%

Возможно, будет полезно использовать образец декларации за 2022 год, в которой указан нулевой набор. Вот как будет выглядеть документация индивидуального предпринимателя на основе «дохода

Пример нулевой декларации для индивидуального предпринимателя, уплачивающего 6% с дохода

- Первый лист; заполните поля НДС. Обратите внимание на ‘0’ в поле номера корректировки. Это если выписка была отправлена первой. Обратите внимание на ’34’ в поле «Налоговый код». Это означает, что выписка подается в календарном году. На следующей строке ‘Сайт’ необходимо заполнить код ‘120’ и указать наименование налогоплательщика (не нужно указывать, что вы являетесь индивидуальным предпринимателем). Информация о полноте и точности данных должна быть заполнена там, где это необходимо.

- Все поля в разделе 1.1. за исключением поля «Октябрь», они должны быть прерывистыми. Если адрес регистрации не изменился, введите код по строке 010. Если он изменился, введите его в строки 030, 060 и 090.

- В разделе 2.1.1 необходимо заполнить только две строки: 101 — код «1» и 102 — код «2». В остальных графах — прочерки (кроме граф 120-123).

В нулевой отчетности нельзя заполнять строки «Средства с ограниченным доступом» (раздел 3) и «Коммерческий вклад» (раздел 2. 1. 2).

Сэкономьте время и узнайте особенности заполнения нулевой декларации. С помощью нашего сервиса вы сможете заполнить декларацию быстро — автоматически. Для этого введите название индивидуального предпринимательства, и система распределит необходимую информацию в нужные поля.

2.2. Если вы применяете “Доходы минус расходы” 15%

Следующий пример работает с ЕСХН «Затраты минус выручка» и полезен, если в прошлом году у вас не было выручки.

Пример нулевой ссылки на УСН 15% (доходы минус расходы)

- Первый лист. Заполняется по тем же принципам, что и первый лист справки индивидуального предпринимателя по УСН «доходы» (см. выше).

- Все поля в разделах 1. 2 удаляются, за исключением строки ОКТМО. Если прописка предпринимателя не изменилась, то код указывается только в поле 010, а если изменилась, то необходимо внести данные в поля 030, 060 и 090.

- В разделе 2. 2 интерес представляет только поле 201, где пишется «1», все остальные поля удаляются (кроме строк 260-263).

Используя наш сервис, вы можете заполнить нулевую декларацию автоматически. Достаточно ввести фамилию предпринимателя, и система обязательно подготовит выписку.

4. Штраф за несданный отчет

Нарушение срока сдачи нулевой декларации наказывается штрафом в размере 1000 рублей. Об этом говорится в Налоговом кодексе, статья 119.

Основные требования к заполнению

Поскольку результаты деятельности отсутствуют, «нулевая» декларация значительно упрощается и не требует расчетов. Все, что требуется, — это аккуратное заполнение всей необходимой информации и сведений в прогнозируемом формате.

Неформально для заполнения «нулевой» декларации используется упрощенная форма налогового стандарта.

Общие правила заполнения формы:

- Сопроводительный лист должны заполнить все ИП и ООО.

- Каждая ячейка соответствует одному символу — цифре или букве,

- Если информация отсутствует, в клетке необходимо поставить прочерк.

- Разделы 1. 1 и 2. 1 предназначены для внесения данных о компаниях, работающих в статусе «прибыль».

- Разделы 1. 2 и 2. 2 предназначены для предприятий и предпринимателей с упрощенным режимом налогообложения с типом «расходы минус доходы».

- Разделы 1. и 2. начинаются с кода налога.

- Нумерация страниц сквозная. Номера указаны в поле «Страницы» в верхней части каждого листа.

Оформление титульного листа

ИП На примере Гартунова М. Н. рассмотрим, как правильно заполнить нулевую декларацию.

Начните с верхней части первой страницы, внося необходимую информацию в каждое поле.

Импорт информации из ИП или регистрационного документа, выданного при создании компании

Ввод 0 — при подаче формы в году, 1 — при подаче уточненной декларации, 2, 3 и т.д. — Будет изменена позже.

34 — при подаче годовой декларации, 50 — в случае изменения налоговых положений, реорганизации или других изменений в статусе предприятия, или закрытия его до конца года.

Период, в течение которого подается информация о задачах.

Налоговый код.

Первые 4 цифры идентификатора НДС или на регистрационном документе. Пример выше — 7404

Вместо регистрации

120 — для индивидуальных предпринимателей; 210 — для компаний. Если компания реорганизована, то код 215.

Наименование организации или полное наименование ИП

Код вида деятельности ОКВЭД (ОКВЭД)

Заполняется выпиской из Единого государственного реестра юридических лиц (для ООО) или Единого государственного реестра индивидуальных предпринимателей (ИП)

Он дополняется только теми предприятиями, которые были реорганизованы, реструктурированы или ликвидированы. Используемые коды (от 0 до 6) указывают на степень изменения статуса учреждения. Эти области не относятся к отдельным предприятиям.

НДС/PRIN реорганизованного предприятия

Номер контактного телефона.

Укажите действительный номер телефона.

Количество страниц формы, обычно три

Приложения или их копии.

Количество ветвей документов, подтверждающих конкретную информацию. Пробелы, если нет приложенной документации.

Кроме того, заполняется информация «Доказательства достоверности предоставленной информации».

ВАЖНО: Соответствующий раздел дополняется должностным лицом налогового органа и не требует заполнения. В противном случае заявление будет возвращено как заполненное неправильно.

В данном блоке примера имеется только подпись предпринимателя и дата заполнения формы. Индивидуальный предприниматель, непосредственно подающий заявление, имеет право заверить информацию своей подписью, а не указывать свое имя.

Если индивидуальный предприниматель или руководитель предприятия непосредственно заверяет сведения, то в первом поле должно быть указано 1 — пункт заверен уполномоченным лицом.

2 — если пункт заверен уполномоченным лицом.

При заполнении формы руководитель общества с ограниченной ответственностью должен указать свое имя, поставить подпись и печать. Необходимо записать дату составления документа.

Кроме всех вышеперечисленных данных, если заявление подается уполномоченным лицом, необходимо уточнить название документа, подтверждающего представление им интересов компании.

Таким образом заполняется обложка. Кроме того, для компаний, находящихся на разных налоговых режимах, выпускаются разные листы бланка.

Образец заполнения декларации УСН, налогооблагаемая база «Доходы»

Индивидуальные предприниматели и ИП на режиме «доходы» заполняют разделы 1.1 и 2.1 ИП На примере Гартунова рассмотрим оформление раздела 1.1. В верхней части страницы необходимо ввести идентификатор НДС/НДС и пронумеровать страницы.

Обратимся к таблице:

1 — «Прибыль» означает систему налогообложения.

Код ОКАТО означает код, присвоенный территориальному муниципалитету по месту жительства ИП или территории официального контроля ООО, который используется вместо ОКАТО с 1 января 2014 года. Найти этот код несложно. Зайдите на сайт Федеральной налоговой службы и введите код ОКАТО в предложенное поле.

Если компания не меняла адрес в отчетном году (и ИП-резидент), то код «Окато» можно указать в строке 010, не показывая его в строках 030, 060 и 090.

Все остальные ячейки должны быть удалены.

Раздел 2.1 начинается с НДС/НДС и номера листа.

6 — Процент скидки.

1 — Представляет собой индивидуальное предприятие или общество с ограниченной ответственностью, которое нанимает работников и выплачивает заработную плату работникам.

2 — Индивидуальное предпринимательство без наемных работников.

В данном примере поле 102 отмечено как 2, поскольку единственный владелец работает без наемного персонала.

Какие должен платить налоги ИП в 2015 году

- Взносы в фонды РФ: Пенсионный фонд РФ обязательного пенсионного страхования, Федеральный фонд обязательного медицинского страхования и Территориальный фонд обязательного медицинского страхования. Налоговые платежи от индивидуального предпринимательства не зависят от системы налогообложения и от того, работает индивидуальное предприятие или нет. В любом случае вы обязаны платить вышеуказанные взносы.

- Если у индивидуального бизнеса есть работники, он должен платить налог с их заработной платы. Сумма налога зависит от выбранного налогового режима.

Стабильный налог в зависимости от налоговой базы: УСН или ОСНО.