- Стоит ли переходить в негосударственный Пенсионный фонд?

- Существуют ли какие-либо риски при переходе в НПФ?

- Как формируются пенсионные накопления?

- Куда вкладывают деньги управляющие компании ПФР и НПФ?

- Как защищены средства?

- Как ПФР и НПФ выплачивают накопления?

- Можно ли вернуться в ПФР?

- Пример употребления на «Секрете»

- Нюансы

- Мировой опыт

- Критика

- Что такое НПФ и зачем они нужны

- Что такое пенсионные накопления

- Виды пенсионных выплат

- Размер дополнительной пенсии

- Как работают

- Нужна ли лицензия фондам

- Устройство

- Кто осуществляет контроль деятельности негосударственных фондов

- Стоит ли переходить в НПФ (шило на мыло)

- Плюсы и минусы НПФ

- Риски

- Как оформить переход в НПФ

- Процесс перевода накопительной части в НПФ

- Советы по выбору НПФ

- Рейтинг лучших НПФ

- Отзывы

Большинство пенсионеров не доверяют НПФ.

Негосударственные пенсионные фонды — это организации с накопительной частью целевой пенсии гражданина, то есть организации, которые инвестируют денежные средства в государственные компании, мобильные ценности или банковские вклады, тем самым увеличивая накопления вкладчиков.

В принципе, НКО могут предложить более выгодные процентные ставки по вкладам тем, кто заинтересован в их услугах. Неудивительно, что многие граждане рассматривают НПФ как возможность стать богаче, в основном за счет соответствующих инвестиций и тем самым обеспечить себе лучшую старость. Но безопасно ли инвестировать в НПФ?

Это абсолютно безопасно! С юридической точки зрения, он является полностью легальной структурой и напрямую контролируется правительством. Для рядового гражданина это абсолютная гарантия того, что деньги, которые он сберегает, перечисляя в PPF, находятся в безопасности.

Даже если сама компания по каким-либо причинам будет ликвидирована, все средства на счете сохраняются за счет страховки, а затем переводятся в Государственный пенсионный фонд.

Стоит ли переходить в негосударственный Пенсионный фонд?

Стоит ли вступать в частный пенсионный фонд — сложный вопрос

Чтобы найти однозначный ответ на вопрос, стоит ли переводить накопления в НПФ, нужно знать, как формируются социальные выплаты, предоставляемые гражданам при выходе на пенсию.

Как известно, при официальном трудоустройстве часть ежемесячной зарплаты работника автоматически перечисляется в пенсионный фонд. Именно эти регулярно перечисляемые суммы и являются пенсионными накоплениями.

Все полученные таким образом деньги делятся на три части. Это базовая, страховая и капитализационная части пенсии. Для первых двух частей доля социальных выплат для участников государственного и негосударственного пенсионного фонда одинакова (6% и 14% соответственно).

Однако для последней, капитализационной части, ситуация принципиально изменилась. В принципе, частные пенсионные фонды предоставляют 6% на эту выплату, по сравнению с 2% для государственных пенсионных фондов, что, конечно, очень привлекательно с точки зрения потенциала накопления.

Есть, конечно, и другие аргументы в пользу перехода в негосударственные пенсионные фонды.

- Негосударственные пенсионные фонды формируют часть капитализации пенсий не только за счет зарплат вкладчиков, но и за счет инвестирования денег. Как следствие, при переходе в негосударственные пенсионные фонды наблюдается более высокая «производительность» в долгосрочной перспективе.

- Благодаря специальной программе страхования, действующей во всех НПФ, вкладчики не боятся возможности «обанкротиться» и тем самым уморить себя голодом в старости, если они не сумеют инвестировать свои деньги. Все потерянные таким образом средства вознаграждаются пенсионеру самим резервным фондом.

- Инвестиционный план каждого НПФ всегда адаптирован к текущему состоянию финансовых рынков. Это означает, что вероятность потери ожидаемого дохода в результате недостаточно грамотного инвестирования пенсионных накоплений для каждого отдельного вкладчика практически отсутствует.

Существуют ли какие-либо риски при переходе в НПФ?

Негосударственные пенсионные фонды имеют очень низкий риск.

По сравнению с очевидными преимуществами интеграции в негосударственный пенсионный фонд, риски, с которыми можно столкнуться во время или после процедуры, кажутся незначительными. Однако не упомянуть о них невозможно.

В связи с тем, что мировая экономика развивается крайне непредсказуемо, в результате интеграции в НПФ невозможно быть полностью уверенным в точной выгоде от пенсионных накоплений даже в текущем календарном году. Проще говоря, обращаясь к негосударственным пенсионным фондам, пенсионеры теряют уверенность в стабильности своего дохода.

Поскольку вступление в негосударственный пенсионный фонд — дело сугубо добровольное, потенциальный вкладчик должен самостоятельно проанализировать все предложения на рынке и выбрать то юридическое лицо, которое предложит ему наиболее приемлемые условия вклада.

Если по каким-либо причинам будущий пенсионер решит перейти из одного негосударственного фонда в другой (например, во всех случаях, связанных с отменой действующего служебного полномочия), он будет нести все расходы на эту процедуру.

Подводя итог, можно сказать, что перевод пенсионных накоплений в негосударственный фонд — это само по себе выгодное предложение, но оно также несет в себе определенный риск. Он лучше всего подходит тем, кто беспокоится о своем будущем благосостоянии и хочет накопить больше средств на старость с минимальными усилиями.

Однако для тех, кто привык лично управлять своими сбережениями, самоинвестирование в мобильные ценности и недвижимость (или многие другие способы инвестирования пенсионного капитала сегодня) является более привлекательным. Словом, каждый потенциальный сберегатель вправе решать этот вопрос индивидуально, в соответствии со своими личными убеждениями.

Как формируются пенсионные накопления?

Ваша пенсия делится на две части: страховую и капитальную; к 2014 году страховая часть пенсии (16% от заработка работника) в обязательном порядке перечислялась работодателем в пенсионный фонд для выплаты пенсий сегодняшним пенсионерам, а еще 6% перечислялось в пенсионный фонд или на лицевой счет работника. Перечисляется в. НПФ.

эти деньги (6%) остаются на лицевом счете гражданина и будут выплачены после выхода на пенсию; 22% взносов идут на страховые пенсии, так как с 2014 по 2021 год действует мораторий на отчисления на капитализированную часть пенсии.

Куда вкладывают деньги управляющие компании ПФР и НПФ?

Накопительная пенсия россиян может храниться как в пенсионных фондах, так и в негосударственных пенсионных фондах. Основная задача страховых компаний — сохранить деньги и обеспечить доходность на уровне не ниже инфляции (как минимум). Более распространенная задача — обеспечить существенное увеличение будущей пенсии за счет повышения инвестиционного дохода.

С этой целью управляющие компании фондов и негосударственные пенсионные фонды инвестируют накопления в различные финансовые инструменты, включая облигации, государственные ценные бумаги и депозиты. Важно: сами фонды в настоящее время не инвестируют пенсионные накопления. Управляющая компания заключает с ними договор на выполнение этой работы.

Это известно как «доверительное управление».

Инвестиционный «стиль» — одно из главных отличий государственных пенсионных фондов от частных фондов. По определению, ПФР несут средства в Государственную управляющую компанию (ГУК) Веб. РФ, которая проводит консервативную инвестиционную политику, вкладывая средства только в депозиты, облигации и государственные ценные бумаги НПФ, как правило, имеют широкий спектр возможностей.

Ему разрешено инвестировать до 10% своего капитала в высокорисковые активы (например, акции). Такие инвестиции обещают высокую доходность, но могут принести и убытки, если, например, цена акций снизится. По этой же причине НПФ можно отнести как к верхней, так и к нижней части рейтинга эффективности.

Многое зависит от того, спекулирует ли фонд на соответствующих высокорисковых активах. И несмотря на консервативный характер своих инвестиций, ВЭБ.РФ в принципе относится к «устойчивым средним позициям». Показатели эффективности его портфеля выше инфляции и превышают результаты некоторых НПФ.

Как защищены средства?

В отличие от частных фондов, ни ПФР, ни ВЭБ.РФ не могут потерять лицензию или обанкротиться. Однако банкротство или отзыв лицензии НПФ (что иногда случается) неприятны, но несущественны, поскольку все накопления в программах обязательного пенсионного страхования гарантированы государством. И граждане, которые хранят свои деньги, не теряют свои накопления, если у НПФ отзывают лицензию или он объявляет о банкротстве.

Все накопления гарантируются агентством по страхованию вкладов (здесь можно посмотреть список НКО, участвующих в системе страхования); если с НКО возникают проблемы, они передаются в ПФР. Однако при таком сценарии доходность от недавних инвестиций может быть потеряна.

Как ПФР и НПФ выплачивают накопления?

В остальном же граждане не видят разницы в том, где хранить свои деньги — в ИВП или НПИ. В обоих случаях выплаты производятся после 55 и 60 лет для женщин и мужчин соответственно. Даже условия получения пенсионного наследства не являются исключением.

Если гражданину назначена пожизненная капитализированная пенсия, его преемник не может ее получить. В противном случае пенсионные накопления, независимо от того, находятся ли они в государственных или частных фондах, наследуются в соответствии с законом.

Можно ли вернуться в ПФР?

Если вы все еще не удовлетворены доходностью своего фонда, вы можете выбрать новый НПИ или вернуться в пенсионный фонд. Вы можете делать это неограниченное количество раз. Однако, если вы переходите от одного страховщика к другому, вам необходимо помнить «правило пяти лет»: терять можно только раз в пять лет; Если вы переходите от одного страховщика к другому, вам необходимо помнить «правило пяти лет»: терять можно только раз в пять лет.

В противном случае вы рискуете потерять доходы от инвестиций.

Пример употребления на «Секрете»

‘Несмотря на рекордные суммы на счетах НПФ, клиентская база этих фондов постепенно сокращается: во втором квартале 2021 года количество клиентов уменьшилось на 55, 700 человек. Фирмы от новых клиентов отказываются».

(из новости о том, как россияне сохранили рекордные суммы негосударственных пенсионных фондов).

Нюансы

НПФ могут инвестировать только в средства с минимальным риском, в основном в облигации. Все негосударственные пенсионные фонды имеют лицензии и находятся под надзором Центрального банка; еженедельно фондами управляют ПФР и Аудитор банка России, ежемесячно — Федеральная налоговая служба, а раз в год фондами управляет независимая актриса (страховой математик) и Торгово-промышленная палата. Это позволяет гражданам не беспокоиться о сохранности капитала.

Мировой опыт

В большинстве стран мира пенсионные схемы являются комбинированными. В большинстве стран мира пенсионные системы состоят из комбинации государственных пенсионных фондов, независимых/фирменных фондов и частных инвестиций, то есть самих будущих пенсионеров. Хотя единой системы во всем мире не существует, многие пенсионные системы практически полностью повторяют опыт других стран.

В странах всего мира государственные пенсионные системы могут гарантировать действительно высокие доходы в старости. Однако сочетание государственных систем, независимости, корпоративного капитала и частных инвестиций может генерировать достаточные средства.

Критика

НПФ не может оправдать надежды на более эффективное накопление средств для выхода на пенсию. Например, в 2020 году «тихие» деньги, оставшиеся в Пенсионном фонде России (ПФР), потеряли в доходности счета клиентов из более широкого портфеля, которым принадлежали эти деньги. При этом НПФ получал более высокий инвестиционный доход, чем ВЭБ.РФ.

Разница зависела от щедрых зарплат администраторов НПФ.

Что такое НПФ и зачем они нужны

НПАС — это некоммерческая организация, в обязанности которой входит социальное обеспечение и обязательное пенсионное страхование. Любой человек, которому доверена пенсия в негосударственном фонде, может ознакомиться со всеми отчетами о деятельности на его сайте. Вся работа в негосударственных пенсионных фондах строго контролируется, и скрыть что-либо вряд ли возможно.

Негосударственные компании обязуются как минимум сохранять пенсии, а как максимум — увеличивать их. Они инвестируются под проценты, ведь все деньги лежат не только на счетах.

Что такое пенсионные накопления

Каждый, кто работает, в старости получает ежемесячную выплату — пенсию.Реформа, проведенная в 2010 году, разделила пенсию на три части: страховую, базовую и капитализационную.Каждый, кто родился после 1967 года, может иметь часть капитализации пенсии. Это 6%.

Ее можно хранить в

- управляющей компании,

- В негосударственных пенсионных фондах,

- пенсионных фондах.

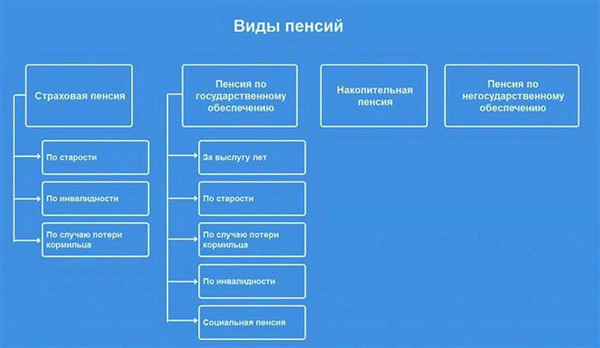

Виды пенсионных выплат

В России государство предоставляет следующие виды обеспечения

- Страховая пенсия. Назначается в случае наступления старости, инвалидности или потери содержания; С О-ЗВАННАЯ КОМИССИЯ ПО ВЫСШЕМУ СЛУЖБЕ. это сумма, установленная государством и ежегодно корректируемая.

- Государство оплачивает время службы, пенсионный возраст и социальное обеспечение. КОМПЕНСАЦИЯ ЗА ПОТЕРЮ ТРУДОСПОСОБНОСТИ. Военным, жертвам стихийных бедствий и т.д., согласно списку.

- Взносы. Формируются за счет резервирования работодателем, выгоды от инвестиций.

- Негосударственные пособия. Личные взносы в счет будущих пособий.

Размер дополнительной пенсии

Размер обеспечения зависит от вида пенсии и следующих факторов

- Трудовой стаж,

- Размер пособий, выплаченных во время работы,

- Возраст,

- Особые или тяжелые условия труда,

- Льготы.

Как работают

Характер работы негосударственных пенсионных фондов. Вы пишете с просьбой перевести фонд в негосударственный пенсионный фонд. Средства фонда инвестируются в доход по мере поступления и распределения средств.

По достижении пенсионного возраста негосударственный пенсионный фонд выплачивает ежемесячную прибавку к пособию. Благодаря тому, что деньги постоянно «функционируют», накопления растут. Однако в пенсионных фондах деньги не увеличиваются.

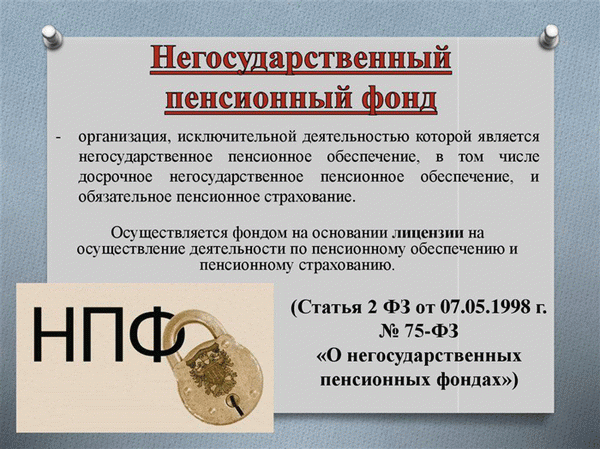

Нужна ли лицензия фондам

Деятельность негосударственных фондов строго контролируется государственными органами и законодательством; открыть НПФ непросто.

Необходимо получить разрешение на пенсионное обеспечение и страхование. Оно выдается Банком России на неопределенный срок.

Чтобы получить такую лицензию, организация должна постоянно соблюдать Федеральный закон № 75. 75:

- Организационно-правовые формы негосударственных пенсионных фондов,

- Регулирование пенсионного и страхового обеспечения должно соответствовать всем требованиям.

- Осуществляется контроль над правлением, коллективным фондом, бухгалтерами и сотрудниками внутреннего аудита.

- Размер уставного капитала.

Устройство

Негосударственные пенсионные фонды работают в соответствии со следующими показателями Собранные деньги должны быть инвестированы с минимальным риском. Для этого подходят облигации, мобильные ценности. Заимствование у других предприятий запрещено.

Эти накопления не являются неприкосновенными. Они также не могут быть конфискованы государственными органами. Это является гарантией их сохранности.

Вся структура управления фондом предусмотрена законом.

Совет директоров состоит из учредителей. Также могут быть представители вкладчиков. Они управляют фондом добровольно и бесплатно.

Совет директоров осуществляет надзор за управлением негосударственным фондом и представляет интересы вкладчиков.

Бухгалтерская фирма представляет ежегодный отчет независимому бухгалтеру. На основании их выводов отчет публикуется в открытом доступе. Помимо отчета, ежегодно проводится актуарная оценка возможности дальнейшего функционирования фонда.

Кто осуществляет контроль деятельности негосударственных фондов

Существует несколько органов, которые регулируют деятельность частных пенсионных фондов

- Центральный банк России. Главный надзорный орган. Выдает правовые документы, ведет реестры, проводит проверки с доступом к документам, проводит беседы с сотрудниками,

- Министерство труда. Устанавливает правила взаимодействия с другими фондами, вкладчиками и пенсионными фондами.

- Министерство финансов. Контролирует учет, отчисления и выплаты пенсионных накоплений.

Стоит ли переходить в НПФ (шило на мыло)

Переводы НП являются добровольным желанием. Негосударственные пенсионные фонды организованы таким образом, чтобы иметь возможность и альтернативу увеличить размер обеспечения по старости.

Это связано с тем, что российские пенсионные фонды, в отличие от некоммерческих организаций, не могут дать даже 6% от показателя эффективности. Однако даже эта сумма съедается инфляцией, поэтому деньги на счету недооцениваются, где бы они ни хранились. Однако позвольте мне поговорить о преимуществах и недостатках транспортировки накопительной части.

Плюсы и минусы НПФ

Во-первых, преимущества:

- Увеличение накопительной части за счет инвестиций,

- передача по наследству,

- материальное страхование (средства не исчезают). Даже в случае увольнения по публичному праву деньги переводятся в пенсионный фонд,

- Деньги могут быть переданы между некоммерческими организациями или возвращены в пенсионный фонд.

- Мониторинг накоплений на сайте,

- прозрачная работа организации и ежегодные отчеты.

Теперь о недостатках:

- Из-за нестабильности финансовых рынков невозможно предсказать, насколько увеличатся накопления.

- Ответственность за выбор некоммерческой организации остается за вкладчиком,

- преимущества ЭП теряются в случае смены фонда или ликвидации организации.

Риски

При переводе в НКО,

- не санкционируйте заявления о переводе,

- рекомендуем не переводить накопления чаще, чем раз в пять лет, так как вы можете потерять все доходы от инвестиций.

- Если данные вкладчика попадут в ненадежную компанию, которая продает базу данных, НКО может неосознанно передать их некоммерческой организации.

Как оформить переход в НПФ

Для передачи в НКО первое, что нужно сделать, — это выбрать организацию, которая доверяет НКО.

Второе: заключить сделку и обязательно изучить ее.

Третье: до конца календарного года написать заявление в пенсионный фонд о переводе средств в НПФ.

Четвертое: получить письменное уведомление о переводе.

На практике это происходит следующим образом. Вкладчик связывается с организацией. Тут же заполняется заявление и договор с использованием электронной цифровой подписи. Передается копия. Там сообщается, когда ЮЛ передано и как это выявлено. Прощание.

Переводы можно осуществить через многопрофильный офис или государственную службу.

Процесс перевода накопительной части в НПФ

В течение календарного года собираются заявления на перевод накоплений. К марту следующего года данные обрабатываются, и накопительная часть переводится в негосударственный фонд. Это означает, что с марта следующего года можно узнать статус накоплений.

Советы по выбору НПФ

- Прежде всего, рекомендуется проверить, насколько надежна компания. У нее должен быть как минимум рейтинг RUAAA и надежные перспективы.

- Сколько лет на рынке; более 98 лет — отлично.

- Отрасль компании, основанной НПФ — начните с тепловой энергетики, металлургии и нефтедобычи.

- Критики. Сомнительные критерии, рекомендуется исключить все, что написано в интернете, но достоверную информацию найти можно.

Рейтинг лучших НПФ

Негосударственные пенсионные фонды с высокими показателями эффективности и надежности:

- СБЕРБАНК,

- Лукойл,

- Газфонды,

- нефтегарант,

- сургутнефтегаз.

Перед Сбербанком находятся все рейтинги по количеству сбережений и вкладчиков.

Отзывы

У каждой компании есть множество онлайн-рейтингов. Вот несколько из них: Сбербанк, Сургутнефтегант, Сургутнефтегаз.