- Условия сдачи

- В чем поможет онлайн-калькулятор ЕНВД, сроки уплаты и порядок декларирования налога

- Когда сдавать уточненную декларацию

- Представление декларации в электронной форме

- Через носители ЭДО.

- Через сайт Федеральной налоговой службы

- Штрафы за несвоевременную сдачу декларации по ЕНВД

- Декларация по ЕНВД с 1 января 2020 года

- Порядок заполнения декларации по ЕНВД

- Формула для расчета ЕНВД

- Новая декларация ЕНВД 2021: бесплатно (Excel)

- Получите бланк бесплатно!

Условия сдачи

Уточненная форма налоговой декларации по УСН должна подаваться в том же месте, где подавалась первоначальная декларация — по месту нахождения предпринимателя или по месту нахождения работодателя (если невозможно точно определить местонахождение бизнеса — например, в службе такси, то по месту нахождения работодателя).

Налоговые декларации для индивидуальных предпринимателей и организаций заполняются в конце каждого квартала. Она заполняется до 20 числа месяца, следующего за трехмесячным отчетом (статья 346.32 Налогового кодекса РФ).

Если после подачи декларации вы заметили ошибку в представленном отчете, то никаких подробностей нет. Имеются неточности, которые привели к занижению суммы налога. Необходимо пересмотреть представленный отчет. Это можно сделать, подав уточненную налоговую декларацию за тот же период.

Если по налогу нет вопросов, можно подать и пересмотренный отчет.

В чем поможет онлайн-калькулятор ЕНВД, сроки уплаты и порядок декларирования налога

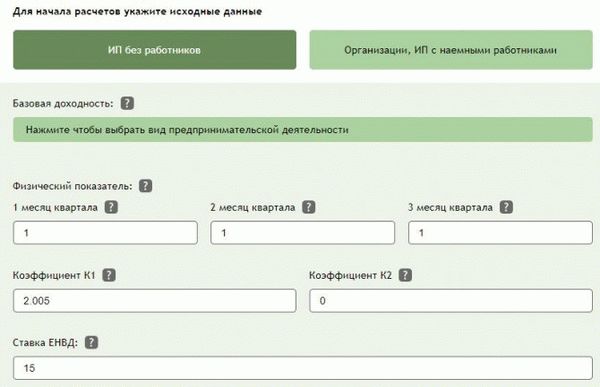

Электронные калькуляторы помогут вам заполнить декларацию по ЕНВД, а также рассчитать сумму налога к уплате. Дело в том, что строки и столбцы декларации — это все значения, которые нужно ввести в электронный калькулятор ЕНВД, чтобы получить рассчитанную сумму налога. Эта услуга абсолютно бесплатна и подходит как для юридических лиц, так и для индивидуальных предпринимателей, как с работниками, так и без них.Используя компьютер ЕНВД, вы можете рассчитать сумму налога для одного вида деятельности.

Если у вас их несколько, вам необходимо сложить полученные суммы налога по каждому виду деятельности.

Получить доступ к компьютеру ЕНВД можно здесь

Налог рассчитывается в конце каждого квартала и должен быть уплачен до 25 числа отчетного месяца. Если крайний срок совпадает с выходным или нерабочим днем, он переносится на следующий рабочий день; в 2021 году все крайние даты будут перенесены таким образом. Последние даты подачи налоговой отчетности следующие

- 27 янв — четвертый квартал 2019 г,

- 20 апреля — первый квартал 2020 года; и

- 27 июля — во втором квартале 2020 года; и

- 26 октября — третий квартал 2021 года.

Декларация должна быть подана до 20 числа месяца, следующего за отчетным кварталом.

Расчеты можно перенести в единую налоговую декларацию. Как это правильно сделать, подробно рассказывают специалисты КонсультантПлюс — получите пробную версию системы К+ и перейдите на готовое решение бесплатно.

Посмотрите алгоритм расчета ЕНВД на 2019 — 2020 годы.

Когда сдавать уточненную декларацию

Результаты в виде штрафов и администрирования зависят от сроков подачи уточненной декларации.

Если вы допустили ошибку, которая привела к занижению суммы налога, то после подачи уточненной декларации вам придется заплатить в бюджет заниженную сумму и заплатить штраф. Однако ответственности можно избежать при соблюдении следующих условий

- Если вы осознаете и исправите ошибку до того, как ее обнаружат налоговые органы, вы должны подать уточненную налоговую декларацию до даты уплаты налога.

- Вы должны оплатить налоговое обязательство и штраф и подать уточненную налоговую декларацию до того, как налоговые органы обнаружат ошибку и узнают, что вы заказали чек.

- Ошибок и искажений не обнаружено — подайте уточненную налоговую декларацию после выборочной проверки.

Если сумма налога в основной декларации не занижена, налоговая декларация считается неуплаченной (раздел 2, период 1, статья 81 НК РФ).

Представление декларации в электронной форме

Через носители ЭДО.

Налоговые декларации в электронной форме представляются через телекоммуникационный канал связи (ТКС) с применением признанных электронных подписей, расширенных через организацию электронного контроля документов.

ТКС — это система электронного представления налоговой и бухгалтерской отчетности.

Преимущества данного способа подачи отчетности заключаются в следующем

- Отсутствие необходимости посещать налоговые органы. поскольку они могут быть переданы из офиса налогоплательщика в течение дня (экономия времени); и

- нет необходимости копировать документы, представленные на бумаге

- уменьшается количество технических ошибок (декларации составляются в утвержденном формате с использованием средств выходного контроля)

- немедленное обновление форматов отчетности (в случае изменения форм налоговой и/или бухгалтерской отчетности или введения новых форм отчетности до наступления срока представления отчетности налогоплательщик имеет возможность обновить версию формы в электронном виде),

- гарантия подтверждения доставки документов (налогоплательщики получают подтверждение выполнения обязательств в течение 24 часов и имеют возможность легко проверить свои личные карточки, поэтому им не приходится ждать проведения сверки); и

- защита отчетов, представленных в электронном виде через ТСН, от проверки и внесения изменений третьими лицами; и

- справка о состоянии сверки с бюджетом, акты операций по сверке с бюджетом, перечень налоговой и бухгалтерской отчетности, представленной в налоговую инспекцию, возможность скачать акт сверки расчетов по налогам в электронном виде, сборы, пени и штрафы, актуальное описание ФНС России по налоговому законодательству, а также запросы информации в налоговые органы. Передача.

Информация о поставщиках профессиональных услуг, осуществляющих деятельность по месту регистрации организации, представлена на следующей странице

Читайте также: пенсии госслужащим в 2021 году: последние новости, методы расчета, калькулятор, выплаты за выслугу лет

Органы электронного документооборота

Через сайт Федеральной налоговой службы

Представление электронной отчетности с использованием утвержденной электронной подписи, усовершенствованной в рамках пилотной программы, реализуемой Федеральной налоговой службой, можно осуществить через сайт Федеральной налоговой службы Российской Федерации.

Более подробную информацию о данной процедуре представления отчетности можно найти в сервисе «Электронная сдача налоговой и бухгалтерской отчетности».

В некоторых случаях налогоплательщики обязаны представлять налоговые декларации в электронной форме (статья 80 Налогового кодекса РФ).

- Если среднесписочная численность работников превышает 100 человек за предыдущий календарный год

- при создании организации с численностью работников более 100 человек (включая реорганизацию).

- если такая обязанность предусмотрена для конкретного налога; с 1 января 2014 года это правило распространяется на НДС.

Штрафы за несвоевременную сдачу декларации по ЕНВД

Официальный штраф за нарушение сроков подачи декларации по ЕНВД составляет 5% от суммы налога к уплате. Штраф не может превышать 30% от суммы налога и не может быть больше 1 000 рублей (ст. 119 НК РФ).

Декларация по ЕНВД с 1 января 2020 года

Уже в 2021 году в декларации по расчету налоговых взносов появился раздел 3, уменьшающий налоги. Помните, что компании не могут уменьшить больше половины. Другими словами, не имея сотрудников, можно даже уменьшить налоги до нуля и не платить их вообще.

Тратить много времени на изучение новой формы не нужно. Форма осталась прежней, но добавились дополнительные разделы. Раздел 4 введен для отражения расходов предпринимателей на приобретение, установку и формирование электронных кассовых аппаратов.

В нем напоминается, что переход на электронные кассовые аппараты заканчивается 1 июля 2021 года. Поэтому формы необходимо будет обновить. Если вы приобретаете кассовый аппарат, то в этом разделе необходимо отразить следующее

- Наименование приобретаемой модели кассовой машины,

- заводской номер кассы,

- регистрационный номер, полученный от налоговых органов,

- дата регистрации кассового аппарата в инспекции,

- Расходы на приобретение, установку и монтаж — к вычету можно принять расходы, не превышающие 18 000 рублей на один кассовый аппарат.

Порядок заполнения декларации по ЕНВД

ЕНВД = (налоговая база * налоговая ставка) — страховой взнос. Напомним, что.

Налоговая база = вмененный доход = коэффициент базовой доходности * физический показатель

Базовые показатели подгоняются (умножаются) к коэффициентам К1 и К2.

Используемый натуральный показатель зависит от вида деятельности и определяется статьей 346.29 Налогового кодекса РФ.

В уточненной декларации будет указана соответствующая сумма налога, исчисленная путем изменения и сложения. Указывать в заявлении разницу между заявлениями не нужно.

Формула для расчета ЕНВД

Компьютер ЕНВД имеет тип для расчета налога, возникающего по требованиям, указанным в §§ 34. 2, 4 и 10 НК РФ. 346.29, 2, 4 и 10 и правилами § 346.31 Налогового кодекса.

Кто рассчитывает ЕНВД следующим образом:

ЕНВД = БД х (фп 1 мес. + фп 2 мес. + фп 3 мес.) х к1 х к2 х 15%, где

- БД — базовая доходность (ее размер указан в графе 3 таблицы, содержащейся в статье 346.29 Налогового кодекса РФ),

- ПП — натуральный показатель (единицы измерения необходимо рассчитать, но их легко найти во втором столбце приведенной выше таблицы),

- К1-фактор (уже заложен в компьютер), который меняется ежегодно (1, 915 в 2021 году и 2. 005 в 2021 году).

- Коэффициент К2 (определяется федеральным округом) — для самоконтроля необходимо следить, чтобы его значение находилось в диапазоне от 0. 005 до 1.

Подробнее о поправочных коэффициентах читайте в статье «Что нужно знать о коэффициенте К2».

- Ставка налога составляет 15%.

Чтобы рассчитать налог с помощью Электронной налоговой вычислительной машины, вам необходимо заполнить все вышеперечисленные значения в соответствующем поле услуги.

Новая декларация ЕНВД 2021: бесплатно (Excel)

Получите бланк бесплатно!

Зарегистрируйтесь в онлайн-сервисе Mystockprinting и получайте бланки бесплатно.

- Скачайте нужный бланк в формате Excel или Word.

- Заполните и распечатайте онлайн-форму (очень удобно).

Бланки необходимо сдать в ИФНС в соответствии с регистрацией вашей компании. Вы можете сделать это по электронной почте или обратиться непосредственно туда.

С 1 января 2021 года специальный налоговый режим прекратит свое существование. К этой дате предпринимателям придется выбрать другой налоговый режим: ОСНО, УСН, патент или самозанятость. В нашей статье мы расскажем о преимуществах и недостатках всех режимов.

К 2021 году налоги могут быть снижены за счет электронных кассовых аппаратов. Федеральная налоговая служба подготовила новые формы.

В форму каждого кассового аппарата необходимо включить

- Наименование и серийный номер модели кассового аппарата,

- регистрационный номер, присвоенный налоговым органом,

- дата регистрации кассового аппарата,

- сумма расходов на приобретение кассового аппарата, подлежащая вычету.

Максимальный вычет за одну кассу — 18 000 рублей. Если техника стоила дороже, вернуть всю сумму не получится. Получить его можно только за кассы, которые были поставлены на учет после 1 февраля 2017 года. Подробнее о налоговом вычете — здесь >>

Обратите внимание, что итоговая сумма после определения скидки не может быть меньше нуля. Если получилось отрицательное число, запишите «0» по строке 040 в разделе 3. Более подробная информация о том, как можно уменьшить налог на страховые взносы, приведена ниже.

Чтобы подготовить актуальную декларацию по УСН в 2021 году, скачайте бланк с сервиса Мойсклад. Вы также можете оформлять первичные документы, работать с клиентами и создавать справки в несколько кликов. Все, что вам нужно, — это компьютер или планшетный ПК с доступом в интернет.

Более 1 000 000 предприятий уже печатают счета-фактуры, банкноты и другие документы на Мойскладе.