- Анализируем полученную информацию

- Просрочка 1-2 дня

- Просрочка от недели до месяца

- Просрочка 60 дней и больше

- Выбираем вариант решения проблемы

- Рефинансирование кредита

- Реструктуризация просроченного кредита

- Признание себя банкротом

- Рассмотрение вопроса в судебном порядке

- Если дело уже передано коллекторам

- Особенности банков при работе с должниками

- Частые вопросы заемщиков при возникновения просроченной задолженности

- Срок давности по просроченным кредитам

- Способы решения проблем с задолженностью

- Сколько банк терпит просрочку?

- Виды наказания за просрочку кредита

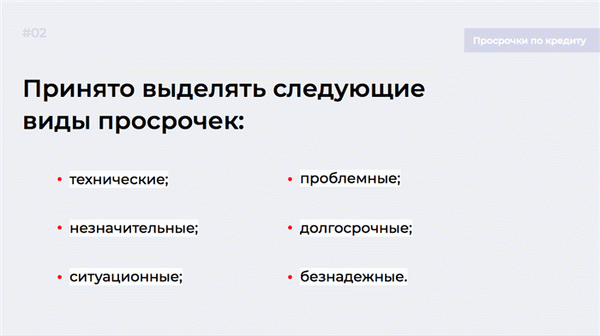

- Какие виды просрочек бывают?

- Техническая просрочка

- Незначительная просрочка

- Ситуационная просрочка

- Проблемная просрочка

- Долгосрочная просрочка

- Безнадежная просрочка

- Когда за дело берутся коллекторы?

- Продажа долга и суд

- Сколько лет просрочка по кредиту влияет на кредитную историю?

- Платеж просрочен — что делать?

- Как не допускать просрочек?

Вам остается вносить платежи по кредиту. У жильцов заемщиков это вызывает ряд опасений. Возможно, они уже представляют, что коллекторы врываются в их дома и угрожают навязать выплату кредита, но ускорять ситуацию неразумно.

Что будет делать банк, если заемщик просрочил платежи

- Сумма просроченной задолженности,

- По дате ее появления,

- От своего отношения к ситуации заемщика.

Да, последний пункт тоже не маловажен. Почему-то многие предпочитают избегать общения с банком, считая, что таким образом можно избежать дополнительных проблем. Напротив, нежелание заемщика идти на контакт с банком воспринимается как общее сопротивление погашению долга.

Банки начинают применять карательные меры к таким клиентам гораздо быстрее, чем к тем, кто активно общается с ними и пытается исправить ситуацию.

Поэтому в первую очередь вам следует узнать в банке, сколько вы должны, сколько дней вы находитесь в режиме ожидания и общую сумму штрафа за просрочку платежа.

Анализируем полученную информацию

Не волнуйтесь преждевременно. Вы должны понимать последствия просрочки, так как они варьируются в зависимости от продолжительности задержки.

Просрочка 1-2 дня

Банки считают это технической нехваткой платежей. Даже если клиент отправляет вовремя, бывает, когда деньги задерживаются на ссудном счете. Это может быть связано с неправильными методами погашения кредита.

Большинство банков предлагают различные способы погашения кредитов, но некоторые из них требуют больше времени. Перевод денег со счета в другом банке, почтой России и т.д. В этих случаях клиент должен внести очередной платеж не позднее чем за два дня до даты погашения или выбрать другой способ погашения.

В случае таких задержек банки не предпринимают никаких действий, так как долг сразу же закрывается. Однако злоупотреблять кредитом кредитных учреждений не стоит, так как систематическое пропускание платежей может разрушить вашу кредитную историю.

Просрочка от недели до месяца

При возникновении просрочки банк начнет активно звонить заемщику с требованиями погасить долг. В этом случае заемщику рекомендуется ответить на звонок и объяснить причину задержки платежа. Желательно назвать предполагаемую дату погашения (дать конкретный ответ), и представитель банка больше не будет звонить, пока не пройдет срок.

Просрочка 60 дней и больше

Это считается серьезной задержкой. Отдел банка по взысканию просроченной задолженности начинает вести проактивную работу с просрочившим клиентом.

- Активно звонят заемщику и поручителю (если таковой имеется) домой или на работу,

- направляют письменные требования о погашении задолженности на почтовые адреса,

- может потребовать полного погашения остатка задолженности по полученному кредиту, включая любые просроченные разделы.

- Подайте в суд на клиента или обратитесь в коллекторское бюро.

Независимо от длительности просрочки кредита, на клиента будет наложен штраф в размере процентной ставки банка (от 0,5 до 2% в день, в зависимости от процентной ставки банка), который обойдется заемщику от 500 до 500 рублей 1000 копеек за календарный месяц). Поэтому рекомендуется, если есть возможность, погасить кредит и не затягивать.

Выбираем вариант решения проблемы

Если задержка произошла, дальнейшие действия должны зависеть от того, как быстро ее можно закрыть. Если это временные трудности, достаточно объяснить банку, что кредит будет выплачен в ближайшее время. Однако если вам становится все труднее справляться с выплатами, можно использовать следующие варианты решения проблемы

Рефинансирование кредита

Вы можете обратиться в другой банк для закрытия существующего кредитного договора. Вы получаете новый кредит на ту же сумму, но на более длительный срок и, если возможно, с более низкой процентной ставкой и меньшими ежемесячными платежами. Вы должны сделать это заранее, так как банки не могут рефинансировать нестабильные кредиты.

Реструктуризация просроченного кредита

Этот вариант означает, что банк перезаключает существующий кредитный договор. Банк делает это, когда становится ясно, что заемщик не может выплачивать кредит в сложившихся обстоятельствах. В этот период клиенту рекомендуется перевести некоторую сумму денег на ссудный счет, чтобы показать, что он заинтересован в решении проблемы.

В этом случае клиент может, например, изменить график погашения, продлить срок кредита или предоставить отсрочку по выплате капитала. Реструктуризация позволяет прекратить накопление штрафов и пеней. Поэтому, если возникла проблема с погашением кредита, следует немедленно сообщить об этом банку, но не скрывать ее.

Признание себя банкротом

Объявить себя банкротом можно в соответствии с законом о банкротстве физических лиц, 154-ФЗ5 от 29 июня 2015 года. не все заемщики могут воспользоваться этим правом,

- их долг по кредиту превышает 500, 000 руб,

- чей срок погашения долга превышает три месяца,

- стоимость его собственного имущества недостаточна для погашения кредита,

- у человека отсутствует судимость.

Рассмотрение вопроса в судебном порядке

Если ни один из вышеперечисленных вариантов не помог решить проблему, лучшим выходом для вас будет обращение банка в суд. Это, по крайней мере, приостановит накопление штрафов, процентов и пеней и определит окончательную сумму, подлежащую погашению. Желательно нанять профессионального юриста, который тщательно изучит кредитный договор и, возможно, найдет окно для решения вопроса в вашу пользу.

Часто обе стороны в суде соглашаются подписать мировое соглашение, в котором определяется график погашения долга. Он будет контролироваться как банком, так и судебным приставом-исполнителем. Ваш адвокат поможет сделать так, чтобы мировое соглашение было максимально удобным для вас, учитывая ваше текущее финансовое положение.

Если дело уже передано коллекторам

Наихудший сценарий для заемщика — предоставить коллекторской компании просроченный кредит. Это происходит, когда клиент отказывается работать с банком. Коллекторские компании печально известны своими жесткими методами взыскания: частые телефонные звонки как заемщику, так и его родственникам-родителям, психологическое давление на заемщика и поручителя с помощью встреч и т.д.

Помните, что вы можете бороться с коллекторами. Если они начинают угрожать вам по телефону, устраивают засаду возле вашего дома и сообщают об этом вашим коллегам или родительскому родственнику, которые не участвуют в вашей долговой сделке, вы можете подать на них заявление о возбуждении уголовного дела.

Если вы нашли деньги для погашения кредита после общения с коллектором, убедитесь, что деньги доставлены по всем правилам. Соответствующие документы были подписаны, а платежная документация получена.

Особенности банков при работе с должниками

У каждой кредитной организации свой порядок работы с просроченной задолженностью, который влияет на действия, предпринимаемые в отношении должника. Например, Сбербанк и ВТБ24 максимально сговорчивы в вопросах реструктуризации кредитов и в большинстве случаев используют суды и коллекторские компании.

Хоум Кредит Банк, Альфа-Банк, Ренессанс Кредит, Русский Стандарт и ОТП Банк используют более жесткие методы решения проблем. Это можно объяснить тем, что данные кредитные организации ориентированы в основном на кредитование физических лиц и поэтому в процессе принятия решений настаивают на лояльном отношении к потенциальным заемщикам. Они компенсируют риск невыполнения обязательств путем взимания более высоких процентных ставок.

В этом случае им не стоит ожидать индивидуального подхода к клиенту в случае просрочек. Не реструктурируют кредиты. По мере роста задолженности такие банки почти всегда передают дела коллекторским агентствам.

Частые вопросы заемщиков при возникновения просроченной задолженности

Многие заемщики задают один и тот же вопрос, когда они срывают свои обязательства. Мы стараемся дать им конкретные ответы.

Эту информацию сотрудники банка могут получить по телефону или при личном посещении офисов кредитной организации. Многие заемщики могут самостоятельно рассчитать сумму своего долга. В кредитных договорах часто упоминаются процентные ставки для определения штрафов и пеней за просрочку или оставляется процентная ставка банка.

Однако рекомендуется узнать сумму у сотрудника банка, чтобы избежать риска неправильных расчетов.

В идеале заемщики должны иметь возможность выполнить свои обязательства в полном объеме, подписав кредитный договор. Однако если вы пришли с опозданием, последствия зависят от количества потерянных дней. Банки терпимо относятся к задержкам в один-два дня, если они не повторяются.

Если дело еще не дошло до суда, нет никаких проблем с выездом за границу. После вынесения судом решения о необходимости погашения кредита дело передается заемщику. Заемщики могут ограничить передвижение заемщиков за пределами страны. Они могут сделать это по собственной инициативе или по просьбе банка.

Копии распоряжения об ограничении направляются в различные инстанции, включая пограничные органы. Как правило, заемщиков уведомляют в письменном виде. Однако иногда заемщики узнают об этом в аэропорту.

Прежде всего, им необходимо знать, имеет ли банк право передать долг коллекторской компании. Это должно быть предусмотрено в кредитном договоре. Также сообщается, что необходимо направить уведомление. Если все эти процедуры соблюдены, то передача долга коллектору является законной, и долг по выплате кредита остается.

Срок давности по просроченным кредитам

В настоящее время Гражданский кодекс определяет определенный срок, в течение которого банки не могут требовать возврата долга. Если просрочка по кредиту составляет более трех лет, то заемщик автоматически лишается обременения. Даже судебные структуры не могут требовать от клиентов погашения долга.

Существует три способа исчисления срока исковой давности

- С даты последнего платежа по кредиту,

- С даты завершения договора с заемщиком,

- с даты, когда банк узнал о неплатежеспособности клиента.

Законодательство не устанавливает точного порядка определения срока исковой давности по просроченным платежам. Поэтому каждый случай рассматривается индивидуально, в зависимости от общих обстоятельств и решения суда. Рекомендуется не полагаться на сроки исковой давности.

Это может привести к серьезным финансовым проблемам, а также к аресту имущества судебными исполнителями.

Способы решения проблем с задолженностью

Банки хотят, чтобы просроченные кредиты были закрыты для клиентов любым возможным способом. Если у заемщиков есть возможность погасить крупные долги и накопившиеся штрафы, рекомендуется сделать это как можно скорее.

Если финансовая ситуация ухудшается, существует несколько способов решения проблемы.

- Просьбы о погашении. Если возникли временные трудности с деньгами, клиент должен связаться с менеджером по займам и попросить перенести дату погашения. Часто, если заемщик увольняется с работы, ему предоставляется возможность найти новую работу и продолжить выплаты позже. Отсрочка предоставляется на срок до одного года. Каждый случай рассматривается индивидуально в соответствии с условиями клиента. Заемщик может быть освобожден от выплаты капитала, процентов или полного погашения просроченного кредита. Последний вариант, конечно, маловероятен.

- Рефинансирование кредита в другом банке. Перевод одного кредита в другое финансовое учреждение подразумевает получение нового кредита взамен предыдущего. При выборе банка следует тщательно изучить условия, насколько они могут облегчить процесс погашения кредита. Такой подход работает при большом количестве просроченных кредитов. Для рефинансирования необходимо выбрать банковскую программу и подать заявку на одобрение кредита. Например, «Локо-Банк» позволяет получить до 15 млн рублей на срок до 10 лет. Потребительские кредиты предоставляются физическим лицам по процентной ставке 7% при подаче заявки в электронном виде. Окончательные условия заморозки долга определяются в индивидуальном порядке.

- Признание банкротства. Кредиты могут быть закрыты по решению суда. Возможность признания банкротства зависит от двух условий Сумма задолженности должна превышать 500 000 рублей, а срок неисполнения кредитного обязательства должен превышать 90 дней. Кроме того, могут выполняться и другие условия. Например, если стоимость кредита превышает стоимость имущества, принадлежащего должнику. В результате суд принимает решение о реструктуризации долга или объявляет заемщика банкротом.

В идеале долг не должен образовываться. Если это уже произошло, быстрое реагирование на ситуацию позволит минимизировать последствия. Прежде чем искать способы погашения просроченного кредита, внимательно изучите условия сделки с банком.

Там подробно описаны подобные ситуации и даже могут быть предложены пути их решения. Наконец, вы можете попытаться найти компромисс и договориться с банком об изменении условий погашения просроченного кредита.

Сколько банк терпит просрочку?

Если банк рассматривает ваше заявление, он также оценит вашу кредитную историю. Если вы задерживаете платежи из-за того, что вас уволили с работы, банк применит строгие санкции и не пойдет на уступки.

Виды наказания за просрочку кредита

Условия кредита и санкции за просрочку платежей прописываются в кредитном договоре; принимаются два вида санкций: штраф за просрочку платежей и пеня за просрочку платежей.

Штраф представляет собой единовременную сумму, заранее оговоренную в договоре за просрочку платежа. Например, если кредит не выплачивается дважды в срок, начисляется два штрафа.

Пени — это разновидность штрафа, но отличается от него двумя способами.

Он начисляется ежедневно,

На размер наказания влияет сумма кредита.

Банки определяют штрафы и пени. Вся информация об этом содержится в кредитном договоре. Некоторые банки в случае просрочки платежей увеличивают процентную ставку, то есть заемщик будет платить больше.

Внимательно прочитайте договор. Иногда его пишут строчными буквами, чтобы вы не обращали внимания.

Какие виды просрочек бывают?

Техническая просрочка

Технический сбой заключается в том, что деньги на счет поступают вовремя, но с опозданием.

Ошибки в транзакциях также могут привести к тому, что деньги будут возвращены на ваш счет.

Оспорить технический дефолт легко, если у вас есть доказательства оплаты или состояния счета.

Важно. Если деньги перечислены на ваш банковский счет на третий день, и вы знаете, что оплатите кредит в последний момент, такая задержка не считается технической просрочкой.

Незначительная просрочка

Если кредит выплачивается в последний день, может возникнуть небольшая задержка. Это означает, что деньги задерживаются на один или два дня. Некоторые банки допускают такие просрочки, другие же отправляют данные в болото, что портит статистику.

Чтобы избежать коротких задержек, узнайте у менеджера банка при заключении договора о способе перевода и графике поступления денег. Помните, что платежные системы могут обрабатывать переводы до трех рабочих дней.

Небольшие просрочки редко влияют на кредитную историю заемщика. Однако если заемщик регулярно задерживает платежи, банк уведомит об этом болото.

Ситуационная просрочка

Это означает, что платеж по кредиту просрочен более чем на три дня. Чтобы избежать последствий, отправьте в банк письменный запрос, объяснив причину просрочки платежа. Например, вы заболели, потеряли работу или вам задержали зарплату. Убедитесь, что у вас есть соответствующие документы, подтверждающие вашу просьбу.

Многие банки окажут вам услугу и не отправят информацию в болото. Это позволяет избежать санкций и штрафов и не вредит вашей кредитной истории.

Важно: Если платеж задерживается на две-три недели, объяснение бесполезно, налагается штраф и в BCI направляется уведомление об истечении срока действия.

Проблемная просрочка

Такой тип задержки означает задержку платежа на один-два месяца. В этом случае санкций и штрафов не избежать.

Если вы потеряли работу или ваше финансовое положение ухудшилось, попробуйте договориться с банком о приостановке кредита или реструктуризации долга. Кредитные каникулы позволяют вам временно отказаться от выплат на несколько месяцев, пока ваше финансовое положение не улучшится.

Если вы получаете гарантированный кредит и не выплачиваете взносы более месяца, банк может забрать ваше имущество, чтобы покрыть убытки. Менеджеры могут продать ваш долг компании, если вы не выходите на связь.

Долгосрочная просрочка

Если вы не выплачиваете долг по кредиту в течение трех месяцев, просрочка может быть продлена. Руководители банка подадут в суд, чтобы взыскать штрафы, пени, капитал и прибыль.

Такая просрочка плохо сказывается на вашем кредитном рейтинге. Даже если вы погасите задолженность, в будущем вам будет трудно получить кредит.

Безнадежная просрочка

Если суд признает долг неприемлемым взысканием, вы можете удалить его из банка. Если у вас есть имущество, его не изымут. Другое имущество может быть продано на аукционе — вырученные средства используются для погашения долга, а остальное возвращается.

У банкротства есть свои недостатки. Вы не можете покупать недвижимость, выезжать за границу, пользоваться банковскими счетами и картами.

Хотите узнать больше о банкротстве? Прочитайте эту статью, чтобы узнать, кто имеет право на банкротство и что вам нужно делать.

Когда за дело берутся коллекторы?

Если банк не взыскивает с вас деньги, долг передается коллектору. Затем начинаются телефонные звонки, письма и телеграммы, а также личные визиты. Они не церемонятся, но будут настойчиво разговаривать и всячески пытаться вернуть вам долг. По закону сборщики долгов имеют право

Посещать должника время от времени в течение недели

отправлять письменные сообщения дважды в день; и

звонить должнику только один раз в день с 08:00 до 22:00.

Продажа долга и суд

Если коллектор не получил долг — должник скрылся и не выходит на связь — он имеет право подать в суд. Если судебный приказ не оспорен, счет арестовывается, имущество арестовывается, а часть зарплаты отправляется кредитору. Меры, принимаемые судом, зависят от размера и сроков задолженности.

Долги могут взыскиваться в течение одного-двух месяцев. Не думайте, что коллектор забудет о долге.

Срок исковой давности составляет три года. Однако если коллектор или банк докажет, что должник избегал суда и намеренно не связывался с ними, дело будет рассмотрено повторно. В результате должник должен погасить долг, заплатить штраф, а также покрыть расходы.

Сколько лет просрочка по кредиту влияет на кредитную историю?

Просроченные платежи по кредитам отражаются в статистике. В США принято различать два типа правонарушений

Закрытые — заемщик погасил причитающийся долг, но срок исковой давности еще не истек.

Активные — все непогашенные долги. Если кредитная организация не возобновляет долги, снятые в результате банкротства, они считаются «активными».

У закрытых задолженностей есть срок давности, который зависит от того, как долго человек не выплачивал долг. Ниже приведены примерные сроки на момент публикации данной статьи

От 30 до 30 дней — от 6 месяцев до 1 года с момента погашения,

60 дней — от полутора до двух лет; и

90 дней — не менее двух-трех лет.

Закрытые правонарушения не влияют на вашу кредитную историю по истечении срока. Если кредит оплачивается с опозданием, кредитная история восстанавливается, и заемщик может обратиться за кредитом через три-четыре года.

По закону информация о просроченных платежах хранится в TSI до семи лет. По истечении этого срока кредитная история удаляется.

Читайте в другой статье о том, где можно найти свою кредитную историю и как избежать ошибок при попытке ее улучшить.

Платеж просрочен — что делать?

Просроченные платежи не всегда убивают вашу кредитную историю. Однако чем больше вы откладываете платежи, тем хуже становится ваша кредитная история. Не подавайте заявку на новый кредит, если у вас есть активные просрочки.

Банки часто требуют от заемщиков объяснений причин просрочки. Постарайтесь собрать доказательства и объяснить причины задержки.

Как не допускать просрочек?

Можно избежать задержек платежей.

- Раз в год обращайтесь в банк, чтобы получить информацию о своей кредитной истории,

Если дата платежа не подходит, позвоните менеджеру вашего банка и попросите перенести дату платежа.

Настроить автоматические платежи в мобильном приложении,

платите за 3-4 дня до истечения срока действия, чтобы избежать технических задержек.