- Основания для расторжения страхового договора

- Важные нюансы

- Как составить заявление

- На какую сумму можно рассчитывать

- Что делать, если вернули меньше?

- Как возвращать деньги, если банк не прав?

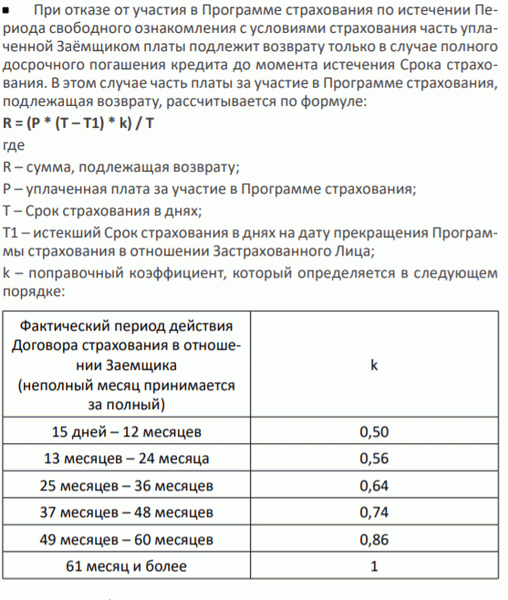

- Формула расчета суммы к возврату

- Суть Коэффициента К(это было до 2020 года)

- Есть ли смысл добиваться уменьшения коэффициента К?

- Зачем нужна страховка

- Плюсы и минусы

- Основания для расторжения страхования

- Законодательные аспекты

- Федеральный закон № 483-ФЗ

- Гражданский кодекс РФ

- Обязанности банка

- Права заемщика

- Можно ли вообще вернуть страховку?

- Необходимые документы

- Порядок действий при возврате

- Что делать, если не возвращают?

- Судебная практика

- Влияет ли возврат на кредитную историю?

- Советы

Чтобы ответить на этот вопрос, необходимо учесть ряд факторов. Наиболее важными из них являются

- Тип кредита,

- условия страхового полиса,

- лицо, с которым был заключен страховой полис: с банком или страховой компанией.

Претензии по страхованию кредита возможны в двух случаях: первый — когда заканчивается срок действия кредитного договора; второй — когда заемщик досрочно выплачивает кредит. Однако второй вариант возможен только в том случае, если это предусмотрено договором.

Однако даже если в договоре есть пункт о возврате части премии, получить ее обратно не так просто. Заемщику, погасившему долг раньше срока в целях защиты своих интересов, придется приложить определенные усилия.

Основания для расторжения страхового договора

Согласно статье 958 (статья 1) Гражданского кодекса, страховой полис может быть расторгнут, если исчезла возможность применения вооруженной силы. Если заемщик уже выплатил кредит, это означает, что банк больше не беспокоится о возможности неуплаты. Это разумно.

В результате страхователь, выплативший кредит, может добиваться частичного возмещения от страховщика.

Самое главное, что в страховом полисе не оговорено, что часть премии не может быть возвращена в случае досрочного погашения кредита. Получить свои деньги обратно особенно сложно, если страховка была заключена самим банком-кредитором. Вы сможете вернуть их только в том случае, если в договоре есть условие о возврате страховых взносов при досрочном погашении кредита.

Вернуть деньги за страховку легче, если полис приобретен непосредственно у страховщика. Это должно быть предусмотрено в кредитном договоре. При таком подходе кредитный договор и договор страхования должны заключаться отдельно.

Важно, чтобы договор был договором страхования между страховщиком и страхователем, и чтобы последний не имел доступа к договору группового страхования. Это может быть подтверждено именами сторон в конце документа.

Часть премии может быть возвращена в следующих видах договоров

- Полисы страхования жизни,

- страхование на случай потери трудоспособности,

- S O-CALLED ‘title insurance’ (банковская защита от потери права собственности на недвижимость),

- страхование имущества.

Часто в информации о кредитных продуктах указывается, что обязательное страхование не требуется. Однако кредитные работники, мотивированные премиями, используют все уговоры, чтобы убедить клиента отказаться от страхования.

Законодательное смягчение правил страхования кредитов началось в январе 2018 года. Крайний срок для возможного возврата страховки — две недели после закрытия кредитного договора. Это время называется периодом ожидания.

Важные нюансы

На стороне заемщика выступают законы о защите прав потребителей и Гражданский кодекс РФ. Эти нормы предусматривают, что застрахованное лицо имеет право на частичное возмещение страховки в случае досрочного погашения кредита. Страховые компании руководствуются статьей 958.2 Гражданского кодекса РФ, которая отказывает в страховом возмещении.

Однако страхователь может утверждать, что страховой случай не может возникнуть, если кредит выплачен досрочно. В результате те, кто выплатил долг кредитору до истечения срока, имеют право на возмещение части страховой премии.

Для защиты своей позиции можно использовать следующую нормативно-правовую базу

- Закон № 4015-1 «Об организации страхового дела».

- Закон № 353-ФЗ «О защите прав потребителей (кредиты)».

- Указание Центрального банка № 3854-у «Минимальные … Требования к условиям страхования.

Чтобы упростить процесс погашения кредита, рекомендуется заранее проинформировать кредитора и страховую компанию о досрочном погашении кредита. Это следует сделать за месяц до сообщения о заключении договора. Уведомление должно быть письменным.

Позаботьтесь о том, чтобы заявление о погашении (2 экземпляра) получило входящий номер. Если нет возможности переслать документ своему страховщику, отправьте его заказным письмом или курьерской службой. Оба варианта принимаются судом (при необходимости).

Крупные кредитные организации (Сбербанк, ВТБ-Москва, Альфа-банк) возвращают страховку, если заемщик участвует в программе кредитного страхования. Если с даты начала действия полиса прошло менее одного месяца, можно вернуть 100% страховки.

Закон не определяет время ответа на запросы о возврате средств после погашения кредита. Обычно он составляет от двух до трех недель. Для более длительного периода ожидания необходимо подать заявление в страховую компанию.

Отказ в возврате страховки должен быть получен в письменном виде. Жалобы можно подавать в суд, Центральный банк, Роскомнадзор, Роспотребнадзор и Антимонопольную службу. Бывали случаи, когда общественность и СМИ помогали заемщикам досрочно погасить кредит, чтобы вернуть себе обеспечение.

Как составить заявление

Текст обращения должен содержать

- Название организации, в которую направлено обращение,

- Сведения о застрахованном лице, которое досрочно погасило долг,

- Номер страхового полиса,

- Номер счета, на который должны быть возвращены деньги,

- Контактные данные заявителя (номер телефона, адрес электронной почты и почтовый адрес),

- Дата подачи заявления.

В дополнение к документации, подготовленной по всем правилам, необходимо также представить.

- Копию паспорта застрахованного лица, которое выплатило долг авансом,

- копию кредитного договора,

- копию страхового полиса,

- Доказательство погашения задолженности перед кредиторами,

- Доказательство уплаты страховых взносов.

Документы могут быть отправлены напрямую или через представителя заявителя. В случае отправки по электронной почте необходимо приложить список прилагаемых документов.

На какую сумму можно рассчитывать

Прежде чем оформить страховку по кредитному страхованию, необходимо рассчитать приемлемую сумму. Она напрямую зависит от периода, в течение которого заемщик выплачивал кредит. На первую половину срока действия полиса можно смело рассчитывать на 50% страховки. После этого сумма возмещения уменьшается прямо пропорционально сроку кредита.

Иногда страховые взносы выплачиваются ежемесячно. Если заемщик выплачивает кредит досрочно, он может прекратить эти платежи. Однако это возможно только в том случае, если страховой полис разрешает их погашение. В противном случае существует риск применения санкций.

Поручите проект специалисту. Ваш юрист будет работать за установленный вами гонорар. Вам не нужно изучать закон, читать статьи или самостоятельно разбираться в предмете.

Что делать, если вернули меньше?

Банк возвращает меньше денег, чем вы можете получить от мужчины. В этом случае вы должны сами выяснить, в чем причина. Вам понадобятся знания математики, юридические знания — нужно прочитать договор и понять, о чем идет речь.

Дело в том, что банки обычно зарабатывают на заемщиках и стараются предложить два-три-четыре страховых полиса. Обычно первый полис — жизнь и инвалидность (обязательный), второй — здоровье, страхование от безработицы и так далее — они необязательны; мы встречали случаи, когда навязывали еще и страховку TZR (выезд за границу). Только страховые полисы являются обязательными для поддержания тарифов на низком уровне.

Все остальные страховые полисы должны быть аннулированы в течение 14 дней (период ожидания). Если вы этого не сделаете, вы потеряете свои деньги.

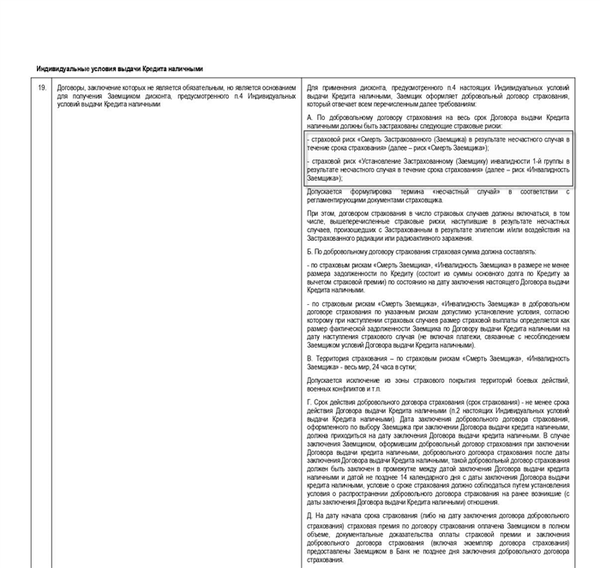

Сумма, которую вам возместят, рассчитывается на основе вашей обязательной страховки. И эта сумма гораздо меньше, чем дополнительная. Рассмотрим пример — Альфа-банк и его индивидуальные условия кредитования.

Там прямо указано, что при наличии медицинского страхования коэффициент будет равен 10,5. Однако фраза страхование здоровья подразумевает страхование риска и страхование на случай смерти.

Банковский эксперт, специалист по кредитам и картам. Как эксперт по кредитам, наличным и специалистам, я имею более чем 10-летний опыт работы в коммерческих банках Российской Федерации.

Всегда следует учитывать, какие риски действительно застрахованы. Медицинское страхование — это не всегда страхование здоровья (т.е. риска заболевания). Риск — это самый важный аспект страхового полиса.

Альфа-Банк предлагает два полиса, оба называются медицинским страхованием.

На практике, однако, существует только один полис обязательного страхования. Это договор на 8 518 рублей, и эта страховка является возвратной.

Вы также можете прочитать, какие риски покрываются в индивидуальных условиях кредитного договора.

Как видно из текста во врезке, при наличии страхования здоровья и потери трудоспособности предоставляется более низкая процентная ставка. По этому договору производится возврат средств. Перед обращением в банк следует изучить документацию и понять, какие полисы являются обязательными и как рассчитывается возмещение страховых взносов.

Если вы считаете, что вы правы и что банк должен был вернуть больше денег, вы должны быть готовы написать заявление в свой банк и финансовому посреднику.

Как возвращать деньги, если банк не прав?

Вы должны написать заявление с просьбой вернуть вам деньги:

- Заявление в банк в страховую компанию с требованием вернуть определенную сумму денег. Вы должны сообщить о выплаченной сумме и произвести расчеты. Заявление должно быть составлено по образцу на сайте финансового посредника (ссылка на заявление).

- Если ответ банка или страховой компании не пришел, вы должны написать обращение в отделение финансового посредника с указанием суммы и приложением ответа банка (или написать, что он не пришел).

- Либо банк не прав, и вы должны выполнить решение финансового посредника о возврате ваших денег. Если банк отказывается, вы должны обратиться в суд. Однако вы можете выиграть, если решение арбитра будет на вашей стороне.

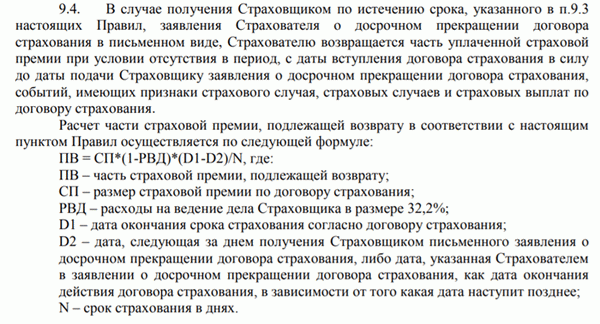

Формула расчета суммы к возврату

Эти инструкции относятся к кредитам, полученным до сентября 2020 года. Существует два типа расчета суммы, подлежащей возврату. В этих типах используются либо месяцы, либо дни; следуйте примеру типа из комбо банка «Хоум Кредит».

Кроме того, страховщики могут увеличивать индекс стоимости приобретения по мере приближения к концу срока кредита. В качестве примера приведен скриншот страхового полиса Райффайзенбанка

Суть Коэффициента К(это было до 2020 года)

Коэффициент К называется различным для разных страховых полисов. Суть этого коэффициента в том, что он является фактором, объясняющим расходы страховщика. Он измеряется в процентах и считается в формуле в десятых долях. Это означает, что коэффициент, деленный на 100, имеет разные названия

- Стоимость приобретения страховой компании, процент

- Коэффициент адаптации

- Доля аквизиционных расходов в премиях.

Этот коэффициент включает в себя поставку агентов, другие аквизиционные расходы и расходы, произведенные при обслуживании страхового полиса

Есть ли смысл добиваться уменьшения коэффициента К?

Судебные дела показывают, что снизить этот коэффициент невозможно. Есть грабеж, хотя страховщики будут гнать его из головы.

Ниже приведены судебные решения, в которых заемщик пытается оспорить применение коэффициента

Решение районного суда г. ОМСКА

Отказано в удовлетворении заявления Мурина Д. А., генерального директора ВСК Д. М.

М. Гги, в частности о применении коэффициента отказа 0. 1, пункт 8.

4 правил комбинированного страхования от несчастных случаев, болезней и потери дохода, в части отказа Страхового акционерного общества ВСК Компания взыскивает премии за оставшийся срок действия полиса, финансовый ущерб за невыполнение полиса, а также штрафы.

Зачем нужна страховка

Принимая решение о получении кредита, клиенты обычно уверены, что смогут соблюдать все условия кредитного договора на протяжении всего периода погашения. Однако на практике часто возникают ситуации, когда заемщики сталкиваются с финансовыми трудностями. Это может быть связано с увольнением, потерей дееспособности и другими причинами, когда клиент не в состоянии выплачивать дальнейшие платежи по кредиту.

Чтобы избежать финансовых потерь в таких случаях, кредитные учреждения предлагают клиентам воспользоваться услугами страховых компаний. Таким образом, если кредит застрахован, то в случае невозможности заемщика погасить кредит, это сделает страховая компания.

Плюсы и минусы

Кредитное страхование имеет свои преимущества и недостатки. К преимуществам относятся: a. Заемщик должен быть в состоянии погасить кредит.

- Многие кредитные учреждения снизят ставку по кредиту, если вы воспользуетесь этой услугой

- Отсутствие штрафных санкций за невыполнение обязательств, вытекающих из договора

- Отсутствие судебных разбирательств за нарушение договорных обязательств

- Отсутствие финансовой ответственности поручителя в случае страхования

К недостаткам относятся

- Страховые платежи почти всегда включены в главу. Это увеличивает финансовую нагрузку на заемщика

- Платежи за страховые услуги обычно достаточно высоки, до 5% от суммы резерва

Основания для расторжения страхования

Как показывает практика, наиболее важными причинами для предъявления иска по договору страхования являются

- Обе стороны выполнили все свои обязательства по договору.

- Все договаривающиеся стороны согласны расторгнуть договор

- Срок действия договора истек.

- Страховая компания снимает с себя обязательства по выплате долгов клиентов

- Предоставление ложной информации об условиях договора страхования во время его подписания

- Суд признает договор недействительным

- Нарушение условий договора банковского кредита или другого кредитного учреждения

- Досрочное погашение кредита

Законодательные аспекты

Вопрос расторжения полиса необязательного страхования регулируется двумя законами — Федеральным законом № 483-ФЗ и Гражданским кодексом Российской Федерации.

Федеральный закон № 483-ФЗ

Страхование на случай досрочного погашения утратило свое значение. В таких случаях возврат страховки представляется весьма разумным. Однако в прошлом не существовало обязательного возврата страховки при досрочном погашении кредитов. Поэтому этот процесс был очень сложным. Во многих случаях заемщикам приходилось обращаться в суд.

Однако 1 сентября 2020 года вступил в силу Федеральный закон от 27 декабря 2019 года № 483-ФЗ «О внесении изменений в статьи 7 и 11 Федерального закона «О потребительском кредите (займе)». Согласно этому закону, кредитные организации обязаны вернуть часть страховки заемщику, если кредит полностью погашен в срок и не наступил страховой случай.

Закон также учитывает права кредиторов. Многие банки снижают процентные ставки при наличии страховки. Если клиент отказывается от страхования или отказывается от страхования после его оформления, финансовое учреждение имеет право повысить процентную ставку до номинальной ставки, установленной без учета страхования.

Закон распространяется только на клиентов, оформивших необязательное страхование 1 сентября 2020 года или после этой даты. Возврат средств за обязательное страхование по закону не предусмотрен. Обратите внимание, что обязательное страхование разрешено законом только для имущественных кредитов (например, ипотека, автокредит).

Гражданский кодекс РФ

Условия и порядок отказа от страхового полиса установлены в статьях 929, 935 и 958 Гражданского кодекса Российской Федерации.

Статья 958 предусматривает, что досрочное погашение кредита прекращает действие договора страхования. Статья 929 касается имущественного страхования (права, обязанности и риски). Статья 935 гласит, что страхование не является обязательной процедурой и навязывание такой услуги незаконно.

Обязанности банка

В случае досрочного погашения задолженности и отсутствия страховки кредитная организация обязана вернуть страховку заемщику в течение семи дней со дня подачи заявления. Возврату подлежит часть долга. Сумма, подлежащая возврату, представляет собой общую сумму страхового взноса за вычетом суммы, соответствующей продолжительности обслуживания кредита.

Финансовое учреждение обязано вернуть заемщику полную сумму, если заемщик желает отказаться от страхования в течение двух недель с момента заключения договора страхования.

Права заемщика

Заемщик имеет право вернуть часть премии при полном досрочном погашении кредита. В качестве альтернативы, премию можно вернуть полностью в течение двух недель после окончания срока действия полиса.

Можно ли вообще вернуть страховку?

Многие клиенты интересуются, имеют ли они право на возврат премии? Страховка может быть возвращена только в двух случаях. Первый случай был описан ранее. Это происходит, когда кредит выплачивается полностью до истечения срока действия; второй случай называется «период ожидания».

По закону, период ожидания длится первые 14 дней после подписания кредитного договора. Увеличение продолжительности периода допускается, но не может быть меньше 14 дней. Если в течение периода ожидания составляется заявление на страховой полис, премия должна быть возвращена целыми числами.

Во всех остальных случаях премия не подлежит возврату. Исключением из этого правила являются случаи, когда условия возврата индивидуально оговорены в договоре.

Необходимые документы

Для осуществления процесса возврата в случае досрочного погашения кредита необходимо предъявить несколько документов

- Паспорт. Личность должна быть подтверждена

- Кредитный договор или его копия

- Страховой полис

- Подтвердить оплату услуг страхования.

- Заполнить документацию по оформлению кредита. Обычно документ выдается в виде справки о погашении кредита. Этот вид документа необходим, если срок снятия средств уже истек

Порядок действий при возврате

Для успешного проведения процесса погашения кредита необходимо выполнить несколько шагов

- Подготовьте полный порядок необходимых документов и сделайте их копии. Если проблема была решена, может потребоваться прототип, с которого следует сделать копию.

- Обратитесь в страховую компанию, предлагающую данную услугу. Вам нужно будет обратиться в свой банк, так как услуга предоставляется страховой компанией.

- Напишите заявление на возмещение страховых взносов, указав счет, на который необходимо перевести возмещаемую сумму.

- Если заявление клиента будет удовлетворено, страховая сумма будет переведена на указанный счет в течение 15 дней с момента подачи заявления.

Что делать, если не возвращают?

Даже если клиент имеет законное право отказаться от страховки и выполняет все условия для реализации данного закона, банки не будут спешить возвращать деньги. Обычно они игнорируют клиента в течение длительного времени. В таких случаях существует несколько вариантов дальнейших действий.

Рекомендуется начать с письменной жалобы в страховую компанию о своих намерениях. Это свидетельствует о серьезности намерений клиента. Использование этого варианта позволяет избежать компетентной службы и судебного разбирательства. Это не очень удобная процедура.

Если первый вариант неэффективен, первым шагом будет обращение в регулирующий орган Роспотребнадзор и Центральный банк. Как правило, процесс выглядит следующим образом. Необходимо составить список документов (все документы, собранные при обращении в страховую компанию) и лично написать заявление.

Если ни один из предыдущих вариантов вам не подошел, необходимо обратиться в суд. Решение вопроса таким способом, скорее всего, займет много времени, но этот метод наиболее эффективен, если действия клиента абсолютно законны. Для этой процедуры вам потребуется подготовить ряд документов.

- Иск (заявление)

- Копия кредитного договора

- Копия страхового полиса

- Справка о досрочном погашении кредита

- Требование о выплате страховки по кредиту

Судебная практика

Судебная практика показывает, что даже если поведение заемщика правомерно, судебные решения по данному вопросу не всегда склоняются на его сторону. Это связано с природой договора страхования. Страховые компании не получают прибыль, чтобы вернуть деньги за свои услуги, что приводит к такому толкованию условий страхования, которое затрудняет клиенту защиту своих прав.

Из-за сложности и длительности судебного процесса многие клиенты не желают защищать свои права.

Поэтому перед подписанием страхового полиса следует тщательно изучить все условия и уточнить все детали с менеджером по страхованию. В некоторых случаях стоит прибегнуть к помощи адвоката.

Влияет ли возврат на кредитную историю?

Кредитная история содержит только информацию о кредитной истории заемщика. В перечень информации входят личные данные заемщика, информация о заявках на получение кредита и информация о существующих кредитах (платежи, просрочки и т.д.). Страхование — это отдельный процесс, которым часто занимается совершенно другое агентство, сотрудничающее с банком.

Поэтому заключение или прекращение страхового полиса не фиксируется в вашей кредитной истории. Следовательно, погашение кредита не влияет на вашу кредитную историю.

Советы

- Прежде чем подписать страховой полис, важно обратить внимание на вид предоставляемого страхования. Важно, чтобы страхование было индивидуальным. В случае групповых полисов процесс возмещения практически невозможен.

- Кроме того, внимательно прочитайте остальную часть договора и при необходимости обратитесь за квалифицированной профессиональной помощью.

- При получении кредита сотрудники банка часто оказывают давление на клиентов, заставляя их согласиться на оформление страхового полиса. Если вам не нужна страховка, вы должны четко изложить свою позицию и объяснить сотруднику, что такое давление незаконно.

- Если страховщик отказывается выполнять свои обязательства по возврату страховых взносов, не пренебрегайте обращением в компетентные органы. Это не гарантирует, что вопрос будет решен, но суды обычно участвуют в процессе, если заемщик действует законно.

Теперь сделайте свои покупки максимально приятными в Mokka. Вы можете внести предоплату без залога за удобное для вас расписание. Отличная новость заключается в том, что вы сможете выпускать виртуальные карты MIR в два клика.

Вы также можете воспользоваться услугой Mokka Megamall In-App shopping на вашем мобильном приложении, чтобы совершать покупки в любом магазине!