- Контроль налогов и уведомления

- Получайте информацию о налогах на электронную почту

- Другие сервисы

- Важная информация для налогоплательщиков

- Какие основные налоги уплачивают граждане

- Как узнать налоги через сайт государственных услуг

- Как узнать налоги через сайт федеральной налоговой службы

- Как узнать свои налоги через Сбербанк Онлайн

- Как узнать налоги через Яндекс.Деньги

- Иные способы узнать налоги

- Какими способами вы можете проверить налоговую задолженность

- На официальном сайте ФНС

- Через мобильное приложение «Налоги ФЛ»

- Через другие неофициальные сервисы по налогам и штрафам

- С помощью онлайн сервисов банков

- Налоговое уведомление, полученное по Почте

- Лично в ближайшей налоговой инспекции

- По паспорту и личным данным онлайн

- Как и где вы можете погасить налоговую задолженность

- Через личный кабинет налогоплательщика на сайте ФНС

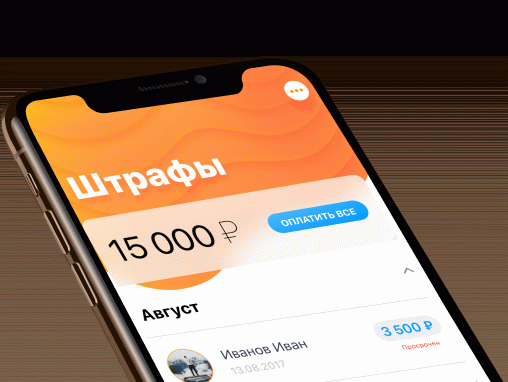

- Через любой онлайн-сервис проверки задолженностей и штрафов

- С помощью интернет-банка или мобильного приложения вашего банка

- Оплата в отделении банка или на Почте России

- Что произойдет, если не оплатить налоговую задолженность вовремя

- Что делать, если сейчас вы не можете погасить задолженность по объективным причинам

- В каких случаях возможно изменение сроков уплаты долгов по налогам

- Что грозит налогоплательщику за неуплату налогов

- Когда нужно оплачивать налог физическим лицам?

- От чего зависит размер налога, кто может его оплатить?

- Как проверить задолженность по налогам?

Оплатите все налоги и штрафы одной транзакцией. Выберите удобный способ.

- Банковская карта,

- Электронные деньги,

- платежные сервисы Альфа-Банка и Промсвязьбанка.

Контроль налогов и уведомления

Напоминайте себе о необходимости заплатить, независимо от срока, указанного налоговой инспекцией

Получайте информацию о налогах на электронную почту

Другие сервисы

Важная информация для налогоплательщиков

Если налог на передачу или имущество не был уплачен, гражданин должен уведомить налоговую инспекцию о принадлежащих ему объектах. Уведомление должно быть отправлено до 31 декабря года, следующего за налоговым периодом. В противном случае владелец может быть наказан штрафом в размере 20% от суммы налога.

(Ст. 80 Федерального закона «О порядке исполнения»)

Если вы не погасите налог вовремя, налоговые органы могут взыскать деньги принудительно. Например, снять суммы с банковского счета нарушителя.

(ст. 46 Налогового кодекса РФ)

Налоговые платежи могут быть отсрочены, но только на срок до одного года и только по серьезным причинам. Например, если существует угроза потери плательщика в результате банкротства, бедствия или катастрофы.

(ст. 64 Налогового кодекса РФ)

Налогоплательщики обязаны своевременно уплачивать налоги. Налоги могут быть уплачены досрочно.

Какие основные налоги уплачивают граждане

Как правило, жители России платят следующие налоги

- подоходный налог для физических лиц,

- недвижимость

- земельный налог,

- транспортный налог.

Неуплата налогов влечет за собой штрафные санкции. Штрафы могут быть наложены не только в случае длительной просрочки. Лучше всего вовремя найти свой налог, чтобы избежать штрафов и обратиться в суд.

Как узнать налоги через сайт государственных услуг

Налоги рассчитываются налоговой службой. Вы можете узнать о них онлайн на сайте Госуслуг, используя свой налоговый номер. Каждый, кто официально трудоустроен, имеет НДС.

Для этого необходимо зарегистрироваться на сайте Госуслуг. [Нажав на кнопку «Подписаться», вы откроете окно, где вам нужно будет ввести свое имя, номер телефона и электронную почту.

Затем вы получите сообщение с кодом подтверждения регистрации на указанный вами номер телефона. Далее введите данные своего профиля (введите свой номер Snils) и данные документов. Затем они будут проверены Иммиграционной службой и Пенсионным фондом. Результат проверки будет отправлен на электронную почту, которую вы указали в начале регистрации.

Чтобы получить полный доступ ко всем государственным услугам, вам необходимо подтвердить свою личность. Это можно сделать различными способами, в частности

- Вы можете обратиться в Центр обслуживания пользователей на сайте государственных услуг. Вы можете найти их на веб-сайте государственных услуг. Возьмите с собой снилс и паспорт,

- Зарегистрируйтесь онлайн через веб-браузер, используя Сбербанк Онлайн, Тинькофф Банк или Почта Банк.

- Закажите код подтверждения через Почту России,

- поставьте электронную подпись.

Проверка ваших данных может занять несколько дней. После этого вы получите доступ к личному кабинету и сможете пользоваться сайтом под своим именем. Чтобы проверить налоги на сайте, нужно перейти на вкладку «Налоговые обязательства», ввести в отдельную рамку идентификатор НДС, при необходимости дописать его и отправить по электронной почте.

Сайт покажет налог, который человек не оплатил, и оштрафует его, если есть штраф. Его также можно оплатить сразу. Появится еще одно окно с вкладкой, где можно заплатить картой или через электронный кошелек.

Как узнать налоги через сайт федеральной налоговой службы

Через личный кабинет налог можно найти на официальном сайте Федеральной налоговой службы; чтобы увидеть его на сайте ФНС, налогоплательщик должен быть зарегистрирован в личном кабинете. Зарегистрироваться в личном кабинете налогоплательщика можно различными способами

- Обратившись в налоговую службу. В налоговой службе вы получите регистрационную карточку.

- Вы получаете электронную подпись, выданную уполномоченным центром Министерства цифрового развития, связи и информатизации РФ.

- Войдите на сайт госуслуг из своей учетной записи.

Как узнать свои налоги через Сбербанк Онлайн

Вы можете узнать свой налог из онлайн-версии Сбербанка. Для этого вы должны быть клиентом Сбербанка; если у вас нет карты Сбербанка, этот способ не подходит. Если вы уже являетесь клиентом этого банка и имеете услугу мобильного банка, вам необходимо зарегистрироваться для получения услуги на официальном сайте Сбербанка.

Зарегистрироваться на сайте можно разными способами

- Вы можете прийти в банк и попросить зарегистрировать вас для получения услуги. При себе необходимо иметь документ, удостоверяющий личность, и карту Сбербанка.

- Вы можете зарегистрироваться самостоятельно на официальном сайте. Зайдите на этот сайт и нажмите на кнопку «Зарегистрироваться», после чего откроется окно, в котором необходимо ввести данные вашей банковской карты. Затем вам будет отправлено сообщение с кодом подтверждения на номер телефона, к которому подключена ваша карта. После этого вы перейдете на новую страницу, где вам нужно будет ввести имя пользователя, пароль и адрес электронной почты.

- Вы можете зарегистрироваться через банкомат. Карту необходимо положить на устройство, ввести пин-код карты и выбрать услугу подключения к Сбербанк онлайн и мобильному банку. После этого вы получите имя пользователя и пароль для доступа к сайту.

- Написав слово пароль, можно отправить сообщение с телефона, к которому подключена карта, на номер 900. Затем вам нужно позвонить на телефонную линию Сбербанка, чтобы найти подключение.

После успешной регистрации на сайте вам необходимо войти в систему, используя свое имя пользователя и пароль. Далее выберите раздел «Платежи и переводы», где вы найдете свои налоговые платежи. Далее выберите услугу, где вы найдете свои обязательства по НДС.

Введите свой идентификатор НДС в открывшемся окне, и вы увидите все свои налоги и обязательства.

Как узнать налоги через Яндекс.Деньги

Вы можете проверить свои налоги через яндекс.деньги. Это самый простой способ. Вам не нужно быть зарегистрированным пользователем платформы.

Если вы сможете ввести номера своих налогов, сервис предоставит вам результаты. Оплатить налоги можно с помощью банковской карты, электронного кошелька Яндекс, кассового терминала, банкомата или даже салона сотовой связи. После оплаты вы получите квитанцию.

Иные способы узнать налоги

Чтобы узнать свои налоги, вы можете обратиться в налоговую инспекцию. Для этого вам понадобятся документы, подтверждающие вашу личность. Вы также можете найти свой налог в центре «мои документы».

Для этого вам понадобятся только документы, подтверждающие вашу личность; в МФЦ вы можете найти начисления транспортного налога, земельного налога и налога на недвижимость. При наличии просроченной задолженности выдается квитанция. Оплатить счет в МФЦ можно в своем банке или на сайте Федеральной налоговой службы.

Если налог не оплачен, образуется задолженность. Уведомление о просроченных платежах направляется в течение трех месяцев. Если сумма задолженности составляет менее 500 рублей, уведомление направляется в течение одного года.

Задолженность должна быть погашена до истечения срока, указанного в уведомлении. Если срок истек, а оплата не произведена, ежедневно начисляется пеня в размере 1/300 ставки рефинансирования банка.

Помимо уже упомянутых способов, существуют и другие методы. Но остерегайтесь мошенников и не сообщайте свои личные данные незнакомым людям с сомнительными услугами.

Поручите проект эксперту. Ваш юрист выполнит заказ за установленную плату. Вам не придется изучать закон, читать статьи или самостоятельно разбираться в теме.

Какими способами вы можете проверить налоговую задолженность

На официальном сайте ФНС

Чтобы проверить свои налоги и имущество, необходимо получить информацию о личном кабинете через учетную запись в личном кабинете налоговой службы или на портале государственных услуг (www. gosuslugi. ru). В личном кабинете есть вся информация по вашим имущественным и налоговым вопросам.

Через мобильное приложение «Налоги ФЛ»

Это мобильная версия официального источника ФНС; для подключения подходит пароль от вашего личного кабинета на сайте ФНС. Если ваша учетная запись прошла верификацию (непосредственно на Почте России или в МФЦ), вы можете зарегистрироваться через портал госуслуг.

Через другие неофициальные сервисы по налогам и штрафам

Существует ряд онлайн-порталов для проверки статуса штрафов и налоговых справок. Сумму причитающегося налога можно проверить на сайте. Обратите внимание, что их информация доступна только с даты просроченного налога. Это означает, что вам уже придется заплатить штраф за просроченный налог.

С помощью онлайн сервисов банков

Если у вас есть банковский счет, вы можете воспользоваться их мобильным приложением. В настоящее время многие финансовые учреждения подключены к системе просроченной задолженности. Однако обратите внимание, что здесь уже указано налоговое уведомление со статусом «просроченный».

Налоговое уведомление, полученное по Почте

Каждый год ФНС направляет налогоплательщикам письменные уведомления. Однако их отправка занимает очень много времени; сайт ФНС позволяет отследить все быстрее. Аналогичные уведомления отправляются в электронном виде на ваш личный кабинет.

При необходимости вы можете отказаться от рассылки печатных извещений на свой профиль на сайте и оставлять более приемлемые уведомления.

Лично в ближайшей налоговой инспекции

При непосредственном обращении в налоговую инспекцию важно иметь при себе паспорт. Вы можете заранее записаться на прием через Интернет.

По паспорту и личным данным онлайн

Для получения информации о вашем налоговом обязательстве все системы проверки требуют номер НДС (номер налогоплательщика). Его легко получить. Введите свое имя, дату рождения и паспортные данные на портале «Узнай ИНН» (https://service.

nalog. ru/inn. do).

Если вы правильно введете данные, то узнаете свой номер ИНН. Узнав его, вы сможете легко получить информацию на онлайн-сервисах по поиску штрафов и просроченных платежей.

Важно: С апреля 2020 года, в соответствии с поправкой к пункту 7 статьи 31 Налогового кодекса РФ, налоговые органы могут отправлять SMS-сообщения и сообщения по электронной почте только один раз в квартал. Однако до этого необходимо получить письменное согласие налогоплательщика на получение уведомления о неуплаченных налогах и недоимках.

Как и где вы можете погасить налоговую задолженность

Через личный кабинет налогоплательщика на сайте ФНС

Налогоплательщики могут оплачивать взимаемые налоги через веб-сайт ФНС или мобильное приложение. Системы оплаты включают в себя генерацию и печать платежных квитанций или перевод денег с помощью банковской карты.

Примечание: На сайте Федеральной налоговой службы можно воспользоваться услугой «Оплатить личные налоги» для формирования и оплаты квитанций от имени третьих лиц.

Через любой онлайн-сервис проверки задолженностей и штрафов

Эти услуги обычно приводят к возникновению задолженности после того, как наступит срок оплаты. Поэтому будьте готовы заплатить налоги, штрафы и, возможно, комиссию за обработку платежа.

С помощью интернет-банка или мобильного приложения вашего банка

При внесении депозита через третье лицо предоставляйте данные проверенному лицу. Если вы оплачиваете через мобильный банк или личный кабинет на сайте вашего банка, вам не нужно вводить свои данные или паспортные данные. Форма платежа автоматически дополняется базой данных финансового учреждения. Вы также можете сохранить квитанцию об оплате.

Оплата в отделении банка или на Почте России

Печатные платежные квитанции можно получить несколькими способами.

- На налоговой памятке, которая приходит по почте.

- Вы можете распечатать ее в местном отделении МФЦ или в «Моих документах» (возьмите с собой паспорт).

- Вы можете распечатать их с сайта Федеральной налоговой службы через раздел «Уплата налогов физическими лицами».

- Скачать и распечатать их можно из личного кабинета на сайте Федеральной налоговой службы.

Вы можете погасить налоговую задолженность, оплатив квитанции в кассу банка или в отделение Почты России. В некоторых МФЦ и «моих документах» есть платежные терминалы с реквизитами для банковского перевода.

Внимание! Квитанции на оплату налога на имущество в разных регионах страны имеют разные реквизиты. При оплате следите за тем, чтобы указать правильный пункт. В противном случае деньги будут перечислены не туда, куда нужно, и пени будут начислены с опозданием.

Что произойдет, если не оплатить налоговую задолженность вовремя

- Если просроченные налоги не уплачены вовремя, с первого дня каждого дня просрочки начинают накапливаться пени (1/300 ставки центрального банка).

- Налоговая инспекция имеет право наложить штраф в размере 20% от суммы. За умышленную задержку — 40% от суммы задолженности.

- Если все установленные законом сроки соблюдены, начинается судебное разбирательство, чтобы начать взыскание долга за счет активов (банковские счета, официальные доходы и т.д.).

Примечания! По истечении трех лет со дня направления первого уведомления об имеющейся задолженности, если сумма штрафа (включая пени) не превышает 3, 000 рублей, налоговый орган обращается в суд с заявлением о возврате средств в бюджет в течение шести месяцев со дня истечения этого трехлетнего срока.

Если сумма задолженности превышает 3, 000 рублей более чем за 3 года, заявление о возврате задолженности подается в суд в течение 6 месяцев со дня, когда просроченная сумма и штраф достигли 3, 000 рублей.

О принятом в отношении вас решении вы можете узнать на сайте судебного пристава-исполнителя РФ или в нашей службе. Необходимо указать дату вашего рождения и ваше имя.

Что делать, если сейчас вы не можете погасить задолженность по объективным причинам

Существует несколько способов изменить срок выплаты задолженности

- Отсрочка (при этом вы обязуетесь единовременно выплатить всю сумму задолженности).

- Отсрочка (уплата налога по графику платежей).

Оба варианта могут быть предоставлены налоговыми органами в течение одного года.

Важно: Отсрочка или рассрочка платежа может быть предоставлена только при наличии причины и обеспечения (залог, поручительство, банковская гарантия).

В каких случаях возможно изменение сроков уплаты долгов по налогам

Отсрочка или рассрочка платежа может быть запрошена в следующих случаях

- Вы получили травму после стихийного бедствия, технологического сбоя или другой серьезной форс-мажорной ситуации (статья 64, раздел 1, пункт 2 CBC).

- Ваше финансовое положение (отсутствие имущества, на которое не может быть наложен арест в соответствии с российским законодательством) не позволяет вам немедленно выплатить всю сумму задолженности (статья 64, страница 4 ППС).

Внимание! Если у вас уже есть предыдущая налоговая задолженность или в отношении вас имеется не погашенная налоговая задолженность, решение о рассрочке или отсрочке уплаты налога является отрицательным.

Для получения рассрочки или отсрочки платежа налогоплательщик должен обратиться в региональную Федеральную налоговую службу по месту жительства.

Необходимая документация (только в печатном формате):

- Письменное заявление с указанием изменения срока уплаты, наименования налога или сбора, времени и продолжительности отсрочки/переноса/отсрочки.

- Справки из кассы банка за последние шесть месяцев по всем банковским счетам и наличие отсутствующих платежных документов из соответствующей базы данных или своей базы неисполненных платежных документов.

- Справки банка об остатке денежных средств по всем расчетным счетам.

- Обязательства с учетом условий, при которых допускается рассрочка или отсрочка, и соблюдение установленных графиков платежей.

Примечания! Если отсрочка или рассрочка платежа запрашивается в связи с материальным положением физического лица, не позволяющим погасить задолженность единовременно, на непогашенную сумму начисляются проценты в размере половины ставки рефинансирования Центрального банка РФ. ФЕДЕРАЦИЯ. Подача заявления завершается принятием соответствующего обязательства.

- При заявлении об ущербе после стихийного бедствия необходимо представить заявление, подтверждающее наступление форс-мажорных обстоятельств, и оценку понесенного ущерба. Документация должна быть выдана государственным органом или организацией, ответственной за гражданскую оборону, защиту населения и территорий в чрезвычайных ситуациях.

- Если в качестве основания указан режим имущества, исключающий единовременные выплаты, к документации следует приложить сведения о движимом и недвижимом имуществе (исключение: имущество, не подлежащее взысканию по российскому законодательству).

- Дополнительная документация: договор поручительства, ковенант или банковская гарантия.

Отчетность! Список банков, соответствующих требованиям к банковским гарантиям в сфере налогообложения, можно найти на официальном сайте Министерства финансов Российской Федерации.

Заявления о разграничении или приостановлении налоговой ответственности рассматриваются налоговыми органами в течение 30 рабочих дней. По результатам рассмотрения вам будет направлен письменный ответ.

Что грозит налогоплательщику за неуплату налогов

Помимо накопленных пеней и штрафов, налоговые органы несут уголовную ответственность за постоянную неуплату.

Согласно статье 148 Уголовного кодекса РФ за уклонение от уплаты налогов в крупном и особо крупном размере штраф может достигать 500 000 рублей или лишение свободы на срок до трех лет. Под крупным размером в Налоговом кодексе РФ понимается сумма налогов, сборов и страховых взносов, превышающая 900 000 рублей за три финансовых года, а под особо крупным — превышающая 4 500 000 рублей за тот же период.

Когда нужно оплачивать налог физическим лицам?

Чтобы избежать штрафа, налог на имущество физических лиц должен быть уплачен до 1 декабря этого года. После этого начнут накапливаться штрафы. Сумма несущественна, но не затягивайте с уплатой налога.

Какие активы облагаются налогом: что относится к налогу на имущество физических лиц?

- Налог на недвижимость.

- Земельный налог.

- Земельный налог, транспортный налог.

Дома, квартиры, комнаты, коттеджи, гаражи, парковочные места и другие постоянные постройки (т.е. те, которые прочно прикреплены к земле и не являются стационарными) облагаются налогом на недвижимость.

Транспортный налог относится к автомобилям, мотоциклам, яхтам, катерам и самолетам.

От чего зависит размер налога, кто может его оплатить?

Для недвижимости сумма налога зависит от кадастровой стоимости на начало финансового года (т.е. года, предшествующего году, в котором производится оплата). Если стоимость подвального помещения изменяется в течение года, это должно быть отражено в окончательной сумме платежа.

Однако к разным объектам недвижимости применяются разные правила (более подробно они рассматриваются в разделе 403 Налогового кодекса). Например, налоговая база квартиры или жилого помещения определяется, если общая площадь квартиры или жилого помещения уменьшается на кадастровую стоимость 20 квадратных метров. В случае комнаты уменьшение составляет 10 кв.

м, в случае дома (всего дома) — 50 кв. м.

Для транспортных средств размер налога зависит от их кубатуры.

Если имеется более одного объекта недвижимости, транспортного средства или участка, налог рассчитывается для каждого и высылается отдельная квитанция. Оплатить налог может только собственник.

Способы уплаты налога

Существует несколько способов уплаты налога. Во-первых, стоит отметить, что квитанции можно распечатать по почте на сайте ФНС и ввести их в электронном виде. Чтобы получить бумажную квитанцию, необходимо обратиться в налоговые органы за бумажным документом; если вы являетесь пользователем сайта ФНС, то все квитанции определяются только в электронном виде.

Кроме того, бумажные квитанции не высылаются, если сумма налога меньше 100 рублей или если физическое лицо полностью освобождено от уплаты налога на льготы.

Доказательства должны поступить до 1 ноября! Если вы не получили документы, обратитесь в налоговую инспекцию и запросите информацию о сумме, которую вам необходимо заплатить.

- Вы можете оплатить налоги в магазине, оснащенном бумажными доказательствами. Вам понадобится только доказательство.

- Имея электронную копию, вы можете оплатить налоги из личного кабинета на портале Gosuslugi или на сайте Федеральной налоговой службы.

- Вы можете оплатить налоги по телефону, используя портал «Госуслуги» и сайт ФНС.

Как проверить задолженность по налогам?

Вы можете получить эту информацию из своего личного кабинета на Портале Gosuslugi или Портале ФНС. Также вы можете обратиться в Центр Федеральной налоговой службы по телефону 8-800-222-22-22. Что делать, если я не получил свои налоги? Обратитесь в Федеральную налоговую службу и попросите выслать платежку.