- Бухгалтерские проводки после ваучеров

- Приобретение и ввод в эксплуатацию ОС

- Начисление амортизации

- Бухгалтерский учет за июнь (первый месяц)

- Признание расходов на приобретение ОС для УСН

- Книга доходов и расходов.

- См. также:

- Основные средства при УСН: приобретение и постановка на учет

- Если ОС приобретено до перехода на УСН

Решение о применении ФСБУ 6/2020 до 2021 года.

Установочная форма по налогам и отчетности (рис. 1). Модуль: основной — учетная политика.

Позиция переключателя, применяемого к НДС 6 «Основные средства», определяется в соответствии с законодательством с учетом НПА в учетном файле на 2021 год — по НДС 6/2020 или ЭКБ 6/01.

Авансы поставщикам основных средств

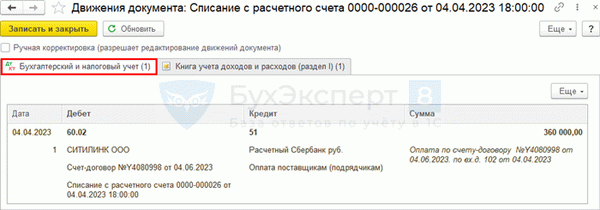

Документ «Защита от текущих счетов» (Рисунок 2). Отдел: банки и касса — Банки.

1. Нажмите кнопку Удалить, чтобы создать документ, или откройте уже созданный/загруженный из системы «Клиент-банк» документ. В поле Тип операции выберите Платежи поставщикам. Заполните документ.

2. нажмите на кнопку Выполнить. Просмотрите результаты в документации. Подготовка передана поставщику для регистрации в регистре ‘Книга учета доходов-расходов (раздел I)’.

Учетная ведомость приобретения ППА и дополнительных расходов

Отражены авансы поставщикам на приобретение основных средств.

Учтены элементы нециклических активов.

Документ «Поставка (действие, отпуск отгрузки)» (Рисунок 4). Модуль: закупки — закупки (действие, карточка поставки, карточка покупки).

1. кнопка приема, документ Тип операции Оборудование.

Документ. Если поставщик обязан платить НДС и выставил счета-фактуры, введите ставку НДС в соответствующей колонке документа, а дату и номер счета-фактуры поставщика — в поле. Счета-фактуры в разделе Панель инструментов в документе.

3. нажмите кнопку Провести. Проверьте результаты проведения документа. Создано место для подготовки и приемки подготовленных и необоротных активов; в реестре ГЧП нет регистра, так как ГЧП еще не введено в эксплуатацию.

Регистр учета дополнительных затрат, связанных с ГЧП.

Документация — «полученные дополнительные затраты». Модуль: основные средства и ПДР — Получение дополнительных затрат.

1. новая кнопка.

2. заполните документацию. В поле «Расчеты» просмотрите расчетный счет, условия расчетов с контрагентами и порядок зачета авансового платежа.

[На вкладке Главная укажите в соответствующем поле дополнительные расходы на приобретение и сумму коэффициента НДС. В поле Метод распределения выберите метод пропорционально сумме или количеству, в соответствии с которым распределяется сумма дополнительных расходов. Части таблицы автоматически заполняются документом поступления.

Или же, выбрав документ, отпечатанный на оборудовании, вы можете нажать кнопку ‘Готово’, чтобы заполнить раздел таблицы. Не заполняйте колонку Дополнительные расходы и НДС — она предназначена для указания суммы дополнительных расходов, которые необходимо распределить вручную по видам.

Если поставщик облагается НДС и выставил счета-фактуры, зарегистрируйте ставку НДС в соответствующей графе документа в документе, а дату и номер счета-фактуры поставщика в поле NO. Счета-фактуры под черточкой документа. По умолчанию входной НДС включается в стоимость приобретенных товаров.

3. нажмите кнопки Выполнить и Закрыть. Проверьте результаты работы документа.

Создана позиция, которая компенсирует подготовительные и дополнительные рыночные затраты за счет стоимости нециклических активов. В Регистре также указано, что «Несмотря на то, что данные суммы отражены в Регистре при упрощенном режиме налогообложения, они не включаются в стоимость УСН, так как ИЧП еще не введено в эксплуатацию.

Основные средства введены в эксплуатацию.

Документ ‘Принятие основных средств к бухгалтерскому учету’. Модуль: основные средства и ПДР — Принятие основных средств к бухгалтерскому использованию.

1. кнопку Создать. В поле Тип операции убедитесь, что галочкой отмечено выбранное устройство.

2. заполните документ. Введите ответственное оборудование и местоположение оборудования в соответствующие поля. В поле Поле Полиция выберите Местонахождение режима.

[На вкладке Материалы выберите Приобретение с оплатой. В поле «Оборудование» выберите из номенклатурного списка приобретенный объект для эксплуатации. В поле ‘Счет’ выберите счет 08.04.1 ‘Приобретение материальных ценностей’.

4. нажмите кнопку [Записать] (Запись).

5. на вкладке «Основные средства» нажмите кнопку [Добавить] для регистрации информации об основном средстве. В колонке «Основные средства» нажмите кнопку [Показать все], чтобы открыть справочник «Все», нажмите кнопку «Новый», чтобы добавить новый элемент, и введите информацию об основных средствах.

Выберите тип актива для учетной группы «Основные средства». Заполните поля Название и Полное название.

6. откройте окно сортировки и введите код ОКОФ. Амортизационная группа будет автоматически дополнена; список ОКОФ должен быть сначала загружен в базу данных. Заполните данные переписной карты в поле Hoponim.

7. закройте, нажав кнопку Write (Записать). Кнопка Запись (Регистрация).

8. на вкладке «Бухгалтерия» в поле «Бухгалтерия» выберите «Амортизация». Выберите метод в поле Метод амортизации.

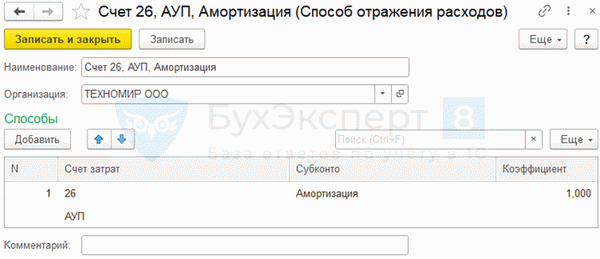

В поле Счет амортизации (Depreciation) выберите счет амортизации. Установите флажок Активированная амортизация. В поле Метод идентификации выберите один из методов идентификации затрат на разложение или создайте новый, указав счет затрат и анализ для распределения затрат на разложение.

В поле Срок полезного использования укажите срок полезного использования для целей бухгалтерского учета.

9. если применяется FAS 6/2020, введите остаточную стоимость объекта PPA в поле Расчетная стоимость для последующего расчета амортизации в соответствии с FAS 6/2020.

10. нажмите кнопку Записать.

11. на вкладке Налоговый учет введите удаляемое значение для ЕСН в поле Стоимость. Убедитесь, что местоположение операции установлено на дату покупки.

В поле Срок годности определите период в месяцах. В поле Меры расходов выберите «Включено в амортизируемые активы». Заполните раздел таблицы с помощью кнопки Добавить.

Введите основное средство, дату платежа и сумму платежа.

12. Нажмите кнопку Выполнить, чтобы закрыть документ. Проверьте результаты работы документа.

Если документ формирует не только остановку, но и движение информации, то регистрация необходима для дальнейшего учета основных средств в бухгалтерском учете. Регистрация в регистре SDOE для учета затрат на приобретение основных средств осуществляется нормативным актом «Определение затрат на приобретение активов SDOE», который обрабатывает закрытие последнего месяца каждого квартала к концу налогового периода.

Амортизация, накопленная в ГЭ за один месяц

Нормативный акт ‘Амортизация стандартных активов’. Модуль: функция — закрытие месяца.

Амортизация основных средств в SP формируется в ходе нормативной операции «Амортизация основных средств». Она начинается с месяца, в котором основное средство находится в эксплуатации, со следующего месяца до конца ОЭУ. При расчете амортизации учитывается остаточная стоимость ООС.

Нажмите на ссылку по названию нормальной эксплуатации основного средства и выберите Просмотр, чтобы увидеть результаты. Вы можете проанализировать начисленную амортизацию в справке Амортизация.

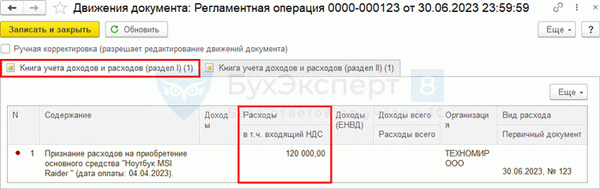

Идентификация стоимости приобретенных основных средств по себестоимости в контексте упрощенного налогового режима

Нормативный акт ‘Определение стоимости основных средств по себестоимости в контексте упрощенного налогового режима’.

Акт регулирующий ‘Выявление стоимости приобретенных основных средств по себестоимости в контексте упрощенного налогового режима’. Раздел: акт — Закрытие месяца.

Во время обработки последнего месяца каждого квартала перед окончанием налогового периода вводится в действие Нормативный акт ‘Определение стоимости приобретенных основных средств упрощенного налогового режима’.

Нажмите на ссылку в заголовке ACT «Признание наблюдаемых расходов на приобретение основных средств» в IACS и выберите отображаемую запись для просмотра результатов. Расходы на приобретение основного средства делятся поровну на расходы КИС с квартала, в котором оно используется, до конца налогового периода.

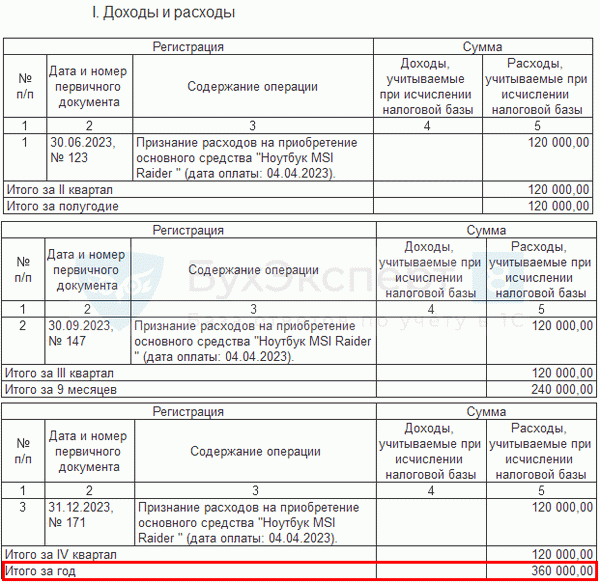

Расходы по ЕСН отражаются в кудире

Отчет ‘Книга учета доходов и расходов по упрощенной системе налогообложения’. Модуль: отчет — УСН Книга доходов и расходов.

Бухгалтерские проводки после ваучеров

Документ формирует бухгалтерскую журнальную проводку.

- Дт 60. 02 Кт 51 — Авансовые платежи поставщикам.

Приобретение и ввод в эксплуатацию ОС

- Добавление основных средств — добавление документов (ACT, LADING) тип оборудования? ,,

- Место эксплуатации основного средства — документ Поступление основного средства,

- ПП С-документ Добавление (СЕРТИФИКАТ, СЧЕТ-фактура, ОТПРАВКА) в эксплуатацию функционального актива добавляется и помещается в

- Оперативное местоположение и одновременно местоположение в режиме MPP,

- без дополнительных затрат.

Поступления основных средств в упрощенном виде отражают использование приходных документов (способ приемки, счет-фактура, операция). Вид операции модульного объекта основных средств — Поступление основных средств — Поступление основных средств.

В заголовке документа укажите.

- Способ отражения амортизации — Способ учета амортизации основных средств выбирается по списку способов отражения расходов.

В данном примере операционная система используется в офисе, поэтому расходы на амортизацию включаются в общие расходы.

- Местонахождение операционной системы — операционная система выбирается из списка подразделений.

Если активирован режим лизинга («Функция — Актив»), то можно выбрать активный блок управления для лизинга. Если приобретенный объект будет использоваться для собственных нужд, флажок деактивируется.

Разделы таблицы:

- Соответствующие активы — объекты приобретаемых основных средств, созданные в списке основных средств.

- Срок полезного использования — срок полезного использования (LBO) объекта (в нашем примере 60 месяцев),

- Автоматический обмен счетами в колонном счете и счете распада зависит от установленной галочки «Активы, предназначенные для сдачи в аренду». В данном примере эта функция не включена, так как галочка не установлена:

- Счет учета установлен на Агентство Материальные активы 01. 01.

- Счет амортизации установлен на 02. 01 «Амортизация основных средств, за которые отвечает 01».

Начисление амортизации

Замена линейным способом БУ рассчитывается по типу (п. 35 ФСБ 6/2020).

Где:

Амортизация начисляется автоматически в процессе закрытия месяца (акт — закрытие месяца), а метод начисления и акт амортизации основных средств начисляется в процессе закрытия текущего месяца (акт — закрытие месяца).

Бухгалтерский учет за июнь (первый месяц)

Состояние, созданное по акту:

- ДТ 26 КТ 02. 01 — Амортизация.

Амортизация май = (360, 000 (первоначальная стоимость) — 0 (накопленная амортизация) — 0 (остаточная стоимость)) / 60 месяцев (остаточная СПИ) = 360 000 /60 = 6 000 руб.

Признание расходов на приобретение ОС для УСН

- Платежи осуществлялись в счет основных средств (пункт 2 статьи 346.17 Налогового кодекса РФ),

- основные средства эксплуатировались (пункт 1 статьи 346.16 Налогового кодекса РФ, пункт 1).

Расходы на приобретение основных средств в рамках упрощенного режима налогообложения автоматически признаются расходами в течение завершающего месяца квартала (событие — завершающий месяц). Упрощенный налоговый режим.

Закон создает движения, регистрируемые в книге учета доходов и расходов (раздел I):

- Регистрация в журнале учета расходов по УСН всех расходов по УСН за квартал.

Акт создает и выражает движения, регистрируемые в книге учета доходов и расходов Реестра (Раздел II):

- Регистрация в Реестре Реестра на сумму, потраченную на ППС во втором квартале в рамках упрощенной системы налогообложения.

- 30 июня — 120000 рублей (360 00 рублей / 3 квартала),

- 30 сентября — 120000 рублей (360 000 рублей / 3 квартала),

- 31 декабря — 120000 рублей (360 000 рублей / 3 квартала).

Книга доходов и расходов.

К концу года стоимость всех оплаченных активов проставляется в отделе.

- ‘Доходы и расходы,

- ‘Расчет расходов на приобретение основных средств (строительство, производство)…’ PDF.

См. также:

Подпишитесь на YouTube и Telegram, чтобы быть в курсе значительных изменений в «1С» и законодательстве

Помогла ли вам статья?

Получите еще один секретный бонус и полный доступ к системе помощи Бухэксперт8 бесплатно на 14 дней!

Основные средства при УСН: приобретение и постановка на учет

Основные средства в упрощенной системе налогообложения имеют то же определение, что и в общей системе. Это имущество, приобретенное для использования в предпринимательской деятельности (не для перепродажи), со сроком полезного использования более одного года и стоимостью свыше 40000. Основное назначение основных средств в контексте упрощенного налогового режима — получение финансовой прибыли.

Основные средства в рамках упрощенного налогового режима уменьшают налоговую базу по УСН при приобретении признаваемых расходов. Их перечисление строго регламентировано статьей 346.16 Налогового кодекса РФ. Кроме того, основными средствами в рамках упрощенного налогового режима являются

- Безусловно, оплачены,

- Сопровождаются надлежащим образом оформленным документом,

- Предназначены для немедленного использования в хозяйственной деятельности организации или индивидуального предпринимателя

- В случае с основными средствами или транспортными средствами право собственности должно быть зарегистрировано.

Амортизация расходов при упрощенной системе связана с использованием налога «доходы минус расходы». В этом случае уплачиваемый налог уменьшается на стоимость приобретенного имущества. Расходы, осуществляемые компанией в связи с налогообложением «доходы», не влияют на уменьшение налога.

Таким образом, основные средства в контексте упрощенной системы налогообложения с «доходами» не регистрируются в кудире, хотя они несут ответственность в бухгалтерских книгах в обычном порядке.

Основные средства в контексте упрощенной системы налогообложения учитываются по первоначальной стоимости. Что включает в себя это понятие?

- Цена, по которой было приобретено основное средство: сумма задолженности по договору, включая НДС (налог включается в первоначальную стоимость, так как упрощенцы не признаются должниками по НДС); расходы на доставку и установку, где это необходимо.

- Сборы за таможенное оформление.

- Государственные пошлины.

- Гонорары посредников, юристов или консультантов, необходимых для приобретения активов.

Расходы на основные средства в контексте упрощенной системы налогообложения начинают амортизироваться с того налогового периода, в котором они были полностью оплачены, использованы и начали применяться в бизнесе.

Расходы признаются равными долями в течение налогового периода и разрешены до последнего дня налогового периода. Другими словами, они снимаются в последний день квартала. В то же время, они должны быть сняты в конце года, сразу после оплаты и положения в использовании.

Другими словами, если основное средство приобретено в октябре, то вся его стоимость снимается как выход 31 декабря. Объем рынка и срок полезного использования имущества не играют никакой роли.

Если основные средства по упрощенной системе налогообложения приобретаются в рассрочку, то их стоимость также снимается, но в суммах, выплаченных после фактического использования позиции. Однако можно дождаться полной оплаты актива, прежде чем утверждать расходы. Такой подход упрощает учет, но не приносит пользы бизнесу.

При приобретении бывших в употреблении основных средств используется тот же порядок контроля учета и снятия расходов на приобретение.

Основные средства на упрощенной системе налогообложения не могут быть признаны в качестве расходов на приобретение как приобретенные безвозмездно или в качестве взноса в уставный капитал.

Проще понять момент признания затрат на конкретном примере. Рассмотрим рынок торгового оборудования. Его стоимость составляет 150 000 рублей.

По условиям договора долг должен быть выплачен тремя частями по 50, 000 до 30 апреля, 40, 000 до 30 июня и 30, 000 до 31 июля. Бизнес приобрел в марте 2013 года и сразу заплатил 30, 000 рублей. Он ввел его в эксплуатацию 1 апреля 2013 года.

Поскольку оборудование не работает, затраты не могут быть определены 31 марта.

30 июня 40, 000 ((50000+40000+30000)/3Q) могут быть идентифицированы в конце второго квартала.

30 сентября, 55, 000 ((30, 000/2 беременности + 40, 000) в конце 3 квартала

31 декабря, конец 4 квартала, 55 000.

Альтернативные варианты. Основные средства в рамках упрощенного режима налогообложения снимаются в пределах лимита. В данном случае 50, 000. (150 000/3 квартала = 50000).

В конце второго квартала 30 июня 50000 снимается как выход. Оставшиеся 70 000 переносятся на третий и четвертый кварталы; 30 сентября в книгах доходов и счетов будет числиться также 500 000. Это происходит потому, что лимит не может быть превышен. Затем, 31 декабря, оставшиеся 50 000 признаются в качестве расхода.

Какие подтверждающие документы необходимо подготовить для импорта активов в бухгалтерию?

При принятии к учету элементов материальных основных средств их необходимо надлежащим образом продемонстрировать. Для этого существует стандартный формат движения основных элементов.

- ФОРМОС-1 — Акт приема/передачи фиксированного элемента. Он помогает в позиции операции, перемещения и удаления.

- Форма № О С-3- Акт приема/передачи основных средств на ремонт, реконструкцию, модернизацию.

- Форма № О С-4 — акт списания основных средств, кроме транспортных средств. К ним относится форма № О С-4а.

- Форма № ОС-6 — инвентаризационная ведомость. Она должна быть составлена по каждому объекту основных средств.

Если ОС приобретено до перехода на УСН

Первоначально необходимо восстановить и уплатить НДС, ранее удержанный при приобретении основных средств. Это рассчитывается пропорционально остаточной стоимости имущества. Для этого можно использовать вид.

НДС для восстановления = НДС, ранее удержанный x остаточная стоимость ОС / первоначальная стоимость ОС.

Эта сумма не включается в первоначальную стоимость основного средства в контексте упрощенного налогового режима.

Кроме того, в зависимости от срока полезного использования основного средства (общий срок, а не остаточный), снимается стоимость его приобретения.

— До 3 лет: расходы амортизируются в первый год применения упрощенной системы,

— От 3 до 15 лет: 50% расходов — 1-й год; 30% расходов — 2-й год; 20% расходов — 3-й год.

— Свыше 15 лет — равными дозами в течение 10 лет.