- В чем различие простых и переводных векселей

- Характеристика передаточной надписи на векселе

- Особенности содержания индоссамента

- Ответственность каждой стороны при индоссаменте

- Именной

- Бланковый

- Залоговый

- Препоручительный

- Принцип оформления

- Как заполнить

- Сроки совершения индоссамента

- Индоссамент и цессия: разница и сходства

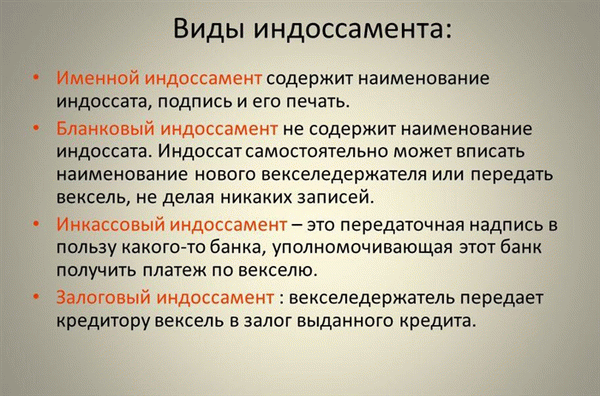

- Какие различают виды индоссамента

- Как индоссамент используется в международной торговле

- Оформление индоссамента: 3 важных условия

- Заполнение индоссамента. Какие оговорки можно использовать

- Рассмотрим отдельные виды индоссаментов

- В зависимости от объема этих прав различают индоссаменты

- Условия для обратного поручительства.

- Подробное описание обязанностей сторон при индоссаменте.

- Понятие векселя простыми словами

- Обязательные реквизиты

- Варианты оформления индоссамента

- Проведение платежей

- Сроки действия

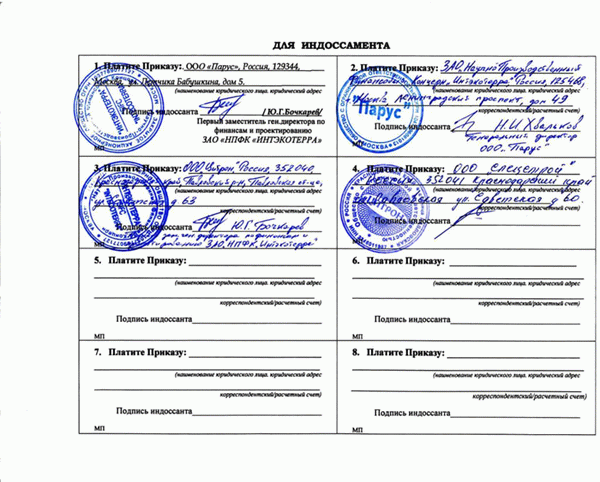

Бэкграунд — это формальный откат, подтверждающий переход всех прав от одного лица к другому форекс. Задняя часть титула или, если не хватает места, запечатывается на специальном дополнительном листе бумаги, называемом «аллонж».

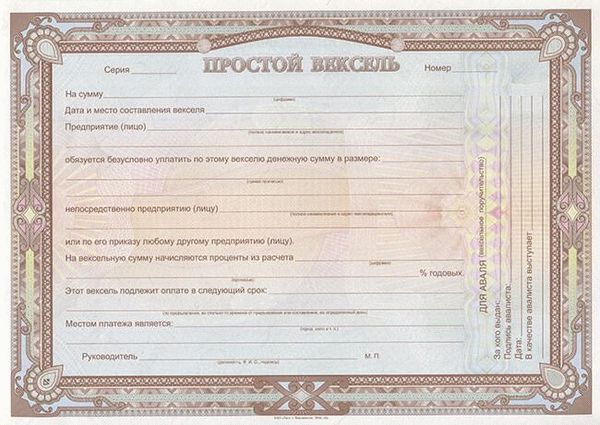

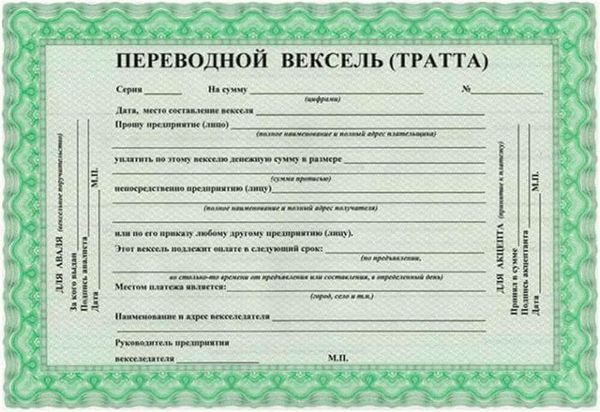

В чем различие простых и переводных векселей

Рекомендуется запомнить, чем простой форекс отличается от форекса. Многие ошибочно полагают, что основное отличие заключается в возможности передачи передаваемых бумаг третьим лицам, а у простого такой возможности нет.

На самом деле, возможность перевода предусмотрена как для простой, так и для переводной валютной пары. Основное отличие заключается в том, что при выдаче двух сторон в сделке участвуют две части, а в случае с переводным векселем добавляется новая часть. Тратта (второе название переводного документа) предполагает приказ кредитора об оплате третьему лицу должнику.

Должник должен гарантировать оплату этой бумаги, то есть долга.

Характеристика передаточной надписи на векселе

С юридической точки зрения, бэклог как регистрация передачи имеет следующие последствия

- Задолжник (лицо, передавшее валюту) не имеет права требовать оплаты документа.

- Когда валюта передается новому владельцу, предыдущий владелец становится фирмой и несет полную ответственность за оплату.

Особенности содержания индоссамента

После того как перевод был переписан, на обороте могут содержаться особые оговорки, влияющие на степень ответственности в дальнейшей цепочке отношений.

Например, фраза «платите ему, но не приказывайте» освобождает вас от ответственности по оплате всем держателям иностранной валюты, которые могут появиться в цепочке, кроме тех, кому вы передаете вексель напрямую.

Если вы хотите снять с себя ответственность, включите в документ о передаче векселя оговорку «не уменьшать до меня». Это освобождает вас от обязанности платить своим кредиторам.

При приобретении векселя с индоссаментом рекомендуется тщательно изучить условия, заключенные предыдущим владельцем, чтобы убедиться, что вы не станете единственным ответственным получателем платежа по векселю в случае последующего судебного разбирательства.

Ответственность каждой стороны при индоссаменте

Все лица, передавшие вексель в непрерывной цепочке ценных бумаг, несут солидарную ответственность. Это означает, что если основной получатель платежа отказывается или не может выплатить долг, он имеет полное право предъявить требование к одному, нескольким или всем индоссантам, указанным в векселе, сразу.

Именной

Классическим видом передаточного индоссамента является именной, поскольку в этом виде указываются полные данные нового владельца требования. Текст надписи позволяет сформулировать оговорки, разрешенные законом.

Бланковый

Такая передаточная надпись подразумевает только подпись (и, при необходимости, печать) лица, передающего ценные бумаги, и не дает сведений о новом владельце. Такие надписи включают фразу «к оплате по приказу предъявителя векселя». Новый предъявитель может либо написать свои данные на векселе, либо передать его третьему лицу.

Таким образом, бланковая форма надписи позволяет передавать бумагу несколько раз без вступления владельца в цепь передачи. Достаточно составить акт приема-передачи от одного владельца другому. Это подтверждает его законное приобретение.

Залоговый

Вексель может быть передан в залог в качестве ценной бумаги. В этом случае обе стороны оговаривают в своих договорах, что залогодержатель закладывает ценную бумагу.

Если обязательство, в обеспечение которого был заложен вексель, выполнено, оговорка о залоге отменяется, и прежний владелец векселя восстанавливает свои права в полном объеме.

Однако если обязательство, обеспеченное залогом, не исполнено, залогодержатель имеет право потребовать исполнения от должника.

Препоручительный

Данный вид индоссамента не предполагает передачи права собственности на вексель новому владельцу. Фактически это доверенность на выполнение определенных действий, таких как «получение платежа» или «в качестве администратора».

Держатели биржевого регулирования с обратной реакцией могут требовать, получать и оспаривать выплаты. Однако для этого нужны специальные юристы.

Принцип оформления

Основной принцип люфта заключается в том, что он должен быть осуществлен надлежащим образом, а цепочка переуступки не должна быть нарушена, в противном случае он может быть не признан, что влечет за собой судебный процесс, ускоряющий время.

Как заполнить

Реверс должен быть оформлен в письменном виде на оборотной стороне. Если обратных сторон слишком много, а места недостаточно, часть записи переносится на дополнительный лист. Все остальные обороты пишутся.

Обратную запись могут делать только уполномоченные лица, если иностранная валюта отправляется от имени агентства. Поэтому, принимая иностранную валюту, желательно убедиться в наличии доверенности или другой документации, дающей этому лицу право на это.

В противном случае в будущем вам придется доказывать, что вы являетесь настоящим владельцем фона и что вы приобрели его законным путем. А если вам не удастся доказать это, вы можете обнаружить, что у вас ничего нет, т.е. нет денег.

Передача фиксируется в разборчивой графической форме — печать на корпусе должна соответствовать его марке и быть четкой.

Сроки совершения индоссамента

Следует обратить внимание на два момента:

- Если отворот сделан без даты, то автоматически считается, что он был сделан до истечения срока обжалования (если не доказано обратное).

- Если отступное совершено после того, как нотариус опротестовал вексель в связи с неоплатой или истечением срока для протеста, оно считается обычной переуступкой (договор переуступки).

Надеемся, что теперь вы правильно информированы о правилах обмена иностранной валюты и застрахованы от подобного рода стандартных ошибок.

Следите за моими обновлениями и делитесь ссылками на последние посты со своими друзьями в социальных сетях!

Индоссамент и цессия: разница и сходства

Держатель векселя, полученного в связи с залогом выданного кредита, имеет право использовать вексель для закрытия кредитного обязательства, без необходимости последующих судебных постановлений, в случае неисполнения заемщиком своих обязательств.

Полная авторизация имеет следующие особенности

— Передает все права по векселю новому держателю, создавая нового кредитора.

— Дает новую гарантию кредитору, так как сам кредитор становится ответственным за вексель и отвечает перед следующим держателем векселя.

— Устанавливает желаемого векселедержателя на основании конкретного индоссамента. Другими словами, он выполняет функцию установления таких прав.

При наступлении срока платежа вексель передается по полному индоссаменту, и все права, обеспеченные векселем, сохраняются за новым владельцем.

Термин «переуступка» относится к передаче прав в соответствии с Гражданским кодексом. Уступка происходит путем передачи векселя в следующих случаях

— Если вексель является непередаваемым, т.е. последующая уступка запрещена, если он выдан либо лицом, выдавшим вексель, либо индоссантом. Форма «не приказано» на любой стороне такого векселя подтверждает, что это непередаваемый вексель, и осуществление любой уступки по векселю происходит в форме «все права по этому векселю уступаются».

— Индоссамент векселей после совершения или истечения срока протеста.

Держатель векселя, переданного с этими обычными индоссаментами, не может наложить на вексель какое-либо обязательство. Он может только взыскать сумму векселя, если таковая имеется у векселепростака (получателя векселя), через арбитраж.

Какие различают виды индоссамента

Индоссаменты делятся на виды. Это зависит от ценной бумаги, на которую выставляется индоссамент.

1) Именной индоссамент.

Это обычный индоссамент (также известный как «полный индоссамент»), т.е. текст с именем нового владельца векселя, который обрабатывает платеж.

Примером обычного индоссамента является следующая банкнота.

1. владелец векселя — Анапурна А. А. Оплатить приказу Бабкина Б. Б.

3 июля 2015 года Подписано А. А. Анапурна.

2. платеж приказу ЧУП «Аннапурна

03. 07. 2015 Подпись И. И. Иванов.

(2) Бланковый индоссамент (ордерный индоссамент)

Записи делаются без указания имени титульного владельца. Рукописные или внесенные от руки записи о передаче указываются на обороте листа дополнения или векселя. Этот способ не предусмотрен законом, но используется на практике.

Подпись владельца должна быть написана от руки. Вексель может иметь на обороте только подпись (а если это юридическое лицо, то и печать) или надпись типа «________ или платеж по его приказу» или «платеж на предъявителя». Такие фразы не обязательно должны присутствовать в документе, как в приведенном выше примере, но они используются уже много лет.

_______________________

Пуэ «Анапурна» Подпись Б. Директор Бабкин Б. Б.

03. 07. 2015 Печать.

3) Резервный поручитель.

Подкрепление, а также доверенность: «Иностранная валюта может быть получена только самим держателем иностранной валюты, с доверенностью или без нее.

Иностранная валютная форма сама должна определять все свои права. В таких случаях создаются указания на предварительные условия: «по резервному поручению», «опустить», «по доверенности».

Например, Анапурна А. А. в качестве платежного доверенного лица по поручению А.

Пуэ «Анапурна» Подпись Б. Директор Бабкин Б. Б.

03. 07. 2015 Печать.

4) Переоформление.

Фоны (защитные бэкграунды) являются широко распространенным видом бэкграундов. В таких случаях новый владелец ценной бумаги получает вексель, гарантирующий выполнение всех обязательств, взятых на себя бэкграундом, но право пользования титулом не распространяется на бэкграунд.

Пример: денежные средства в обеспечение обязательств, вытекающих из договора от 1 января 2014 года.1 По распоряжению Пуэ Анапурна

ООО «Один» Подпись О. О. Директор Олегов.

03. 07. 2015 Печать.

Как индоссамент используется в международной торговле

В глобальных соглашениях существует способ использования ценных бумаг путем передачи права требования на капитал из другого места, который широко используется на практике.

При экспорте товаров отправитель берет таким образом деньги, чтобы обратиться в банк, где ему их предлагают, и распределяет их для какой-то дополнительной операции. Он дает свой залог, чтобы гарантировать, что кредитор получит переданные ему деньги. Это часто бывает при расчетах и в настоящее время является обычной практикой.

Помимо всего прочего, залог распространяется и на расчеты с различными контрагентами за поставку товаров и материалов, а также за различные ранее оказанные услуги. В таких случаях новый владелец может продать или отдать долг банка, получив наличные деньги, обеспечив получение правомочных денежных средств от третьего лица (должника).

Оформление индоссамента: 3 важных условия

Такая регистрация является юридически признанной при соблюдении следующих условий

1. регистрация должна быть свободна от обязательств и условий старого и нового владельцев или третьих лиц. Все должно быть прозрачно и просто.

2. резервирование должно быть безусловным. То есть, не может быть никакого события или явления, которое может каким-либо образом изменить юридическую силу регистрации.

(3. бэкап считается завершенным, если при реверсе передаются все права на мобильную ценность в бэке. В противном случае, при неполном соблюдении данного пункта, обратный ход считается частичным и не имеет полной юридической силы.

При соблюдении этих пунктов передача документа на обороте является законной.

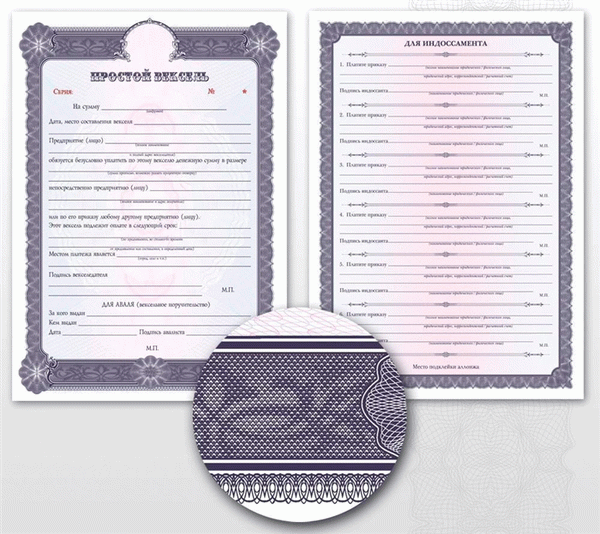

Инверсии пишутся, и, как уже было сказано выше, задним числом могут располагаться либо на обороте письма, либо на дополнительном листе, прикрепленном к самому документу. Такой лист также известен как «аллонж».

Только реверс имеет юридическую силу и свидетельствует о передаче торгового векселя. Все остальные документы не имеют юридической силы. Кроме того, требуется указание титульного владельца, а также название реверса (последнее требуется только в некоторых случаях).

Заполнение индоссамента. Какие оговорки можно использовать

Только предыдущий титулодержатель может определить реквизиты оборота, что не зависит от типа фона, рассматриваемого в данном случае. Такая оговорка может повлиять на его положение в цепочке отношений. Некоторыми примерами записей являются.

1. прямые оговорки. ‘_____f. i. o. Платить только _____’, ‘_____f. i. o. Не имеет права утверждать _____’, ‘_____f. i. o. Платить _____, но не его заказ’ и т.д.

Такие заклинательные оговорки встречаются часто. С одной стороны, они помогают бэкграунду получить полную свободу от субъекта и благоприятствуют объекту возврата валюты; с другой стороны, они не освобождают бригаду от ответственности.

Пример такой оговорки: не имеет права на отступное, уплаченное на имя Ивановой И. И.

03. 07. 2015 Подпись И. И. Иванов.

2. Следующий вид оговорки — необоротная оговорка. Она препятствует будущим отношениям предыдущего владельца в контексте валютных прав.

Пример такой оговорки: ‘_____f. i. o.

без оплаты по поручению _____ и без продажи мне’. Таким образом, фон освобождается от ответственности по оплате и вознаграждению перед всеми лицами, в частности перед новым владельцем ценных бумаг.

Пример: Иванова И. И. Без продажи мне

03. 07. 2015 Подпись И. И. Иванов.

Исполнение задним числом должно быть четким и разборчивым. Поэтому все проставленные штампы являются четкими и обозначаются именем юридического или физического лица, указанного в регистрации. Если разворот дополнен ошибками или пятнами, эти части текста должны быть удалены и переписаны заново прямыми линиями.

В противном случае разворот является недействительным и не имеет юридической силы.

Рассмотрим отдельные виды индоссаментов

1) Бланковый индоссамент — это запись на векселе, передаваемая «владельцу», на которого сделан индоссамент, без распоряжения конкретного лица.

Он заполняется одной подписью (и, если необходимо, печатью предыдущего владельца) на обратной стороне векселя, при этом другой владелец не указывается.

Новый владелец обязан внести личные данные о себе в результате получения векселя (на имя юридического лица) или в данном случае три имени.

Индоссамент содержит пометку «к оплате по приказу держателя данного векселя».

- Впишите свое имя или имя другого лица на бланке (для индоссирования ордера),

- Индоссируйте вексель новым бланковым индоссаментом или ордерным индоссаментом,

- передача векселя третьему лицу без заполнения и индоссирования документа.

2) Индоссамент по приказу лица, которое должно выполнить приказ.

В индоссамент вносится приказ лица, которому должно быть передано дело (нового получателя векселя).

К вышеуказанному индоссаменту может быть добавлен следующий комментарий.

- ‘Не в порядке’ (векселя могут быть предоставлены только в форме и в результате обычной уступки — разрешения еретических полномочий, поручитель не отвечает за исполнение векселя Должник и кредитор не могут предоставить должнику никаких правил относительно оплаты векселя).

- ‘Я заплачу (титул), но не буду подчиняться его приказам’.

- ‘Никаких продаж мне’ (торговец снимает с себя обязательство произвести платеж в соответствии с предъявленной формой).

3) Обратимый индоссамент — передаточная запись, содержащая комментарий ‘нет тратты мне’. Освобождает индоссанта от ответственности по векселю.

В зависимости от объема этих прав различают индоссаменты

(1) Передача векселей с глубоким тылом, при условии, что их владелец приобретает все полномочия и прямые обязательства, вытекающие из ценных бумаг, как это предусмотрено действующим законодательством.

Фоновая компетенция.

— Представлять ценные бумаги в платеже,

— Действовать в соответствии с валютными протестами,

— требовать исполнения иностранной валюты.

(2) Гарантийный протест означает, что он не является импортным правом собственности на иностранную валюту, только способность иметь силу по векселю определяется против владельца в качестве доверенного лица в пользу бэк, но должен доказать аналогичные права.

Характеристика гарантированных спинов:

— Владелец биржи оказывает доверие третьему лицу в том, как осуществляется сделка.

— Бэк не приобретает право собственности,

— Данный вид документа передается для изъятия суммы иностранной валюты в пользу бэквордации.

— Используются следующие формулировки. ‘состояние до передачи’, ‘монета для получения’, ‘монета под инкассо’, ‘для оплаты’, ‘по соглашению об уполномочивании’, ‘в качестве доверительного управляющего’, ‘доверительный управляющий’,

— Такая иностранная валюта может вернуться только к контракту до передачи.

Однако иностранная валюта, приобретенная по отступному, может быть передана третьему лицу, но только при условии выполнения аналогичной гарантии, причем объем прав, передаваемых третьему лицу, не должен превышать его прав. полученных лично от владельца.

(3) Отказ от залога подразумевает поставку иностранной валюты и передачу прав, полученных в пользу новой иностранной валюты, но возможность собственности на иностранную валюту не передается.

Приметы иностранной валюты:

— Знаки не переходят в собственность залогодателя — будучи заложенными,

— После выполнения обязательства, гарантированного присягой, иностранная валюта должна вернуться к законному владельцу (присяге).

— В этой иностранной валюте «валюта как залог», «валюта как гарантия»,

— Только держатель имеет все шансы отдать банкноты под залог.

Важно понимать: при использовании гарантии или залога в обратную сторону целесообразно составить трастовый или депозитный договор.

Условия для обратного поручительства.

- Будьте начальной школой и не ожидайте немедленного одобрения обязательств друг перед другом или перед третьими лицами.

- Должен быть абсолютным и никогда не должен зависеть от совершения действия, к которому относится полномочие на возникновение или утверждение события.

- Должен быть абсолютным (частичный индоссамент без всех полномочий, описанных в векселе, является недействительным).

Подробное описание обязанностей сторон при индоссаменте.

- Лицо, подписавшее вексель, становится содолжником по кредиту и имеет право регресса против всех остальных подписантов.

- Каждый подписант имеет возможность взять на себя ответственность за платеж.

- Каждый подписант имеет право требовать платежа, при этом указывается специальный индоссамент, чтобы у него/нее не было солидарных обязательств с должником по векселю (надпись «без оборота», «без оборота на меня»).

- Права по векселю не передаются по индоссаменту, как в случае с другими ценными бумагами. В данном случае они передаются посредством передаточного индоссамента.

Основное отличие индоссамента от переуступки: все лица, подписавшие вексель, являются соответчиками по своим обязательствам, с юридической обратной силой для всех остальных, и могут быть привлечены к ответственности.

Понятие векселя простыми словами

Появление этого вида титула связывают с веками XIII-XIV, когда этот способ оплаты стал правилом. Впервые он был использован в Италии — мировом центре торговли. Когда денег стало не хватать, они стали выписывать поставщикам валютные эквиваленты. В документе фиксировалась сумма и дата погашения.

Векселя появились на заре товарного рынка как средство получения материальной стоимости «продажи».

В России понятие валютного векселя появилось в XVIII веке. Они использовались при коммерческих расчетах с Германией. В переводе с немецкого этот термин означает «обмен», что точно отражает природу актива.

По современному законодательству отношения между валютой и титулами определяются Гражданским кодексом Российской Федерации (статья 142). Взаимоотношения сторон регулируются Федеральным законом № 48 от 11. 03.

1997 года «О валюте и иностранной валюте».

Данный вид титула имеет следующие характеристики

- Аннулирование. Если платежное обязательство было принято на себя, долг должен быть возвращен при любых обстоятельствах. В противном случае суд может взыскать его через суд.

- Каминность. Оплата обязательства производится деньгами (не допускается обмен товаров какого-либо вида).

- Консигнация. Бумага передается путем трансферта без ограничений.

- Вычитание. Этот документ никогда не связан с какой-либо другой сделкой. Если он выписан, то сразу же приобретает юридическую силу, независимо от выполнения обоими контрагентами каких-либо дополнительных обязательств.

Счета-фактуры выпускаются в виде белой бумаги с различными защитными элементами для обеспечения защиты от подделки. Они позволяют заключать нефакторные сделки, то есть без участия банка в качестве гаранта.

Обязательные реквизиты

В зависимости от издателя, титулы могут выпускаться на простой бумаге (частные лица, коммерческие организации) или на бланке с различной степенью защиты от подделки. Последние чаще выпускаются банками или государством. В обращении встречаются бумаги с указанием вкладчика, лица, получившего платеж, или без него. Погасить валюту может любой человек.

Обязательными условиями для оформления документации являются следующие

- Обозначение этикетки. Например, «счет-фактура».

- Место и дата документа.

- Безусловная гарантия оплаты суммы, указанной в документе.

- Срок оплаты. Распространение не допускается для различных операций.

- Место платежа. Точный адрес места получения платежа.

- Полное имя и адрес бенефициара счета.

Этот документ заверяется подписью титульного владельца. Затем он становится одним из ключевых пунктов идентификации бенефициара. Если оформляется вид иностранного обмена, то пустые поля для определения адреса и имени плательщика являются обязательными.

Без их включения такие документы превращаются в «простые». Все пункты должны быть заполнены без сокращений. При выявлении ошибок бумаги считаются недействительными.

В модели, предоставленной издателем, виден внешний вид иностранной валюты.

Варианты оформления индоссамента

В деловой среде иностранная валюта часто используется в качестве средства платежа и может систематически менять руки до погашения. Для этой цели используется оборотная сторона документа. Здесь предусмотрено несколько строк для указания нового владельца актива. На обороте ставится передаточная подпись, подтверждающая передачу прав третьему лицу.

Существует несколько видов обратной стороны:

- Письмо. Подпись/ Иногда печать бывшего владельца свидетельствует об изменении того, кто имеет право подавать бумаги на возмещение. Новый владелец должен указать свое имя на документе.

- Официальное название (ордер). Документ определяет имя лица, по просьбе которого может быть произведена денежная операция.

- Не подлежит обсуждению. Освобождает от ответственности за неуплату обязательства. Если эмитент ценной бумаги отказывается платить по обязательству, новый владелец определяет взыскание.

Возможность уступки права требования позволяет использовать письмо для перепродажи обязательства на условиях, сопоставимых с другими активами. Резервирование является абсолютным и не предусматривает погашения после передачи без подписи нового владельца.

Проведение платежей

Счета оплачиваются в конце периода, если он указан, или по первому требованию владельца титула. В этом случае должны быть соблюдены условия — требования должны быть предъявлены строго по адресу конкретного лица и в указанном месте плательщика.

Доходность иностранной валюты известна заранее.

Платежи должны осуществляться в соответствии со следующими правилами.

- Если в самой валюте не указано иное, она адресуется по адресу, на который ссылается валюта.

- Заявления о приобретении должны быть поданы в письменном виде для сведения обеих сторон.

- Рекомендуется сделать копию документа до вручения оригинала плательщику, чтобы избежать возможности мошенничества.

Держателям временных курсов следует обратить особое внимание на Если плательщик своевременно не связывается с получателем, дата выдачи денег является неопределенной. Данная практика устанавливает период в один календарный год, в течение которого титульный владелец обязан связаться с плательщиком. По истечении этого периода производятся выплаты в счет погашения долга в соответствии с договоренностями.

Если владелец добровольно отказывается погашать долг, он имеет право обратиться в суд.

Сроки действия

Перспективные вклады имеют особенности возмещения строго в определенные даты. Последовательные выплаты или задержки не предполагаются. Если дата истечения срока выпадает на выходной или праздничный день, срок переносится на первый рабочий день.

Иностранная валюта выплачивается по письменному запросу.

Процедуры дифференцированы по типам в зависимости от срока истечения.

- Во время презентации. Обладатели титула могут подавать заявки на приобретение в любое время в течение года без ограничений.

- После презентации. Правило применяется к высокоценным лозам, и у плательщика есть время, чтобы собрать соответствующую сумму для единовременной выплаты.

- Через некоторое время после аннуитета. Обмен должен быть выдан до истечения срока, после чего покупатель должен потребовать его погашения

- до указанной даты. Методы, аналогичные тем, которые используются при выдаче иностранной валюты на международном рынке, так что особый расчет срока не влияет на дату истечения.

Такая ценная бумага недействительна, если держателю иностранной валюты принадлежит документ без даты выпуска и срока действия. Из-за таких недостатков держатель не всегда может реализовать свои права даже в судебном порядке. Если торговый вексель погашается позже срока истечения, проценты за дополнительный день не начисляются.