- Что такое рентабельность?

- Расчет рентабельности

- Сравнение рентабельности

- Анализ рентабельности

- Нормативное значение индикатора

- Примеры расчета коэффициента

- Понятие рентабельности затрат

- Зачем вычислять показатель рентабельности затрат

- Факторы, влияющие на коэффициент рентабельности затрат

- Источники информации

- Определение рентабельности затрат по балансу

- Нормативы

- Анализ рентабельности: базовые моменты для оценки значений

Рентабельность затрат показывает, какую прибыль предприятие (организация) получает с каждой единицы затрат (с каждого рубля). Показатели могут быть рассчитаны для предприятий и отдельных посылок или видов продукции.

Что такое рентабельность?

Для анализа результатов рентабельности используются абсолютные показатели — прибыль, затраты, выручка и сопутствующие показатели.

Эффективность характеризует эффективность предприятия и измеряется в процентах.

Когда говорят о рентабельности, чаще всего имеют в виду рентабельность продаж.

РП = выручка / прибыль*100%.

Рентабельность продаж показывает, сколько прибыльных рублей вы имеете на каждый рубль, полученный от продажи.

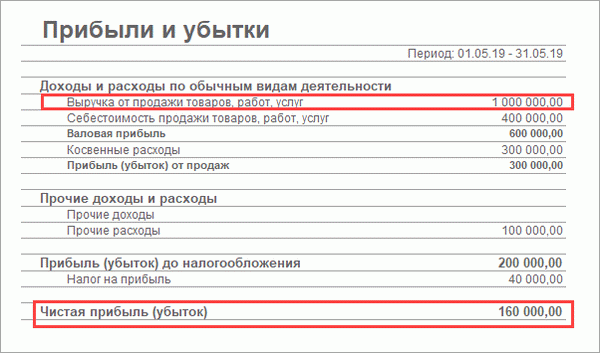

(Чтобы рассчитать и проанализировать рентабельность, используйте информацию из доходов и amp; расходов).

Исключением является эффективность активов, которая рассчитывается на основе баланса.

Расчет рентабельности

Для расчета операционной рентабельности за выбранный период используйте показатели: выручка от продаж (количество проданного) и стоимость чистой прибыли (прибыль, остающаяся в распоряжении компании после погашения всех обязательств).

Расчетная цена эффективности продаж составляет 16%. Это означает, что с каждого полученного рубля компания получает прибыль, в 16 раз превышающую снижение.

Однако расчетная цена без дополнительной информации не дает ответа на вопрос, насколько высок или низок уровень рентабельности.

Перейдите к среднеотраслевой рентабельной цене. Затем сравните целевой показатель с предыдущими периодами.

Сравнение рентабельности

Компания производит и продает мебель в своих цехах. Средний уровень рентабельности в деревообработке составляет 11%, а в розничной торговле — 2%.

Наша рентабельность на 16% выше, чем в среднем по отрасли. Дальнейший анализ.

Сравните с факторами предыдущих периодов. Предыдущим периодом могут быть последние несколько месяцев или несколько месяцев. Для нашего вопроса сравните его с предыдущим месяцем.

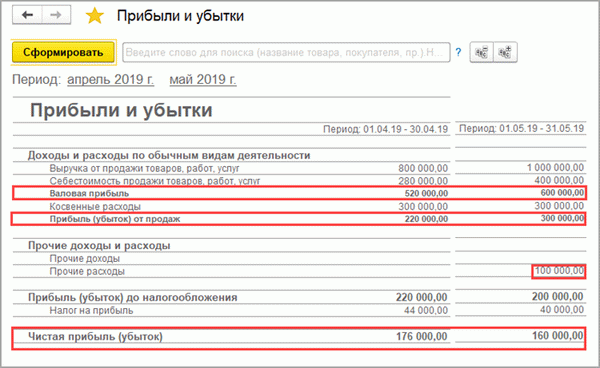

В апреле мы видим, что рентабельность составляла 22%; в мае рентабельность снизилась до 16%.

Мы планируем соответственно предыдущему месяцу и смотрим на анализ возможных причин внутри компании для того, чтобы не получить желаемый уровень.

Анализ рентабельности

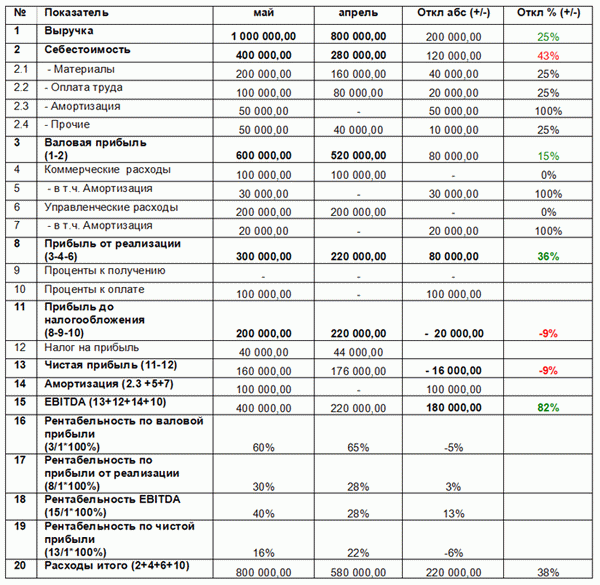

Для анализа мы рассматриваем такие элементы рентабельности, как выручка, затраты и прибыль.

Для этого необходима полная публикация отчетов о прибылях и убытках.

Для анализа рассчитайте рентабельность различных видов прибыли.

Сравните рассчитанные статьи с теми же факторами, что и в предыдущем месяце.

Различия в ценах на прибыль могут помочь выявить причины снижения рентабельности.

Валовая прибыль

Указывает на обоснованность функции.

Смешанная прибыль = продажи — коммерческие расходы

Используйте отчет о смешанной прибыли для каждой категории продукции.

Если обнаружено снижение валовой прибыли, проанализируйте состав продаж и затрат.

В данном примере валовая прибыль (3) увеличится на 15%.

Валовая маржа (16) снизилась с 65% до 60%. Почему это произошло?

Результат увеличения валовой прибыли был достигнут за счет увеличения выручки на 25% с 800 000 рублей до 1 000 000 рублей. Увеличение объемов производства и продаж произошло за счет оборудования, находящегося в частной собственности.

Почему снизилась рентабельность?

Затраты (2) показывают, что они увеличились на 43%.

Как правило, основные затраты — это мгновенные переменные расходы, которые меняются по мере роста продаж.

Что произошло в нашем случае? Появился дополнительный элемент затрат — амортизация (2. 3). Стоимость нового оборудования переносится на себестоимость продукции через амортизацию. Таким образом, инвестиции в новое оборудование увеличили производство и продажи на 25%.

С другой стороны, производственные затраты увеличились на 43%, а рентабельность снизилась на 5%.

Следовательно, затраты на покупку оборудования увеличили расходы больше, чем влияние роста продаж.

Рассмотрим следующий вид прибыли.

Операционная прибыль также учитывает косвенные затраты, обычно постоянные.

Прибыль от продаж = валовая прибыль — коммерческие расходы — административные расходы.

Концентрируется на состоянии доходов и расходов на один вид (на одну отгрузку).

Если операционная прибыль (8) снижается быстрее, чем валовая прибыль (3), важно учитывать соотношение косвенных затрат (5+6) и прямых затрат (2).

Если косвенные постоянные затраты превышают 30%, компания сильно зависит от объемов продаж. Такая ситуация характерна, например, для высоких рейтингов розничной торговли и заведений.

Чем выше объем продаж, тем ниже косвенные постоянные расходы (расходы на реализацию (5) и административные расходы (6)).

Если нет возможности увеличить объем продаж, анализируется каждый элемент с целью снижения косвенных затрат.

В нашем случае прибыль от продаж выросла больше (36%), чем валовая прибыль (15%). Это было обусловлено увеличением выручки на 25%, в то время как коммерческие и административные расходы остались на прежнем уровне.

Постоянные расходы (коммерческие расходы и общие и административные расходы 300, 000 = 100, 000 + 200, 000) распределяются на большее количество продаж (1, 000, 000). Таким образом, выручка на рубль меньше.

В то же время это говорит о том, что предыдущей девальвации не было. Мы приобрели собственные сооружения и машины для доставки нашей продукции. Амортизация была равна стоимости аренды помещений и техники до покупки. Таким образом, операционная маржа (17) увеличилась на 3%.

Рассмотрим следующий вид прибыли.

Чистая прибыль представляет собой прибыль, оставшуюся после погашения всех обязательств.

В нашем примере чистая прибыль (13) уменьшилась на 9%, а маржа чистой прибыли снизилась на 6% (с 22% до 16%).

Выясните почему. На чистую прибыль повлияли задолженность по кредитам и налог на прибыль. Некоторые основные средства были приобретены с помощью кредитов и поэтому включали обязательства по процентам (10).

Таким образом, рост выручки (1) составил всего 25%, в то время как рост затрат (20) увеличился на 38%. Это снизило их маржу чистой прибыли.

Помимо обычной цены их прибыли и рентабельности, из международной практики заимствована и часто используется рентабельность «Эбидта» и «Эбидта».

Почему они его используют?

EBITDA — это прибыль до вычета процентов, налогов, износа и амортизации. Это показатель привлекательности компании без учета амортизации.

ebidta = чистая прибыль + налоги + амортизация + проценты.

Другими словами, это количество прибыли, которое может получить компания.

В нашем случае Эбидта (15) увеличилась на 82%, а маржа Эбидта (18) — на 13%.

Ebidta, с другой стороны, является отличной метрикой, которую можно использовать в качестве альтернативы компании. Она оценивает, насколько эффективно функционирует компания. И в нашем случае мы видим увеличение.

С другой стороны, сама по себе эта метрика не очень хороша для использования. Потому что она не учитывает, как достигаются эти результаты. А это может привести к значительным инвестициям в активы и заимствованиям.

Важно сравнивать результаты инвестиций с самими инвестициями.

Обзор анализа прибыльности

На основании проведенного анализа сделан вывод, что основная доля затрат, которые способствовали снижению рентабельности продаж — это кредит и его стоимость, а также покупка основных средств, приводящая к амортизации.

Важно помнить, что перед покупкой оборудования всегда составляется инвестиционный план. В этом плане рассчитывается, как долго будут окупаться инвестиции, исходя из планируемых объемов продаж. Затем ежемесячный инвестиционный план сравнивается с фактическими результатами.

Таким образом, можно отследить расхождения и как можно быстрее внести изменения.

С одной стороны, мы обнаруживаем, что без учета кредита и амортизации показатели компании такие же или даже лучше. С другой стороны, мы обнаруживаем, что инвестиции в основные средства и использование кредита не увеличивают прибыль настолько, чтобы достичь того же уровня рентабельности продаж.

Давайте рассчитаем оборот, необходимый для достижения того же уровня нормы чистой прибыли. В нашей задаче оборот в 1, 231, 000 рублей гарантирует тот же уровень рентабельности с учетом процентов, выплаченных по кредиту, и увеличения амортизации.

Однако, поскольку эти инвестиции являются долгосрочными, важно ежемесячно отслеживать динамику прибыли и рентабельности.

Что дальше? Убедитесь, что вложенные деньги приводят к снижению производственных затрат. Затем используйте собственные производственные мощности для расширения производства и продаж. Используйте собственные мощности и собственные поставки для увеличения продаж и предоставления дополнительных услуг клиентам.

PS.

Недостаточно анализировать и делать выводы, основываясь только на рентабельности продаж.

Поскольку это относительный показатель, всегда следует проверять и абсолютную маржу. Незначительное снижение рентабельности при удвоении продаж может оказать существенное влияние на рост прибыли компании.

Чтобы получить полную картину бизнеса, полезно иметь три отчета: отчет о доходах, отчет о движении денежных средств и баланс. Все отчеты могут быть использованы в программе «1С: Управление фирмой».

Отчет о движении денежных средств в данном случае показывает инвестиции в основные средства в потоке денежных средств от инвестиционной деятельности. А денежный поток от финансовой деятельности показывает заимствования.

Балансовый отчет показывает сумму активов и то, из чего они состоят (обязательства по займам). На основании данных баланса можно рассчитать рентабельность активов и проследить ее динамику.

Используйте «1С:Управление компанией» для анализа и предложения новых практических решений.

Если вас интересует какая-либо из этих тем, напишите нам. Мы ждем ваших практических решений!

Нормативное значение индикатора

Точного порога для коэффициента экономической эффективности не существует. Он варьируется от сектора бизнеса к сектору бизнеса. Однако существуют некоторые правила его оценки.

- значение коэффициента всегда должно быть положительным (РЗ>0) — в противном случае можно с уверенностью сказать, что компания приносит убытки.

- Его нельзя рассматривать как единичный период деятельности одной компании. Относительные индексы требуют сравнения с предыдущими периодами, справочными ценами или другими компаниями в той же отрасли.

Ключевые моменты! ROCS для капиталоемкой продукции (например, машиностроение, горнодобывающая промышленность, металлургия) всегда будет ниже, чем ROCS для продукции простого производственного цикла, торговли и услуг.

Положительный показатель экономической рентабельности считается нормальным (ЭР>0).

Примеры расчета коэффициента

Процесс расчета экономической эффективности подробно объясняется на примере двух известных российских компаний. Башнефть», капиталоемкая компания, и «Юлмарт», онлайн-маркетплейс.

Понятие рентабельности затрат

В числовом выражении эффективность затрат — это отношение расходов к прибыли компании. Коэффициент показывает эффективность деятельности предприятия в процентном соотношении к затратам на один рубль.

Коэффициент экономической эффективности может быть рассчитан для общих затрат бизнеса, затрат филиалов, отделов, цехов и даже производства определенной продукции. Однако, как правило, коэффициент определяется в ходе анализа финансово-хозяйственной деятельности компании по всем затратам бизнеса.

| Измерение стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ в соответствии с РСБУ |

| Расчет CPA и IRR в Excel | Оценка стоимости акций и облигаций |

Зачем вычислять показатель рентабельности затрат

Для определения финансового здоровья предприятия в целом определяется соотношение «затраты-эффективность». Этот анализ помогает определить, достаточно ли у компании средств для осуществления своей деятельности.

Показатель экономической эффективности филиала или сегмента служит для определения эффективности его работы. Это исследование позволяет выяснить, насколько разумно расходуются средства в подразделении.

Анализ затрат проводится для того, чтобы определить, какая выручка покрывает затраты на продажу конкретного продукта. Однако для точного понимания проблемы необходимо рассчитать и другие факторы.

Факторы, влияющие на коэффициент рентабельности затрат

На факторы эффективности затрат могут влиять как внутренние, так и внешние факторы.

Внешнее воздействие на факторы включает

- Ценообразование,

- Спрос,

- Конкуренция,

- доля рынка предприятия,

- политическая и экономическая ситуация в стране.

Внутренние факторы экономической эффективности характеризуются подходом к управлению денежными потоками. Включает в себя:

- Соотношение между производством и продажами. Если компания производит больше товаров, чем требует рынок, она меняет свою продукцию. Это способствует повышению затрат и снижению рентабельности.

- Техническое оснащение бизнеса. Во времена технологических изменений фирмы, использующие самое крупное оборудование, имеют более высокую эффективность инвестиций, чем фирмы, которые привыкли работать по-старому, используя изношенное капитальное оборудование.

- Человеческий фактор. Важно нанимать специалистов, которые могут производить в два раза больше конечной продукции того же качества в то же время и из неспециализированных источников.

- Стоимость сырья. Чем ниже затраты на производство, тем выше экономическая эффективность.

- Цена товара. Необходимо понимать, что очень высокая цена отпугивает потенциальных клиентов, в то время как очень низкая цена не может покрыть затраты на производство.

Важно: На рентабельность затрат могут влиять и другие факторы. Все зависит от отрасли бизнеса.

Источники информации

Важно понимать, где можно получить информацию для исследования, прежде чем определить индекс затрат или, более точно, коэффициент эффективности затрат.

Для расчета показателя себестоимости и других показателей эффективности затрат используется вторая форма баланса, содержащая информацию о финансовых результатах деятельности предприятия.

Определение рентабельности затрат по балансу

Для расчета коэффициента экономической эффективности используется дополнительный тип. В основе расчета лежат элементы баланса.

KZ — коммерческие расходы,

Метод определения эффективности затрат, представленный в таблице, также используется в основном методе расчета коэффициентов и необходим для получения более полной картины эффективности использования ресурсов.

Нормативы

Закон устанавливает показатели эффективности затрат только для определенных отраслей деятельности.

- Для предприятий по производству молочной и хлебобулочной продукции показатель не может быть менее 15%.

- Также определен коэффициент для фармацевтического производства. Он составляет 25%.

- Промышленные предприятия должны иметь индекс эффективности не менее 35%.

В других секторах показатели не установлены, но компании имеют возможность вводить собственные критерии.

Анализ рентабельности: базовые моменты для оценки значений

Помимо правильного расчета, важно также правильно рассчитать доходность. При оценке размера необходимо задать следующие вопросы

- Какая динамика ожидается?

- Если нет, существуют ли рекомендации по сравнению рассчитанных значений?

- Как измеряется рентабельность?

- Может ли она быть отрицательной?

Выясните это.

Какая динамика благоприятна для прибыльности. Положительно, стоимость должна увеличиваться с течением времени. Только в этом случае можно говорить о повышении эффективности бизнеса.

Причина этого кроется в числителе пресса. Очевидно, что там, где есть прибыль, ожидается ее увеличение. увеличение сверх увеличения знаменателя. Например, увеличение экономического эффекта более высокими темпами, чем, например, активов, означает, что каждый актив будет увеличиваться. По аналогии это правило применимо ко всем видам рентабельности.

Существуют ли критерии и что можно сравнивать? Критериев нет, но есть точки отсчета. Это связано с тем, что многое зависит от сектора, в котором работает бизнес. Другая Грузия и еще одна Грузия торгуют по федеральной цепочке; первая характеризуется высоким риском засухи, саранчи и свиней.

Она также имеет низкие закупочные цены у оптовиков; вторая характеризуется огромным оборотом и высокими наценками. В этих ситуациях невозможно определить правила для типа рентабельности.

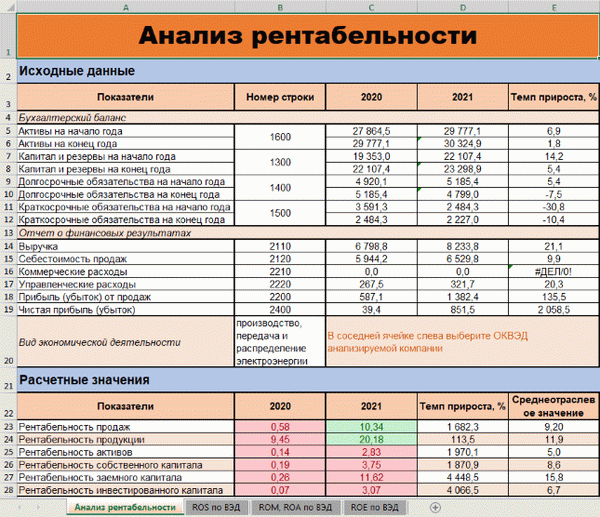

Однако, чтобы понять, является ли бизнес особенно прибыльным и как он сопоставляется с «соседями» по отрасли, полезно рассчитать среднее значение по виду деятельности. Например, Федеральная налоговая служба ежегодно рассчитывает их для рентабельности активов и продукции. Затем вы можете использовать их в качестве ориентира при планировании выборочных проверок.

В статье Налог н а-СпотЧеки: что они означают и когда повышаются риски бизнеса.

Мы рассчитали эти опорные точки для показателей продаж и запасов. Они встроены в компьютер Excel и могут быть загружены здесь; выберите ОКВЭД для просмотра данных за 2019 год. Это было рассчитано с использованием данных РОССТАТа по российским финансам за 2020-е годы, и здесь показан снимок страницы файла.

В чем измеряется рентабельность Традиционная форма — проценты. Однако существуют варианты для долей единиц и рублей на рубль. По совпадению, последний подход облегчает интерпретацию принятых цен. Предположим, что число 0,2 в операционной рентабельности говорит нам о том, что каждые 20 девушек выручки соответствуют чистой прибыли.

Будет ли эффективность отрицательной? Да, вероятно. Однако правильно называть такие отрицательные цены некоммерческими. Есть два случая, когда это происходит

В начале. Предприятие завершает период с ущербом. Это негативное экономическое последствие. Это попадает в СМИ как отрицательный эффект. Это означает, что эффективность становится отрицательной. Это приводит к потере активов, продаж, акций и т.д.

Во-вторых. Справедливо сказать, что организация имеет отрицательную чистую стоимость или почти такую же. Это происходит, когда организация накапливает значительные необеспеченные убытки и, по сути, «проедает» свой уставный капитал, излишки и резервы.

Здесь есть важные моменты, которые необходимо учитывать. Рентабельность чистых активов и, соответственно, собственного капитала компании может не отражать реальной картины. Предположим, что компания имеет отрицательную чистую стоимость, а также чистый убыток.

В конечном счете, отрицательные числитель и знаменатель СМИ уменьшают, и получается положительная цена. Однако это обманчивый фактор, и его нельзя делать вслепую и не задумываясь.

Давайте теперь проанализируем прибыльность отдельных типов.