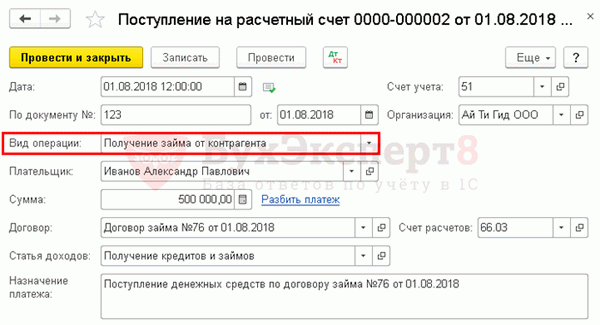

- Шаг 1. Поступление суммы займа от учредителя на расчетный счет

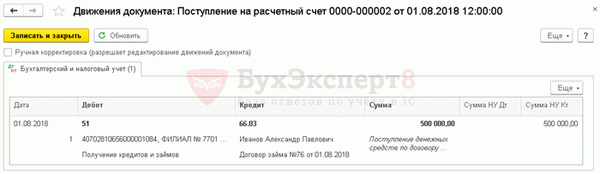

- Шаг 2. Начисление процентов за пользованием займом за август

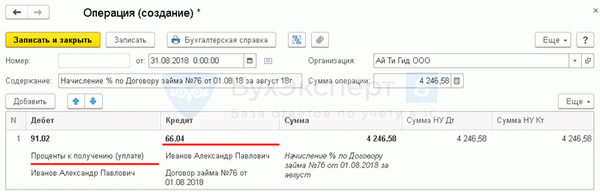

- Шаг 3. Начисление и удержание НДФЛ с физ. лица в БУ

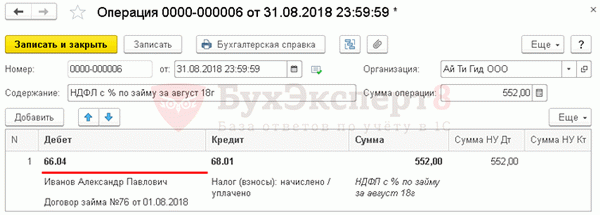

- Шаг 4. Отражение НДФЛ с физ. лица в регистре НДФЛ

- Шаг 5. Перечисление процентов по займу учредителю

- Шаг 6. Проверка расчетов, регистров НДФЛ и отчета 6-НДФЛ

- Что именно освободили от налога

- Что делать организациям и ИП — налоговым агентам

- Матвыгода за I квартал 2022 г.

- Матвыгода за 2021 г.

- Кто и как вернет физлицу налог за 2021 г.

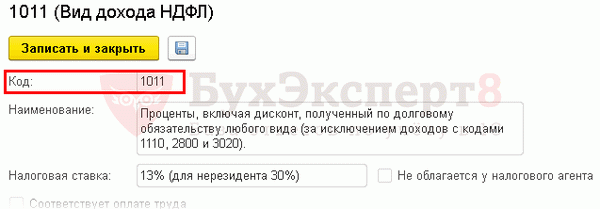

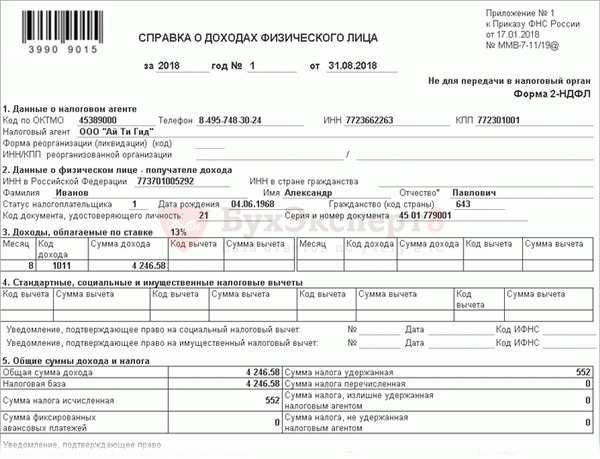

В этом случае учреждение является налоговым представителем физических лиц для целей подоходного налога (п. 1 ст. 208 НК РФ; п. 1 ст. 226 НК РФ). Доходы, выплачиваемые в виде процентов, облагаются налогом по ставке 13%. Код дохода — 1011.

Кроме того, проценты могут быть вычтены как немоторизованный выход в налоговые органы (ст. 265. 1.

2 Налогового кодекса РФ). Как правило, в расчет принимается полная сумма действующих процентов. Корректировать процентную ставку не нужно.

Ограничения по сумме, принимаемой в расходы для целей налогообложения, установлены только для контролируемых сделок (ст. 269 п. 2-13 НК РФ, ст.

105. 14 п. 2 НК РФ).

В рамках 1С сделка 3.0 может быть создана следующим образом.

- Проценты выплачиваются ежемесячно, а кредит погашается в конце срока,

- Процентная ставка составляет 10% годовых.

- 500, 000 руб. х 10%: 365 дней х 31 день. = 4. 246. 58 руб.

Для учета подоходного налога с физических лиц, например, данные следующие

Шаг 1. Поступление суммы займа от учредителя на расчетный счет

Банк и касса — Банк — Выписки банка — Поступления — Поступления на расчетный счет — Юридический вид займа, полученного от контрагента.

Шаг 2. Начисление процентов за пользованием займом за август

Операции — Бухгалтерия — Операции, перечисленные вручную — Новая кнопка — АКТ.

Шаг 3. Начисление и удержание НДФЛ с физ. лица в БУ

Операции — Бухгалтерия — Операции, перечисленные вручную — Новая кнопка — АКТ.

Налоговый агент исчисляет и удерживает подоходный налог с физических лиц (ст. 1, п. 1, § 208 Налогового кодекса РФ):

4. 246. 58 руб. х 13% = 552 руб.

Подоходный налог с физических лиц всегда рассчитывается в целых рублях и округляется по математическим правилам.

Используйте следующий пример для заполнения документации

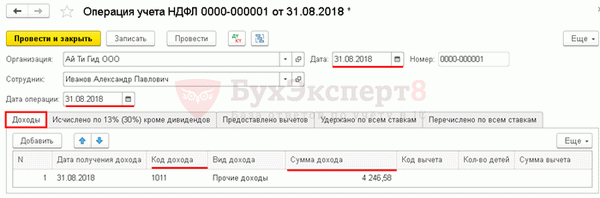

Шаг 4. Отражение НДФЛ с физ. лица в регистре НДФЛ

Зарплата и кадры — Подоходный налог с физических лиц — Все документы по подоходному налогу — Кнопка новая — Бухгалтерские операции по подоходному налогу.

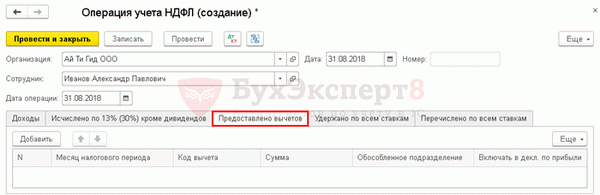

Используйте следующий пример для заполнения документации

Код дохода — 1011.

- Начислена скидка 13 (30%) в дополнение к дивидендам — Добавить.

- В данном примере предоставленная скидка не дополняется.

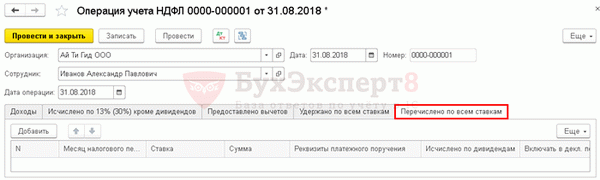

Заполните сумму подоходного налога физического лица, удержанного физическим лицом при выплате дохода.

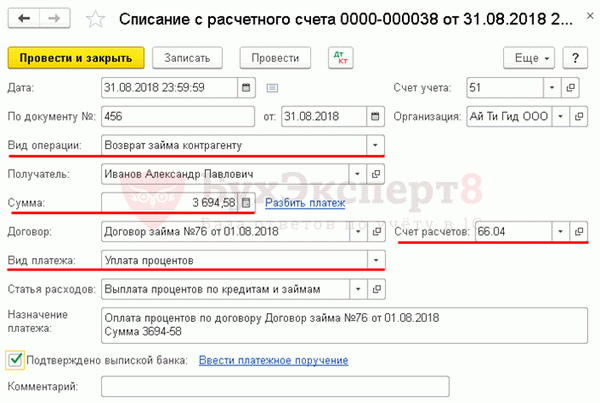

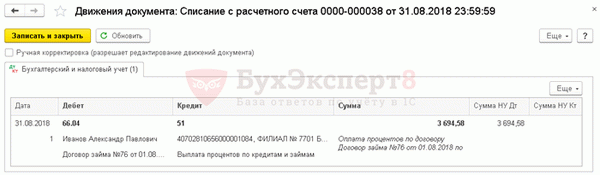

Шаг 5. Перечисление процентов по займу учредителю

- Средства и счета — Банк — Платежное поручение — кнопка Создать.

- Банки и средства — Банк — Выписка банка — Счет с расчетного счета — Тип декларации Возврат контрагенту.

4 246,58 руб.-552 руб. = 3, 694. 58 руб. — сумма процентов по займам, начисленных после вычета подоходного налога с физических лиц.

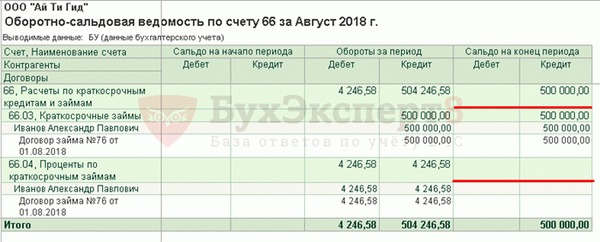

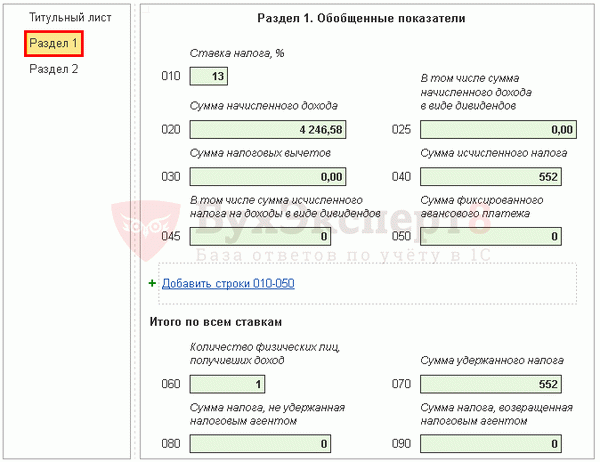

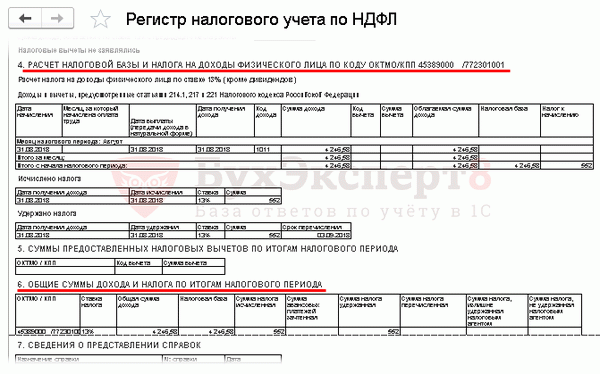

Шаг 6. Проверка расчетов, регистров НДФЛ и отчета 6-НДФЛ

Отчетность — стандартный отчет — баланс вместо.

Состояние счета 66.

68. еров от имени 01.

Заработная плата и кадры — Подоходный налог с физических лиц — 2 — ндфл для сотрудников НДФЛ.

Отчет — 1С Отчет — Регулируемый отчет — 6-НДФЛ.

Отчеты должны быть составлены и проверены перед отправкой на проверку подоходного налога.

Зарплата и человеческий patiti — Зарплата — Отчетность по зарплате — Регистр учета подоходного налога.

Если вы являетесь подписчиком системы ‘buchexpert8:1c бухгалтерский рубрикатор’, смотрите подробнее в разделе Институт пиити.

Если вы не являетесь абонентом системы «Бухэксперт8: Активируйте бесплатный демо-доступ →. Подписка ->. После подписки вы получаете доступ ко всей документации по Бухгалтерии 1С, выхлопам поддержки и можете задавать вопросы по 1С.

Подпишитесь на YouTube и Telegram, чтобы не пропустить значимые изменения в 1С и законодательстве.

Помогла ли вам статья?

Получите еще один секретный бонус и полную бесплатную 14-дневную систему помощи buchexpert8

размер санкций за неправомерные действия при нарушении контрагентом условий договора.

- Нет доступа к доступу: заказать...(Оценили 6 раз, в среднем: 5.00 из 5.00)

Вы можете объяснить свой вклад в комментарии ниже. Обратите внимание! Наши эксперты не будут отвечать на комментарии по вопросам, касающимся программного обеспечения 1С и законодательства. Вы можете задать вопрос нашим экспертам в личном кабинете

В рамках антикризисных мер все доходы в виде материальной выгоды освобождаются от подоходного налога для физических лиц на 2021-2023 годы. Данный закон вступил в силу 26.03.2022. Нужно ли показывать материальную выгоду и налог в расчете 6-НДФЛ за первый квартал? Что касается подоходного налога для физических лиц, уже удержанного в этом и прошлом году в связи с выплатой пособий по беременности и родам, нужно ли им подавать уточненные расчеты за 2021 год?

Что именно освободили от налога

Во-первых, существует выгода для родоначальника в виде экономии на займе. В частности, если заем предоставляется работнику, учредителю или другому взаимозависимому физическому лицу и проценты отсутствуют, или если сумма процентов на основании одномесячного договора меньше суммы процентов, рассчитанной исходя из 2/3 основной процентной ставки центрального банка. Разница между этими суммами является доходом физического лица.

Для целей налогообложения доходов физических лиц датой получения дохода является последний день каждого месяца в течение срока пользования займом (п. 7 ст. 1 НК РФ).

Поэтому не имеет значения, был ли заем выдан до 2021 года, МатВодная Грива освобождает от налога на доходы физических лиц любой заем, но только за месяцы с 2021 по 2025 год.

Во-вторых, это прибыль МАТВОДНОЙ ГРИВЫ, возникающая в результате приобретения товаров, работ или услуг у связанного предприятия или индивидуального предпринимателя по более низкой цене, чем обычно. Для целей налогообложения доходов физических лиц датой получения этого дохода является дата приобретения, независимо от времени оплаты (НК РФ № 3п. 1 ст.

223). Таким образом, все сбережения населения, приобретенные за счет присоединенных деталей в период с 01.01.2021 по 31.12.2023, теперь не подлежат налогообложению.

В-третьих, это мат капитал, полученный при приобретении права собственности по цене ниже рыночной стоимости. Если приобретение происходит на дату приобретения, а ценные бумаги оплачиваются позже — на дату оплаты (подпункт 3 пункта 3 статьи 223 Налогового кодекса). Если эта дата выпадает на период с 01.

01. 2021 по 31. 12.

2023, Матвыгода освобождается от уплаты налога на доходы физических лиц.

Организации и индивидуальные налоговые представители предпринимателей не должны показываться в расчете 6-НДФЛ при исчислении налога при выплате необлагаемых доходов физлицам (БС- 4-11/6839@ 11 апреля 2019 года). Рассмотрим, что нужно сделать в связи с переходом на матпомощь в предыдущем и текущем годах.

Организациям и индивидуальным предпринимателям, которые являются налоговыми представителями этих матвыгод,

- Индивидуальные предприниматели, входящие в совет директоров, которые получили выгоду от таких матпомощи.

- Прежде всего, с 26. 03. 2022 года больше не требуется.

Что делать организациям и ИП — налоговым агентам

Исчислять подоходный налог с физических лиц в отношении материнских выплат, включая экономию на сумме займа с мар,

- 01. 01. 2022 по 25. 03. 2022 по 25. 03. 2022, подоходный налог физических лиц по полученному пособию по беременности и родам следует вычитать из других доходов, выплачиваемых физическим лицам.

- В марте, до утверждения поправок в Налоговый кодекс, органы отраслевых профсоюзов теперь не должны допускать дальнейших претензий со стороны налоговых органов. Например, приостановить удержание подоходного налога с физических лиц с процентных накоплений работников рекомендовал сам Минфин и Федеральная налоговая служба. (№ 03-04-07/15868 (БС-4-11/2851@)), которая была выставлена на проверку письмом ФНС от 10. 03. 2022 года. Теоретически это освобождение должно распространяться и на другие организации и частных предпринимателей.

Ни «Матвыгоду», ни налог с нее не нужно включать в расчет 6-НДФЛ за первый квартал.

Матвыгода за I квартал 2022 г.

Если к концу квартала весь или часть этого налога уже были удержаны из других доходов, выплачиваемых физическим лицам, то его следует показать в расчете за первый квартал.

Удержано — в полях 020 и 022 в разделе 1 и в поле 160 в разделе 2,

- Излишнее удержание — в поле 180 раздела 2, поскольку в конце первого квартала уже действовало изменение налогового законодательства.

- В этом случае сообщить физическому лицу о чрезмерном удержании в течение 10 рабочих дней с 26. 03. 2022, т. е. не позднее 08. 04. 2022 (ст. 231(1), п. 6, п. 6. 1, ст.). По письменному требованию вернуть налог в соответствии с п. 231 Налогового кодекса. 1 ст. 231 НК РФ, т.е. в течение трех месяцев, за удержание подоходного налога физического лица при выплате иных доходов этому лицу и (или) другим физическим лицам. Вместо того чтобы уплатить эту сумму в бюджет, она выдается физическому лицу. Если вы предполагаете, что с физического лица будет удержан подоходный налог, обратитесь в УФНС за деньгами, необходимыми для возврата, в течение 10 рабочих дней после получения заявления физического лица. Для этого запросите налоговую декларацию как налоговый представитель (пункт 6 статьи 78 Налогового кодекса № 78 ММВ-7-8/182@ ФНС от 14 февраля 2017 года). Документы, подтверждающие излишнее удержание и возврат подоходного налога физических лиц: выписки из реестра подоходного налога и копии платежек об уплате такого налога в бюджет.

Возвращенный в 190-х годах налог включите в расчет 6-НДФЛ за отчетный период 2022 года и перечислите его физическому лицу там же (например, в расчете полугодия в случае возврата во II квартале). Обратите внимание, что налог должен быть возвращен в течение трех месяцев со дня подачи физическим лицом заявления. В противном случае должны быть уплачены проценты по базовой ставке центрального банка.

Основной вопрос заключается в том, обязаны ли налоговые агенты, чьи физические лица получили доходы в виде резервов в 2021 году, подавать уточненный расчет 6-НДФЛ за 2021 год. К сроку сдачи годового расчета, то есть к 1 марта 2022 года, все правильно отражено и ошибок нет (пункт 6 статьи 81 Налогового кодекса). Аудиторская служба сверит сумму догоняющего дохода за 2021 год с соответствующим кодом дохода в ведомости, приложенной к расчету.

Затем, после подачи уточненки, снова начинает течь трехмесячный срок на камеральную проверку годового расчета 6-НДФЛ (ст. 88, п. 2 НК РФ).

Матвыгода за 2021 г.

По этому вопросу мы проконсультировались со специалистами Федеральной налоговой службы.

В связи с освобождением Матвиной от НДФЛ необходимо подать уточненную 6-НДФЛ за 2021 год.

Дмитрий Морозов, государственный советник Российской Федерации 3 категории, ответил следующее.

С принятием закона 67-ФЗ НДФЛ с доходов в виде существенных резервов, полученных/полученных в течение 2021 года, больше не нужно будет подтверждать/уплачивать. Налоговый агент обязан произвести перерасчет налогового обязательства физического лица и предоставить четкую информацию о доходах лица, по которым производится такой перерасчет (Приложение 1 годового расчета 6-НДФЛ), а также сам расчет в 6-. НДФЛ — значительные доходы и начисленный с них НДФЛ были отражены как за 2021, так и за 2021 финансовые годы (письмо Федеральной налоговой службы № БС-4-11/3695@ от 28.

03. 2022). Исправленный расчет следует производить следующим образом.

Доход в виде материальной выгоды следует исключить, а сумму НДФЛ в отношении него показать как подтвержденную.

- Сумму удержанного НДФЛ корректировать не следует.

- НДФЛ с материальной выгоды, удержанный у источника выплаты, следует отразить в поле 180 в разделе 2 расчета и в поле «Налог, излишне удержанный налоговым агентом» в сведениях о доходах физических лиц.

- НДФЛ с выплат, не удержанный у источника выплаты, исключается из поля 170 раздела 2 расчета и вместе с суммой выплат — из раздела 4 справки о доходах физических лиц.

- Для подачи уточненного расчета НДФЛ и сопутствующей информации в Налоговый кодекс не установлен предельный срок. Это следует сделать как можно скорее, так как это влияет на реализацию прав физических лиц.

Поэтому в декларацию по НДФЛ за 2021 год, которая прилагается к расчету 6-НДФЛ, не нужно включать доходы по кодам 2610, 2630, 2640 и 2641 (приложение № 1 № ММВ-7-11/387 приказа ФНС России от 10. 09. 2015).

излишки по итогам 2021 года. Обратите внимание, что даже если налог у источника не был удержан, важно подать уточненную 6-НДФЛ за 2021 год. Причины следующие.

Налог на прирост капитала не мог быть удержан, так как физическому лицу не выплачивался другой доход или был недостаточный доход для удержания. В этом случае в разделе 2 представленного расчета 2021, поле 170 расчета и разделе 4 декларации о доходах должно быть указано, что налог не был удержан. На основании этой информации инспекция выставляет уведомление физическому лицу, которое, соответственно, должно самостоятельно уплатить налог до 1 декабря.

Поэтому важно вычесть налог с материнского капитала из расчета 6-НДФЛ. В противном случае в уведомлении будет указан налог, который физическое лицо не обязано уплачивать.

- НДФЛ с доходов от прироста капитала, полученного в результате приобретения товаров, работ, услуг или ценных бумаг, обнуляется за счет применения вычетов. Такие льготы включаются в основную налоговую базу по НДФЛ. К ним относятся все скидки, в том числе скидки на проживание. Например, в 2021 году возникло «превышение» вычетов в результате освобождения от НДФЛ матвыгоды при ее предоставлении директорам в прошлом году на основании соответствующего уведомления инспекции.

- Если НДФЛ с матвыгоды за 2021 год хотя бы частично удержан и перечислен в бюджет, возникают следующие вопросы Обязан ли налоговый агент вернуть эту сумму налога физическому лицу? Или налоговый агент возвращает НДФЛ с пособия по беременности и родам на основании представленных уточненных расчетов? Эксперты Федеральной налоговой службы дают следующие ответы

Кто и как вернет физлицу налог за 2021 г.

Кто должен вернуть налог на пособие по беременности и родам за 2021 год?

Дмитрий Морозов, государственный советник Российской Федерации третьей категории, отвечает следующим образом

С принятием закона 67-ФЗ НДФЛ с доходов в виде существенных резервов, полученных/полученных в течение 2021 года, больше не нужно будет подтверждать/уплачивать. Налоговый агент обязан произвести перерасчет налогового обязательства физического лица и предоставить четкую информацию о доходах лица, по которым производится такой перерасчет (Приложение 1 годового расчета 6-НДФЛ), а также сам расчет в 6-. НДФЛ — значительные доходы и начисленный с них НДФЛ были отражены как за 2021, так и за 2021 финансовые годы (письмо Федеральной налоговой службы № БС-4-11/3695@ от 28.

03. 2022). Исправленный расчет следует производить следующим образом.

Процесс возврата налога за 2021 год идентичен процессу возврата налога за первый квартал 2022 года. Это означает, что в 2021 году нет времени для подачи пояснений, но рекомендуется подать их до последнего представления до последнего представления. 6-ндфл Расчетный период 2022 года.

Возврат подоходного налога физическим лицам и штамп 190 в разделе 2. , если предыдущие расчеты не указывают на излишнее удержание.

Если частные предприниматели, получившие в прошлом году в виде пособия по беременности и родам, не должны включаться в декларацию 3-НДФЛ за 2021 год; предприниматели, уже сделавшие декларацию в 2021 году, должны вычесть доход в форме дохода и подать уточненную декларацию. Пособие по беременности и родам и исчисленный с него подоходный налог физического лица. Если индивидуальный предприниматель уже уплатил этот подоходный налог в бюджет, то он является просроченным и может быть возвращен или зачтен по требованию (ст.

78 НК РФ). Индивидуальные предприниматели не включают в налогооблагаемый доход доходы за 2022 и 2025 годы.