- Добровольное страхование

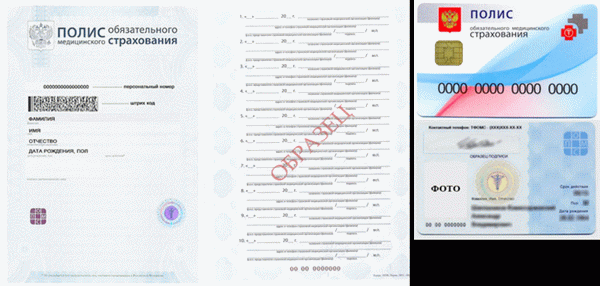

- Страховой медицинский полис обязательного медицинского страхования (полис ОМС) — документ, гарантирующий бесплатное оказание медицинской помощи в системе обязательного медицинского страхования на всей территории Российской Федерации.

- Что такое страховой полис

- Обязательные реквизиты

- Коробочные

- Генеральные

- Коллективное страхование

- Полис или договор страхования

- Виды страхования для физических лиц

- Можно ли отменить действие документа

- О периоде охлаждения в страховании

- Виды страховых договоров

- Личное страхование

- Имущественное страхование

- Страхование риска ответственности

Условия, порядок и единые правила определяются законодательством Российской Федерации. Особыми характеристиками являются автоматичность (они возникают, поскольку объект и субъект зарегистрированы в различных государственных органах) и бессрочность (они действуют до тех пор, пока существует субъект). Размер платежа определяется законом.

Закон распространяется на всех, независимо от дохода, стоимости имущества и других факторов.

Обязательный вид страхования:

- Страхование на случай болезни (OMS) — личное страхование на случай болезни. Финансируется из государственного бюджета и предоставляется государственному медицинскому институту в случае наступления страхового случая. Финансирование осуществляется за счет взносов работодателей и государственного бюджета. Страховой полис действует на всей территории Российской Федерации. Все застрахованные лица являются гражданами России и иностранцами.

- Социальное — защита людей, потерявших трудоспособность (больничный лист, инвалидность, безработица). Финансируется из фондов (Фонд социального страхования, Фонд обязательного медицинского страхования, Пенсионный фонд). Его доходы финансируются за счет страховых взносов (размер этих взносов определяется законом) — если фонда не хватает, то застрахованным. Федеральный бюджет.

- Пенсии. Работники (официальное трудоустройство) открывают у своего работодателя лицевой счет для выплаты заработной платы, с которого удерживаются установленные законом страховые взносы. Часть накопленных средств поступает в распоряжение государственной управляющей компании, и застрахованное лицо решает, как их инвестировать. Когда человек выходит на пенсию, он получает ежемесячные выплаты, основанные на его зарплате и стаже работы.

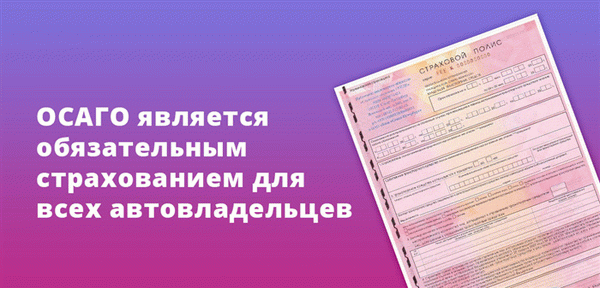

- ОСАГО — это полис гражданской ответственности для владельцев транспортных средств. Он защищает вас от непредвиденных расходов в случае аварии; без полиса ОСАГО вы не сможете управлять автомобилем. Стоимость полиса зависит от зоны классификации, кубатуры автомобиля, возраста, водительского стажа и количества лиц, имеющих право управлять автомобилем. Максимальная сумма компенсации составляет 400 000 рублей. Предпочтительной формой компенсации является ремонт с заменой. Разница между фактическим ущербом и суммой компенсации выплачивается нарушителем из собственных средств.

- Банковские вклады. Страхование обеспечивает гарантированные выплаты частным вкладчикам через Гарантийный фонд в случае лишения банковской лицензии или неплатежеспособности финансового учреждения. В случае наступления страхового случая клиенты получают 100% своих застрахованных вкладов (но не более 1,4 млн. для всех вкладов в каждом банке).

- Страхование пассажиров — личное страхование от несчастных случаев. Применяется к пассажирам общественного транспорта (кроме международных маршрутов). Страховой взнос оплачивается пассажиром при покупке билета. Страхование действует до тех пор, пока человек находится на станции и на маршруте. Билет является документом, по которому страховая компания выплачивает компенсацию пациенту.

- Ответственность. Владельцы шахт, металлургических заводов, нефтяных складов и других опасных помещений обязаны иметь страхование гражданской ответственности за случайный ущерб. Страховые суммы по полисам страхования опасных помещений составляют от 10 миллионов фрикций до 6,5 миллиардов фрикций (в зависимости от степени риска установки).

- Жизнь и здоровье представителей опасных профессий — сотрудников МВД, военных и других категорий.

Добровольное страхование

Страхование ДМС распространяется на юридических и физических лиц, которые могут обратиться за финансовой защитой в любую страховую компанию. Программы страхования:

- Физические лица — индивидуальное страхование на случай проблем со здоровьем и потери жизни. Застрахованные лица — в возрасте от 3 до 75 лет. Выгодоприобретатели — застрахованное лицо, ближайшие наследники. Клиенты могут выбрать список опасностей по своему усмотрению. Для подтверждения последствий страхового случая требуется справка из медицинского учреждения. Страховщик обязуется выплатить компенсацию в пределах суммы, указанной в полисе. Виды страхования включают ДМС, страхование путешественников, страхование от несчастных случаев и страхование жизни (рисковое и прогулочное).

- Страхование имущества. Объекты — мобильное, имущество (частное, арендованное, находящееся в доверительном управлении), ценности. Выгодоприобретатель — страховая, третьи лица. Размер компенсации определяется договором, зависит от стоимости объекта и не может превышать сумму реального ущерба; IK может покрыть полную сумму ущерба дохода или утраченного имущества (расходы на реабилитацию), не полученного застрахованным по страховому случаю.

- Страхование ответственности — защита от ущерба, нанесенного лицам или имуществу третьих лиц. Этот вид страховой услуги касается владельцев городских квартир, находящихся под угрозой со стороны коммунальных служб, перевозчиков (повреждение багажа, задержка груза), предпринимателей и арендаторов (риск невыполнения обязательств).

Необязательное страхование действует в течение определенного периода времени (от нескольких дней до нескольких лет). Страховой фонд формируется из взносов страхователя и акций IK. Договор подтверждается страховым полисом.

Страховой медицинский полис обязательного медицинского страхования (полис ОМС) — документ, гарантирующий бесплатное оказание медицинской помощи в системе обязательного медицинского страхования на всей территории Российской Федерации.

Договоры ДМС могут быть в виде печатных или электронных договоров.

Ниже приведен пример одного вида договора ДМС.

К печатным полисам предъявляются следующие требования

- Печатные полисы представляют собой листы формата А5.

- Лицевая сторона печатного полиса подписывается застрахованным лицом и содержит следующую информацию и личные данные застрахованного лица — номер

- Лицевая сторона печатного полиса содержит двухмерный штрих-код со следующей информацией застрахованного лица — номер полиса — фамилия, имя и отчество (если есть) — пол — дата рождения — — срок действия полиса.

- Заднее лицо распечатанного страхового полиса, заверенное подписью представителя страховой компании, уполномоченного на выдачу полиса, который является ответственным лицом страховой компании — Страховая компания — Содержит информацию об АСТ — Номер телефона выбранной страхователем страховой организации — Дата регистрации застрахованного лица в страховом медицинском учреждении — Фамилия (полностью), имя, отчество (если есть) представителя страховой медицинской организацииУтверждение договора приказом руководителя страхового медицинского учреждения,

- На обратной стороне напечатанного договора страховщик имеет возможность разместить информацию не менее чем о 10 случаях, когда застрахованное лицо сменило страховую организацию.

К визуальной информации на электронных договорах (пластиковых картах) предъявляются следующие требования

Что такое страховой полис

После того, как услуга урегулирована страховщиком, клиент получает доказательство сделки. В зависимости от страховщика и услуги, полис и договор страхования могут быть письменным соглашением между застрахованными сторонами.

Договор страхования — это классический договор и меморандум о взаимопонимании клиента. Это упрощенный вариант договора, обычно оформленный на бумаге с заголовками, скрепленный печатью компании и подписанный уполномоченным сотрудником.

Совет! Если клиент подписал страховой полис через Интернет, он получит копию документа по электронной почте. Однако это не означает, что онлайн-страхование имеет меньшую юридическую силу. Напротив, онлайн-полис позволяет клиенту получить защиту в удобное для него время, а стоимость страховых взносов обычно до 30% дешевле для застрахованного.

При желании страхователь может заказать печатную копию онлайн-полиса и получить ее в одном из офисов. Это обязательно для полисов ОСАГО. В противном случае, это личная прерогатива для печатных выпусков полисов, приобретенных в электронном виде.

Обязательные реквизиты

В любом случае указываются обязательные реквизиты.

- Название страхового продукта. Например, если это полис автогражданской ответственности, то страховой продукт указывается как «полис ОСАГО».

- Полное юридическое наименование страховой компании.

- Адрес страховой компании.

- Полное имя, адрес и паспорт застрахованного лица. Застрахованный, выгодоприобретатели и плательщик обязаны, если не все. Если страховые полисы оформляются одновременно на несколько человек, необходимо указать имя и паспортные данные каждого участника.

- Премия — это деньги, уплачиваемые страховой компании за приобретение услуг. Премия может быть оплачена полностью или частично. В последнем случае прилагается чек на оплату и остаток суммы.

- Страховое покрытие. В некоторых документах не указана сумма, причитающаяся выгодоприобретателю при наступлении страхового случая.

- Страховое покрытие. Это ответственность за имущество, здоровье, соседей или другие риски. Во многих случаях необходимо указать их основную часть или комбинацию.

- Дата выдачи и период действия.

- Подписи сторон.

- Печать организации. Полисы, выданные в электронном виде, скрепляются электронной печатью.

- Важные детали страхового полиса.

Страховые полисы могут быть оформлены в специальном формате или на стандартных листах формата А4. Вид страхования зависит от стандартов компании.

Коробочные

Более новыми видами страхования являются коробочные продукты. Они названы так потому, что страховщики часто продают их в виде «упакованных» документов в виде полиса, правил, самого документа и всех красиво упакованных купюр.

Это интересно, потому что коробочная версия документа обычно не отличается от коробочной версии документа! Версия в коробке обычно выпускается с минимумом документации. Они содержат максимальное количество рисков по разумной цене, их легко приобрести и можно использовать в качестве подарка родительскому родственнику.

Генеральные

Генеральный договор — это документ, который обеспечивает подтверждение страхования различных товаров из одного и того же материала, с примерно одинаковыми условиями в определенные сроки. Он обычно используется компаниями при перевозке грузов.

Облегчает перестрахование. После заключения договора страхователю не нужно заново собирать всю документацию.

Совет! Возможно, вас заинтересует наша статья о каско для грузовиков. Прочтите ее здесь.

Коллективное страхование

При наличии полиса группового страхования, например, ДМС для сотрудников организации, полис используется как упрощенный вариант договора. Однако в таких случаях он не заменяет основной документ, а, скорее всего, заполняет его.

В личном страховании договоры чаще оформляются в виде пластиковых карт. Это очень удобно для того, чтобы клиент не терял возможность пользоваться услугами VMI и CMI. Однако он также может иметь форму бланка или простого листа бумаги с элементами сотрудника, печатями и подписями.

Полис или договор страхования

Если заказчик может выбрать для сохранения в качестве доказательства контракта либо договор, либо соглашение, либо и то, и другое, то оба документа должны быть сохранены. Однако при наступлении страхового случая мы не имеем права отказать в выдаче заявления выгодоприобретателю, если застрахованный ранее выбрал получение договора в качестве доказательства оказания услуг.

В некоторых случаях, например, при покупке ОСАГО или Каско, клиент не получает копию договора, так как вся информация содержится в страховом полисе. Если клиент хочет узнать больше о правилах страхования или своих обязательствах по защите от риска страхового случая, ему нужен договор.

Помните. Страховщики обычно пишут основные правила на своих официальных сайтах. Это позволяет страхователю заранее ознакомиться с программой, изучить условия договора и проверить документацию на достоверность.

Виды страхования для физических лиц

Каким бы ни был тип договора со страховой компанией, отношения всегда регулируются. Договор страхования — это подтверждение того, что стороны договорились о предоставлении услуги и что клиент прочитал и принял все условия.

Какой вид страховой услуги оформляется

- Жизнь, Здоровье,

- Путешествия. На случай непредвиденных обстоятельств выезжающие за рубеж всегда обеспечиваются соответствующим страховым полисом.

- Имущество. В этом случае полис защищает от потери или повреждения любое недвижимое имущество, чаще недвижимость.

- Ответственность. Защищает соседей в случае, например, затопления или пожара.

- Безработица. Распространен в кредитных договорах с банками, особенно ипотечных.

- Страховка Гастрас, ОСАГО, известная автовладельцам.

Это основные виды услуг, предлагаемых гражданам страховыми компаниями. Затем, по достижении договора, формируется полис и передается клиенту. При наступлении страхового случая человек обращается за страховой защитой с пакетом документов, в который неизбежно входит страховой полис.

Можно ли отменить действие документа

Что такое страховой полис? Это документ, который выдается всем гражданам и компаниям, решившим воспользоваться услугами страхования. Однако иногда клиент может захотеть расторгнуть договор и получить обратно деньги, которые он за него заплатил.

Это часто случается с заемщиками банков и клиентами NI. Кредитные соглашения всегда тесно связаны с предоставлением страховых услуг. Банк и страховщик заключают договор о сотрудничестве, по которому первый продвигает партнерский продукт и получает за это деньги.

К сожалению, ситуация такова, что зачастую страхование навязывается заемщикам и продается при просрочке. Тогда люди хотят спокойно разобраться в ситуации и отказывают в услугах, которые зачастую совсем не нужны.

О периоде охлаждения в страховании

Центральный банк был хорошо осведомлен о ситуации и на законодательном уровне принял решение позволить клиентам страховых компаний аннулировать свои полисы, отказаться от них и получить свои деньги обратно.

Был введен период ожидания, который первоначально составлял пять дней, но теперь продлен до 14 дней. Это означает, что у покупателя есть время подумать, нужна ли ему эта услуга. Если он поймет, что она ему не нужна, он может обратиться в свою страховую компанию и вернуть свои деньги.

Это примерно 14 календарных дней с момента подписания договора.

- Защитите свою жизнь и здоровье, а также от несчастного случая или болезни,

- Имущество,

- Гражданская ответственность,

- КАСКО, гражданская ответственность перед третьими лицами (не ОСАГО),

- Дополнительное медицинское страхование,

- Защита от финансовых рисков.

Все эти традиционные отношения могут быть аннулированы при условии определенного периода ожидания. Невозможно аннулировать полис, защищающий имущество, заложенное по банковскому туристическому страхованию

Виды страховых договоров

По закону в России существует более 20 видов страхования. Традиционно их можно разделить на три группы.

Личное страхование

Страховые полисы позволяют защитить, пожалуй, самый важный личный актив — жизнь. Страховые полисы покрывают риск несчастного случая, болезни и инвалидности, но экономический смысл страхования заключается в возврате части дохода или пособия застрахованного лица его родительскому родственнику. Вы также можете обеспечить себе будущее, оформив накопительное и инвестиционное страхование.

Таким образом, вы можете позаботиться о своей пенсии и создать накопления для своих детей.

Имущественное страхование

Риски, связанные с этим видом страхования, относятся к частной собственности, от недвижимости до автотранспорта. Оно обеспечивает защиту от потери, кражи, умышленного повреждения и поломки. Одним из рисков, связанных с операциями с недвижимостью, является утрата права собственности.

Например, вы можете защитить себя, заключив договор титульного страхования при покупке ипотечного кредита. Банки могут требовать от заемщиков заключения такого вида страхования.

Страхование риска ответственности

Известный полис KTEO является примером страхования гражданской ответственности, когда водители страхуются от риска нанесения ущерба третьим лицам или их имуществу. Помимо ущерба на дороге, ущерб может быть нанесен чужому имуществу при ремонте дома. Целесообразно закрыть полис на покрытие ущерба, причиненного соседом по этажу во время «потопа».

Предприятия также могут защитить себя от неосведомленных подрядчиков, заключив договор страхования гражданской ответственности.