- Ставки, штрафы и переплата

- Как вылезти из займов

- Перезанять

- Погасить одним кредитом другой

- Реструктурировать долг

- Уйти на «кредитные каникулы»

- Обратиться в суд

- Ждать истечения срока исковой давности

- Стать банкротом

- Что будет, если не выплачивать займ?

- МФО, исключенные из реестра ЦБ в 2022 году

- Почему закрываются микрофинансовые организации?

- Банкротство

- Игнорирование требований обязательного членства в СРО

- Непредоставление сведений о своей деятельности или обман с отчетностью

- Когда закроют МФО?

- Частые вопросы

- Что будет с МФО из-за санкций?

- Что будет с займами и вкладами, если МФО ликвидируется?

- Новый закон

- Предел долга

- Каковы особенности расчета ПДН

- На что обратить внимание

- Закроют ли МФО в России?

- Закроют ли микрофинансовые организации в 2020 году: мнения экспертов

- Каково мнение представителей МФО

- Какие компании прекратили свою деятельность

- Преимущества Moneyman

- Сколько МФО в России на сегодняшний день 2025 года

- Закрытые МФО в 2025 году (полный список компаний)

Сразу сообщаем, что мы не советуем вам «забыть» о долге и не платить его, пока у вас бегают кредиторы, коллекторы и приставы-исполнители. Во-первых, это незаконно, а во-вторых, не очень перспективно. Но о последствиях такой «тактики» мы расскажем ниже.

А для начала давайте узнаем, что такое микросделка и каковы правовые нормы, регулирующие отношения с такой частью сделки.

Понятие микрофинансирования появилось в российском финансовом пространстве всего десять лет назад: в 2011 году вступил в силу Федеральный закон 151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях».

Он определил понятие микроагентства и условия его применения. В закон несколько раз вносились поправки, пока он не принял свою нынешнюю форму.

Термин «микроучреждение» регулярно используется вместо термина «микро». В законе о микрофинансировании такого термина нет, но оба термина могут использоваться как синонимы, поскольку означают одно и то же.

Однако только в повседневном неформальном общении. Однако лучше использовать термин «займ». Дело в том, что согласно российскому гражданскому законодательству, кредитовать могут только коммерческие банки.

Все остальные организации, предоставляющие деньги под проценты физическим или юридическим лицам, не могут использовать в своих договорах термин «заем».

В большинстве случаев клиенты обращаются в микрофинансовые организации или организации ММП за «займами в день платежа». Различают микрофинансовые организации (МФО) и микрофинансовые корпорации (МКК). Займы физическим лицам предоставляют и те, и другие.

В чем разница между IFC и ICC? Спросите у своего юриста.

Ставки, штрафы и переплата

Каковы основные риски обращения в микрофинансовую организацию? Микрозайм проще, чем в банке, так как требуется минимальный пакет документов (во многих случаях достаточно простого паспорта).

Однако проценты на взятую в долг сумму гораздо выше. Там, где законодательство еще не отлажено, ставки по кредитам вообще не ограничиваются. Они могли вырасти до тысячи процентов. Сегодня ситуация кардинально улучшилась.

Во-первых, процентные ставки по кредитам не могут превышать 365% годовых. Это означает, что НИС может взимать до 1 % в день от суммы займа. Депутаты рассматривают вариант снижения максимально допустимой процентной ставки на 0,8 % в день.

Второй важный момент: полная стоимость потребительских и возрастных кредитов на срок до одного года не может превышать 1,5-кратную сумму займа. Правда, проценты и штрафы списываются именно в таком размере. Другими словами, на каждую 1000 рублей, взятых в долг, «НИ» имеет право добавить еще 1000 ½.

В эту сумму входит все — и проценты, и пени за просрочку (если они есть). Однако эти ограничения распространяются только на договоры, заключенные в январе 2020 года.

Если кредит расторгается до этой даты, действуют другие, менее благоприятные ограничения.

- С 01. 07. 2019 по 31. 12. 2019 — максимум в два раза больше,

- С 2019 по 30. 03. 2019 — максимум 2. 5-кратное превышение,

- С 28. 2019 по 28. 2019 — не более чем в 3 раза.

Однако стоит отметить, что микрофинансирование до трех лет встречается крайне редко, большинство портфелей НГИ — это однодневные займы на несколько месяцев.

Есть еще один очень важный момент — крайне желательно выплачивать весь просроченный кредит, а не частями.

Если вы погасите только одну часть, то НЗ будет продолжать накапливать проценты и штрафы на остаток задолженности, пока не будет достигнута максимально допустимая сумма. И процентные ставки должны признавать, что это происходит очень быстро.

NI начислил вам огромную процентную ставку по вашему кредиту? Свяжитесь с нами. Рассчитайте правильную сумму вместе с нами.

Как вылезти из займов

Давайте перейдем к практической стороне вопроса — как можно закрыть любой кредит, если у человека мало или совсем нет на него денег?

Перезанять

Самый очевидный способ закрыть долг в NI (и не только в Ni) — это занять деньги у друга или родственника родителей. Лучший способ — сделать это официально. Такая возможность предлагается вместе с составлением доказательств РНП, чтобы должник впоследствии не отказался от долга на словах.

Чтобы кредитор не беспокоился о возврате долга, лучше всего составить доказательство. Оно должно быть написано от руки человеком, которому причитаются деньги. Доказательство должно содержать следующую информацию

- Полное имя участника сделки,

- паспортные данные кредитора и заемщика,

- сумма, взятая в долг, и сумма, подлежащая возврату (если были выплачены проценты); и

- срок возврата займа,

- санкции в случае нарушения договора.

Нотариальное заверение доказательств не является обязательным. Однако оно рекомендуется. Еще лучше, если при составлении документа будет присутствовать юрист.

Можно ли вводить расписки в компьютер? Спросите у своего юриста.

Погасить одним кредитом другой

Действительно, речь идет о рефинансировании. Как уже говорилось, ставки по банковским кредитам ниже, чем в СЗ. Вы можете пойти в банк, взять потребительский кредит, погасить имеющийся микрофинансовый и облегчить тяжесть долга.

Однако этот способ прощения кредита нужно использовать в первую очередь, начиная с тщательной оценки того, каковы новые обязательства. Кроме того, для получения кредита заемщик должен иметь хорошую кредитную историю. Это не может быть поставлено под угрозу просрочками. В противном случае в кредите может быть отказано.

Однако погашение одного микрозайма с помощью другого, конечно, не лучшая идея.

Реструктурировать долг

В отличие от рефинансирования, при котором один кредит, по сути, меняется вместе с другим, реструктуризация относится к тем же существующим обязательствам.

Это означает, что вопрос об изменении процентной ставки (редко), уменьшении ежемесячных платежей за счет продления срока (обычно) или отмене штрафов (почти непрактично) решается вместе с NI.

Для того чтобы кредитор согласился на снятие некоторых штрафных санкций, заемщик должен доказать, что финансовая ситуация, вызвавшая просрочку, возникла не по его собственной неосторожности.

Все ли программы реструктуризации кредитов NI?

Уйти на «кредитные каникулы»

Напомним, что весной 2022 года была принята поправка к Федеральному закону №106-ФЗ, позволяющая гражданам приостанавливать выплаты по долгам на определенный период.

Что такое кредитные каникулы?

Заемщик — физическое лицо, индивидуальный предприниматель (далее в настоящей статье — заемщик), заключивший договор займа (кредитный договор) не позднее 1 марта 2022 года — дня вступления в силу настоящего Федерального закона (кредитный договор). Если заемщик подаст кредитору заявление в период после 1 марта 2022 года и будет обозначен как потребительский кредит (заем) в соответствии со статьей 3 § 3 § 3 § 3 § 3 § 3 § 3 § 3 n 353-ФЗ» Федерального закона от 21 декабря 2013 года) «, «, «, «

Обязательства, в том числе кредитные договоры (договоры займа), если они защищены ипотекой, имеют право в любое время в течение срока действия договора, но не позднее 30 сентября 2020 года или с 1 марта по 30 сентября 2022 года, вносить изменения в условия договора, предусматривающие приостановку обращения к кредитору.

Чтобы получить право на прощение кредита, должны быть выполнены различные условия.

Кредиты должны быть взяты до 1 марта 2022 года.

- Сумма кредита не должна превышать максимальную сумму кредита, установленную правительством.

- Доход заемщика в месяц, предшествующий подаче заявления, был на 30% ниже среднемесячного дохода за предыдущий год.

- К сожалению, период, в течение которого по закону можно было получить кредитный отпуск, истек. В настоящее время право на получение рассрочки по кредиту или ипотеке имеют только граждане, мобилизованные в воинские части.

Однако многие крупные NI применяют к заемщикам собственные программы кредитных каникул.

Ни могут подавать в суд на заемщиков, нарушающих свои обязательства. Однако в прошлом они делали это нечасто. Важно отметить, что микрофинансовые организации не всегда имеют большой штат сотрудников, и у многих из них нет ресурсов, чтобы отвлечь внимание от множества судебных исков.

Обратиться в суд

Однако в последние годы НИС все чаще подают в суд на заемщиков, но суды часто «отдают» заемщику часть долга, уменьшая любые начисленные проценты или штрафы.

Поэтому гораздо проще перепродать долг коллектору, если не удается найти общий язык с недобросовестным заемщиком.

Кредиторы, как и должники, могут обращаться в суд. Однако для этого у них должны быть основания. Например, если NI выставил счет больше, чем разрешено законом.

Если в течение трех лет после того, как заемщик перестал вносить платежи по кредиту, кредитная компания не обращается в суд по вопросу принудительного исполнения обязательства, ответчик имеет право подать иск, если НИИ обратится в суд за взысканием долга, заявив об истечении срока исковой давности.

Ждать истечения срока исковой давности

В этом случае суд обязан отказать в рассмотрении такого дела. Однако у НГИ остается право взыскать долг внесудебным способом. Некоторые НГИ полны должников, а не коллекторов.

Но не стоит к этому прибегать — три года это очень большой срок, чтобы не попытаться получить свои деньги.

Вышеперечисленные методы позволяют должнику закрыть долг в НИ без банкротства. Однако к этому процессу можно прибегнуть в крайнем случае. Банкротство не является безвозвратным и гораздо более обреченным выходом из долгового рабства.

Стать банкротом

Банкротство может быть осуществлено двумя способами. Упрощенно или через суд. После начала процесса гражданин не обязан выплачивать кредит, но его активы, включая банковские счета, находятся под внешним наблюдением финансового управляющего. Он, в свою очередь, обязан сделать все возможное, чтобы взыскать средства со своих кредиторов.

‘Жизнь за стеклом’. Отвергает мифы о личном банкротстве, говоря, что ‘вся правда жива’ и собрал все слухи, которые мешают людям обанкротиться. Мифы отвергаются. В банкротстве нет ничего зазорного.

Последствия индивидуального банкротства. Может ли финансовое банкротство помешать жизни? Положительные и отрицательные последствия банкротства физического лица. Наложенные временные ограничения и их продолжительность. Что может быть снято. Чем грозит банкротство для должника, жены или другого родственника по материнской линии?

Банкротство также подразумевает ряд последствий и ограничений. Это возможность получить должность в коммерческой структуре (особенно финансовой) или получить новый кредит на несколько лет.

Однако если у заемщика нет денег, чтобы платить, банкротство помогает должнику списать долг.

Если ваше финансовое положение начинает ухудшаться, первое, что нужно сделать, — это найти способ как можно скорее расплатиться с долгами

Во-первых, те, у которых высокие процентные ставки. Как правило, это микрозаймы. Существует несколько способов уменьшить долг — от улучшения денежного состояния до банкротства. Но главное — искать компромисс, а не пытаться категорически игнорировать другую сторону.

NI рано или поздно начнет действовать, чтобы вернуть ваши деньги. Что будет, если я не буду выплачивать кредит? Существует множество вариантов, но все они не очень веселые. Они могут привести к стрессовому общению с коллекторами и сотрудниками правоохранительных органов, которые попытаются захватить ваше имущество.

Или даже к принудительному процессу банкротства.

Что будет, если не выплачивать займ?

Какие шаги предпринимает NI, если клиент не возвращает долг? Перечислите их:

Передает информацию о нарушении договора в кредитную компанию. Это влияет на кредитный рейтинг заемщика и, следовательно, на вероятность получения нового кредита или микрозайма.

- Обращается в суд с требованием о возврате денег. Суд действительно забирает часть истца, и дело принимает мировой судья.

Они могут заблокировать банковский счет должника, а затем перевести находящиеся там деньги кредитору. Если денег на счете нет, они могут направить в бухгалтерию компании, где работает должник, распоряжение об удержании части его зарплаты в пользу NGI.

Сумма может составить до 50% от вашего дохода. Если у вас нет денег или нормального дохода, судебный исполнитель может арестовать ваше имущество. Если у вас нет денег, чтобы платить, вас могут заставить подать иск о личной несостоятельности.

Наконец, существует заблуждение, что НИС избавляет от долгов.

Вы остались без работы, но у вас есть долги? Пожалуйста, позвоните нам! Наши юристы помогут вам избежать негативных сценариев.

Невозможно убрать долги, не вернув деньги — чем мы можем вам помочь? Да, есть случаи бесплатного снятия долгов по программе Microdian.

Но, во-первых, они очень редки, а во-вторых — если долг заемщика признан нестабильным, то это, скорее всего, означает, что долг по кредиту оказался в очень сложной жизни. Например, он был признан недействительным.

Чтобы избежать такой ситуации, нужно заранее принять меры. Если ясно, что у вас возникли проблемы с погашением долга сразу, стоит обратиться к ответственному консультанту и составить дальнейший план действий.

Каждый месяц в Российской Федерации закрывается от 10 до 30 НМИ, а за год из реестра Центрального банка исключается более 200 организаций. Например, в октябре 2022 года были закрыты ООО «ПаритетФинанс», ДФК «Доверие» и «Эконкисса». В данной статье представлен список закрытых НФО в 2022 году, объясняются причины их ухода с финансового рынка и последствия для заемщиков.

МФО, исключенные из реестра ЦБ в 2022 году

Чтобы узнать, какие микрофинансовые организации закрыты, используйте фильтры поиска и даты.

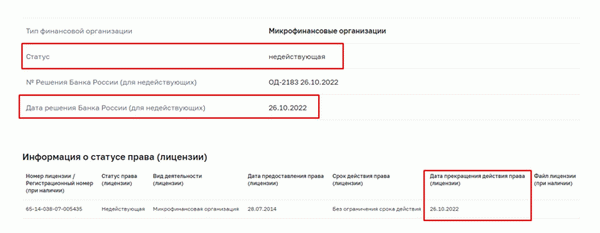

Кроме того, ресурсы центральных банков предоставляют подробную информацию о каждой НГИ. Например, на странице МФК «Экономисса» (2) указан текущий статус организации — неактивная, а также дата, когда Банк России принял решение об исключении компании из реестра МЭРИ — 26 октября 2022 года.

Статус каждого СЗ, представляющего интерес, можно посмотреть на сайте Банка России.

Каждый месяц в России закрывают не менее 12 СЗ — посмотрите, какие микро-микро предприятия были закрыты с августа по октябрь 2022 года (3 месяца).

Список не полный, на сайте Центрального банка (1) можно посмотреть все НПИ, лишенные лицензий в 2022 году.

Это сложный вопрос, но мы постараемся на него ответить. Во-первых, нужно понимать, что количество НКО не уменьшилось. Некоторые закрываются, а некоторые регистрируются.

Это похоже на статистику смертности и бесплодия — если смотреть только на первую, можно впасть в уныние. Но на самом деле открытие и закрытие компаний, предоставляющих микромикроданные, — это тоже постоянный процесс в экономике.

Почему закрываются микрофинансовые организации?

Клиринг НГИ осуществляется

Добровольно, по общему решению членов АЭ,

- принудительно (по решению суда или после исключения из реестра ЦБ).

- При добровольном клиринге закрытие возможно, например, потому что требуется полный ребрендинг (т.е. смена названия, логотипа и т.д.). В таких случаях старое ООО закрывается и открывается новая компания. Ликвидация также возможна, если компания не функционирует или является инклюзивной.

Почему же микрофинансовые организации вынуждены закрываться?

Если НГИ не выполняет свои финансовые обязательства, ему грозит добровольная очистка и процедура банкротства в контексте арбитража. Типичным примером является компания MHME Money, которая находилась в процессе банкротства в 2020 году (3) и была исключена из реестра Центрального банка в августе 2018 года (4).

Банкротство

Согласно материалам дела, задолженность компании составляла 3,6 млрд рублей. Кредиторами выступали в основном физические лица. Интересно, что представительская организация была «взята на себя» по требованию института страхования вкладов во время банкротства банка «Интеркоммерц».

Ведь МСП не выплачивал деньги банку с 2017 года. В то же время представители микрофинансовых организаций выступили против банкротства — они заявили, что попытаются взыскать 15 млрд рублей самостоятельно.

Однако Центробанк исключил МСИ из реестра из-за неоднократных нарушений. В частности, учреждение предоставляло недостоверную отчетность и нарушало наложенный запрет (привлекало деньги заемщиков в нарушение приостановления, наложенного ЦБ).

Так, летом 2019 года руководитель э. Бернштам был арестован по подозрению в мошенничестве в особо крупном размере. Подобные истории можно обнаружить и во многих обанкротившихся ИП.

Статья 7.2 № 151-ФЗ устанавливает обязанности микрофинансовых организаций участвовать в саморегулируемых организациях. Новые компании должны сделать это в течение трех месяцев со дня регистрации.

Игнорирование требований обязательного членства в СРО

Внести соответствующие записи для регистрации в Единый государственный реестр юридических лиц.

- Исключение из ЕР (если компания намерена продолжать свою деятельность, необходимо найти другую некоммерческую компанию).

- Судебная практика включает случаи, когда центральный банк обращался в суд и исключал финансовую организацию из реестра. В качестве примера приведем дело 2А-223/2018б, рассмотренное в октябре 2018 года в Московском областном суде в Лефтово.

Центробанк подал заявление в отношении кредитно-потребительского кооператива «Пронекономгрупп», так как КПК не участвовал в существующем, хотя КПК был примерно 9-10 месяцев после увольнения из тогдашней СРО «Союзмикрофинанс».

Напомним, что в настоящее время в области микроинтеграции представлены только две СРО.

Союз «Альянс микрофинансирования» (5),

- Саморегулируемая организация «МиР» (6).

- НКО обязаны представлять периодическую отчетность в Центральный банк, что гарантируется Указанием Банка России от 24. 05. 2017 № 4383-У «О формах, условиях и порядке составления и представления микрофинансовыми компаниями отчетности в Банк России…». (7). Отчеты представляются по формам 0420839, 0420840, 0420841 и другим образцам. Более подробную информацию можно найти на сайте Банка России (8).

Непредоставление сведений о своей деятельности или обман с отчетностью

В результате, если НКО игнорирует законную отчетность или предоставляет неверную информацию, есть риск, что Центробанк прибегнет к правосудию и насильственной ликвидации учреждения.

Кстати, скандал с МФО «Домашние деньги» выявил нечто подобное. Ведь они неоднократно обманывали Банк России, предоставляя ложную информацию о своих счетах.

Около 250 микрофинансовых организаций были закрыты в 2022 году, и еще больше могут быть закрыты в следующем году

НМИ закрываются либо добровольно, либо путем непреднамеренной расчистки: первое — по решению участников ООО, второе — по решению суда (в основном по инициативе Центробанка). Причины различны: нерентабельный бизнес, реструктуризация и т.д. Однако в большинстве случаев ММП исключаются из реестра и очищаются за неинтеграцию с регулированием центрального банка, некомбинирование и иногда за ложную отчетность перед регулятором.

Некоторые НГИ были закрыты из-за скандалов и арестов руководителей.

Микрофинансовые организации, как категория, не будут закрыты, по крайней мере, в ближайшие один-два года. Это очень прибыльная бизнес-позиция, приносящая владельцам хорошие дивиденды. В целом, эта деятельность не вредит населению, а наоборот, помогает справиться с краткосрочным экономическим кризисом.

Когда закроют МФО?

Например, многие микрофинансовые организации предлагают микрозаймы на первое время для новых клиентов, до 0% на один месяц, для бизнесменов. Предприятия часто предлагают скидки и предложения — если вам нужна небольшая сумма «до дня оплаты», вы всегда можете воспользоваться горячим предложением.

Однако центральные банки вводят местные запреты на деятельность микрофинансовых организаций. Один из самых громких скандалов связан с брендом «Росденьги»: 25 марта 2020 года Центральный банк начал удалять 22 микрофинансовые организации (9). Из них 16 работают под вышеупомянутыми торговыми марками.

Было установлено, что эти организации систематически нарушали 151-ФЗ о микрофинансовой деятельности, не представляли финансовые отчеты, не выполняли предписания Центрального банка и нарушали принципы заключения договоров займа. Кроме того, как прокомментировал ЦБК, эта группа НКО проводила стабильно агрессивную политику по отношению к заемщикам.

Интересно, что МХНИ на протяжении многих лет критикуют как клиенты, так и ОНФ (ОНФ — Общероссийский народный фронт, одна из программ которого защищает права заемщиков (10)). Известно также, что с кредитом Rosdenegg произошла очевидная и яркая история, когда ульяновский коллектор в 2016 году забросал дом заемщика коктейлями Молотова (11).

Мы также хотели бы представить Манн Фанни, Мхе из Мхе. Эта организация предоставляет услуги микрофинансирования с 2012 года. Некогда популярная среди населения и высоко ценимая, в 2018 году ее активы составляли 1,3 млрд долларов США, обязательства — 1 млрд долларов США, а чистая прибыль — 162 млн евро в год.

В апреле 2019 года она внезапно прекратила выплаты инвесторам (обычным людям, которые вкладывали свои деньги под высокие проценты) и была исключена из реестра 8 мая того же года (12). В то время СЗ принимал вклады от клиентов под годовую процентную ставку 23%.

Центральный банк прокомментировал, что данная НСИ неоднократно нарушала требования к размеру уставного капитала (у нее не хватало денег) и мошенничала со своими справками. Действительно, среди клиентов возникла паника, и ее репутация была разрушена еще до начала полной очистки.

Деятельность микрофинансовых организаций строго контролируется Центральным банком Российской Федерации, который следит за соблюдением требований законодательства о СЗ. В случае серьезных нарушений действие лицензии прекращается, а компания исключается из реестра Центрального банка.

Частые вопросы

На этот вопрос нельзя ответить заранее; НИС обычно не предупреждает о закрытии или неплатежеспособности за 2-3 месяца. Обычно люди узнают об этом позже. Это во многом зависит от действий центрального банка. Именно этот государственный орган решает, кто «жив», а кто проходит жесткую очистку рынка.

Еще один животрепещущий вопрос в умах заемщиков. К счастью, российский НИС не подпадает под санкции, введенные иностранными правительствами до 2022 года. Следовательно, нет причин для беспокойства. Однако последние новости о заимствованиях не радуют.

Что будет с МФО из-за санкций?

Действительно, россияне оформили 7 миллионов займов в микрофинансовых организациях, осенью 2022 года количество займов с просрочкой увеличилось на 1,5 миллиона. В настоящее время доля рынка просроченных договоров с MHI составляет 43%, что фактически является самым большим показателем в истории после эпидемии Коронаи 2020 года.

Разумеется, такая ситуация приводит к массовым клирингам: НИС не могут конкурировать со своими сильнейшими собратьями и начинают закрываться.

Масла в огонь подливает и инициатива государственной эсдумы (13). В ней рассматривается вопрос о снижении предельной процентной ставки с 1% в день ежегодно до 0,8% в год. Максимальная переплата по этому законодательству составит 130% (по одному микродоговору).

Должники, безусловно, выиграют от такой «щедрости», но нововведение также вызывает осложнения.

Если поправка пройдет, прибыль компании сократится. Учитывая уже отложенные долги клиента, это может привести к банкротству и многократным клирингам.

Ответ на этот вопрос зависит от того, являетесь ли вы вкладчиком или заемщиком в NI. Давайте рассмотрим все по порядку:

Что будет с займами и вкладами, если МФО ликвидируется?

Если вы являетесь вкладчиком, то у вас есть требования к организации в клиринге (все NI, только MHX). Но для этого вам необходимо следовать определенному процессу. Во-первых, направьте в МХХ свое требование о возврате капитала.

Затем оно обращается в суд, который впоследствии принимает решение о включении его в кредитный реестр в рамках банкротства компании. Затем вы присоединяетесь к процессу и выделяете банкротство. Банкротство распределяет деньги, причитающиеся вкладчикам.

- Представьте, что вы — заемщик. Это самая популярная схема: даже если СИ закрыт, обязательство не снимается при добровольном погашении СИ. Если компания обанкротилась, это не значит, что долг растворился, как туман после обеда. Деньги уже были истребованы вами через DPA. Альтернативный сценарий: NI (или ее администратор) продает долг коллекторской компании.

- Деньги должны быть выплачены в соответствии с договором. Условия погашения остаются прежними. Новый кредитор не может начислять более высокие процентные ставки или ухудшать условия. В результате, если вы не платите, вы имеете право обратиться в суд для принудительного исполнения договора. В этом случае дело передается мировому судье, который в принудительном порядке блокирует карту или принимает другие меры.

Большие долги перед МГЭС — неприятная и раздражающая ситуация, но не безнадежная. Вы всегда можете воспользоваться процессом банкротства и снять все просроченные долги. Свяжитесь с нашими юристами. Мы бесплатно проконсультируем вас и возьмем на себя ваши долги. Напишите в наш чат или закройте телефон.

Арбитражный суд не интересуется размером или количеством долгов. Все кредиты и микрозаймы, а также другие виды долгов будут удалены.

Новый закон

Кроме того, в 2020 году будет принято постановление, запрещающее компаниям устанавливать ежедневную процентную ставку более 1% в день. Таким образом, для микромикона стоимостью 10 000 фрикций ежедневная процентная ставка не может превышать 100 фрикций.

В 2019 году вступают в силу новые правила для микрофинансовых организаций. Они требуют расчета конкретной ставки для каждого заемщика. Это и есть порог задолженности.

Центральный банк РФ ввел единый тип для определения финансового положения потребителей, которые хотят получить кредит на сумму свыше 10, 000 рублей. Суть нововведения заключается в следующем.

Предел долга

Перед выдачей займа микрофинансовая или кредитная организация должна оценить платежеспособность заявителя, выяснить, есть ли у него долги перед другими кредиторами и сможет ли он справиться с финансовой нагрузкой Индекс Мора — это отношение расходов к доходам. На основании его цены делаются выводы о пригодности кредита.

Регулирующие органы не обязаны отказывать заявителям, если индекс SEA очень высок для микрофинансовой компании; соотношение выше 0,5 считается правилом; соотношение выше 0,5 считается правилом; соотношение выше 0,5 считается правилом. С одобрением или без одобрения Microdea зависит от количества денег, оставшихся в распоряжении клиента после погашения кредита.

Каковы особенности расчета ПДН

Например, при расчете SEPA потенциального заемщика Ni составил 0,4. Это означает, что потребитель тратит 60% своего дохода на выплату долга. Коэффициент настолько высок, что микрозаймы опасны.

Однако если оставшиеся 40% валового дохода превышают прожиточный минимум, компания вправе считать, что заявитель находится во вполне реальном и стабильном финансовом положении.

При обращении в разные микрофинансовые компании и банки потенциальные заемщики, скорее всего, получат разные проценты. Это связано с тем, что кредиторы могут не учитывать определенные виды доходов или определенные долги, а применяется единый вид расчета.

На что обратить внимание

Еще одной особенностью расчета процента является то, что НМИ имеет право одобрить микроданную, даже если невозвращенный кредит высок, а остаточный доход заемщика не намного выше порога жизни. Если политика компании разрешает выдачу кредитов таким заявителям, средства будут выданы, но НМИ должен принять на себя повышенный риск дефолта и заморозить дополнительные средства для компенсации рискованного кредита.

Микрофинансовые предприятия не хотят мириться с потерей дохода. Закон не запрещает микрофинансовым организациям предлагать потребителям услуги в дополнение к займам. Некоторые предприятия смогли компенсировать снижение общего дохода в результате ограничений, наложенных регулирующим органом, путем введения дополнительных услуг для потребителей.

Закроют ли МФО в России?

За счет взимания платы за ряд услуг,

- Страхование здоровья и жизни заемщика,

- медицинское консультирование,

- выдачу юридических справок.

- Навязывание дополнительных услуг незаконно: такие действия NIH вынуждают клиентов платить за ненужные продукты только для того, чтобы получить положительный ответ на микрозапросы. Это вызывает неудовлетворенность и вынуждает клиентов иметь дело с регулятором. Поэтому для многих НКО выходом из сложившейся ситуации стало прекращение деятельности.

Правительства и центральные банки предприняли шаги по борьбе с кредитным пузырем, сократив долю кредитов без обеспечения. Центральные банки также были вынуждены заняться сектором микрофинансирования. Это является следствием чрезмерно высоких процентных ставок и высокого уровня потребителей.

Закроют ли микрофинансовые организации в 2020 году: мнения экспертов

По мнению Елены Страчеевой, директора компании «Мир», меры, предпринимаемые Центробанком, не очень эффективны. Они не приводят к снижению чрезмерной платежеспособности российских граждан. Как отмечает Галена, ограничения, наложенные на максимальную сумму долга, могут привести к резкому росту просрочки, так как заемщики могут не выплачивать столько кредитов, сколько им хотелось бы, и не получить за это практически ничего.

Анатолий Асаков считает, что в будущем центральные банки будут только усиливать давление на микрорынок. Это приведет к еще большему количеству закрытий.

По мнению Владислава Кончакова, меры центральных банков, скорее всего, приведут к отказу от покупок ММП, которые уже имеют плохие финансовые результаты. Для большинства участников рынка порог потолка долга не имеет значения.

Каково мнение представителей МФО

По словам Макарова в Риме, новое законодательство не окажет существенного влияния на рынок бензина, поскольку уровень задолженности по краткосрочным кредитам практически невозможен. Кроме того, ММП могут остаться в жизни, предоставляя дополнительные услуги. Например, одна доля их общего дохода поступает от страховых поступлений.

Кроме того, прибыль микрофинансовых предприятий значительно увеличилась за счет предложения.

Правовые нововведения уже отражаются на работе российского микрофинансового рынка. Уже в январе этого года из реестра микрофинансовых организаций ЦБ РФ были исключены 24 компании, в том числе «Мили», «Гульден», «Гик-Финанс», «Элан», «Пандора», «Желдорзайм» и «Инвест Сибирь».

Какие компании прекратили свою деятельность

Список закрытых НО за февраль этого года приведен ниже. По данным Центрального банка, из реестра микрофинансовых организаций были исключены следующие.

‘Альтернативные займы’,

- ‘Финансовый штурм’,

- ‘Финмания’,

- ‘ИСБ’,

- ‘Донская финансовая группа’.

- Эта тенденция может сохраниться. Однако скорость закрытия НИС должна замедлиться. Самые слабые игроки уже ушли с рынка, а самые сильные, скорее всего, адаптируются к изменениям в законодательстве.

‘Манимен — первая микрофинансовая компания, работающая полностью онлайн в России. Она доказала свою надежность. Каждый день мы помогаем людям решать срочные финансовые проблемы и выдаем выгодные займы без многочисленных документов и больших очередей.

Мы меняем процесс покупки микрозаймов в России и делаем его максимально прозрачным и удобным для заемщиков. В своей работе мы используем новейшие алгоритмы оценки, создавая микробыстроту процесса. Весь процесс получения займа длится не более 30 минут.

Затем деньги зачисляются на карту, счет или выдаются через международную платежную систему.

Преимущества Moneyman

Кирилл Краснюк — эксперт в области микрофинансирования, работает в финансовом секторе с 2007 года. Окончил Высшую школу финансов и Финансовый университет при Правительстве РФ. В настоящее время является руководителем профильного комитета по связям с общественностью и GR компании So MiR.

Рынок микрофинансирования постоянно трансформируется. На рынок выходят новые игроки, а существующие структуры закрываются, и Brobank.ru повторно рассмотрел второй вариант изменения сектора. А именно, он выделил в Государственном реестре ЦБ РФ закрытые в 2025 году МФО и сформировал их список. И путем дальнейшего постоянного обновления данных.

Сколько МФО в России на сегодняшний день 2025 года

Количество СЗ в России с сегодняшнего дня 2025

- Закрытые СЗ 2025 (полный каталог компаний)

- Март 2025 — список закрытых СЗ

- Февраль 2025 — список закрытых СЗ

- Январь 2025 — каталог закрытых НГП

- Результат компаний, удаленных в прошлом году

- Как проверить НФО в ЦБ РФ зарегистрируйтесь сегодня

- Государственный реестр микрофинансовых организаций доступен на сайте Центрального банка России. В нем содержатся как действующие предприятия, так и уже закрытые. Другими словами, это официальная информация, на основе которой и ведется информация. На сегодняшний день в России зарегистрировано 1, 122 СЗ. Дата последнего изменения в реестре — 6 марта этого года.

Приведенные цифры включают оба типа предприятий. При их сегментировании основной рынок представлен 34. Другими словами, структура МФЦ. Более мелких игроков, имеющих множество ограничений на ведение деятельности, насчитывается 1 088. Это компании со структурой МФЦ.

Учитывая достаточно активное оформление рынка, каталог является частью сектора. в месяц. Это придает ему два важных оттенка. Во-первых, более структурированную информацию, включая данные о длительности одного периода каталога. Во-вторых, это делает информацию более удобной для чтения.

Закрытые МФО в 2025 году (полный список компаний)

Центральный банк Российской Федерации начал исключать предприятия из реестра с первого рабочего дня этого года. В общей сложности 46 структур составляют список НО, закрытых с 2025 года. Во всех случаях прекратили свою деятельность лишь относительно небольшие конкуренты. А именно, микрофинансовые организации со статусом МФК.

Вся вышеперечисленная информация обновляется не реже одного раза в неделю. В основном — они меняются только в Государственном реестре Центрального банка Российской Федерации. Это означает, что учитывается не только прекращение деятельности предприятий, но и регистрация новых предприятий.

Кроме того, есть информация об общем количестве действующих структур.

Сам список состоит из трех элементов. Во-первых, дата исключения из Государственного реестра ММП Центрального банка. Во-вторых, ее название.

Важно отметить, что используются короткие юридические названия. В-третьих, идентификационный номер налогоплательщика (инн). Этот параметр точно идентифицирует структуру из-за возможного сходства с названиями некоторых конкурентов.

В последние дни марта было закрыто шесть компаний. Они имели статус МУП.