- Условия финансирования

- Какие компании могут претендовать на получение субординированного займа

- Отличия субординированного займа от других кредитных программ

- Основные характеристики заимствования под сокращение обеспечения

- Выгоды и риски для кредиторов

- В чем риски

- На заметку инвестору

- Техника безопасности

- Особенности программы

- Предложения

- По сумме

- По городам

- Первый заём — бесплатно на срок до 21 дня на сумму до 15 000 ₽

- Что касается нас.

- Как это работает

- Как получать

- Money Man в социальных сетях

- Мои права были нарушены

Главной особенностью льготного кредита являются фиксированные сроки, которые не могут быть изменены в течение всего срока действия договора.

- Возможность досрочного погашения долга отсутствует,

- Фиксированная процентная ставка на протяжении всего срока исполнения обязательства, которая формируется с учетом требований Центрального банка

- Выплата капитала по истечении срока действия договора (в течение срока действия договора должны выплачиваться только проценты) — выплата банку-банкроту может рассматриваться только после выполнения банком своих обязательств перед другими контрагентами — полное или частичное погашение до истечения срока действия договора, если это специально не предусмотрено регулятором, чего нельзя требовать,

- может быть расторгнут или изменен только при участии регулятора.

Средства для уменьшения обеспечения могут быть предоставлены банковскими учреждениями, Центральным банком Российской Федерации, финансовыми компаниями, муниципальными и частными инвесторами. Эта услуга позволяет компаниям укрепить свои активы и расширить свою деятельность. Кредиторы получают более быстрый эквивалент рынка, а их доходность сопоставима с размером возможных дивидендов.

Условия финансирования

Основным требованием кредитора к потенциальному заемщику является обеспечение его финансовой устойчивости на этапе принятия решения о сокращении средств, а также гарантия полного возврата кредита и доходности заемщика в течение действия договора.

На начальном этапе сделки проводится аудиторский контроль финансового состояния компании. Положительный результат контрольного контроля позволяет составить договор займа. В большинстве случаев договор оформляется у нотариуса путем предъявления учредительных документов сторон.

Как только деньги поступают на расчетный счет заемщика, договор вступает в силу.

Важно согласовать все условия до подписания документа, так как условия снижения защищенного кредита остаются неизменными на протяжении всего срока действия договора.

Срок действия договора составляет пять лет. Уменьшенный защищенный кредит будет оформлен в течение 10 дней, с учетом трех рабочих дней, необходимых для рассмотрения заявки и соответствующего администрирования компании-заемщика.

Какие компании могут претендовать на получение субординированного займа

Данная услуга доступна только для юридических лиц. При отсутствии строгих требований к потенциальным заемщикам кредитор гарантирует потенциальный риск по процентной ставке, определенной на основе должной осмотрительности, исходя из текущих границ центрального банка.

Защищенные кредитные сокращения подразделяются на следующие типы продуктов

- Кредиты в ООО,

- Кредиты в банковских учреждениях,

- Кредиты, предоставленные одним из учредителей компании,

- Кредиты страховым организациям,

- облигационные займы.

Исходя из определения типов потенциальных заемщиков, основными потребителями кредитов являются

- Банки, которые используют дополнительные средства для увеличения размера собственного капитала и кредитов.

- Страховые компании, которые изымают денежные средства для содействия росту и достижения более высоких темпов развития своей деятельности.

- SociétéAnonyme, небольшой движимый капитал или организация с недавно созданной структурой, которая нуждается в притоке дополнительных средств для выпуска собственных акций, укрепления активов и развития основной деятельности.

- Юридические лица, финансируемые одним из учредителей. Заемные средства в данном случае являются целевыми.

- Компания, увеличивающая свой уставный капитал путем выпуска облигаций.

Уменьшение залогового кредита пользуется наибольшим спросом в банковском секторе как распространенный инструмент вливания дополнительного капитала для увеличения капитала. Другими пользователями услуги являются компании, заинтересованные в новых источниках финансирования для увеличения производства и стабилизации своего финансового положения.

Отличия субординированного займа от других кредитных программ

Изучаемые виды кредитов существенно отличаются от обычных кредитов по следующим пунктам

- процесс возврата капитала, предусматривающий погашение кредита кредитным учреждением в конце оговоренного периода с регулярными процентами

- Сумма дополнительных средств не должна превышать 50% от собственного капитала компании — в противном случае сделка характеризуется как акционерный капитал

- Условия, гарантирующие полное погашение кредита кредитору за счет более высоких процентных ставок и возможности конвертировать кредит в капитал заемщика

- Дополнительные соглашения к основному кредиту на защиту от сокращения позволяют кредитору конвертировать инвестиционные средства в долю акционерного капитала заемщика и участвовать в управлении компанией в качестве акционера.

- Индивидуальные условия соглашения определяют процесс выплаты процентов ежемесячно, ежеквартально или в других формах.

Процентная ставка, установленная на уменьшение защищенного кредита, компенсирует воспринимаемый кредитором риск, связанный с отсутствием ощутимых гарантий возврата кредита, который напрямую зависит от успеха бизнеса заемщика.

В период экономического кризиса более важным становится защищенное заимствование, которое стимулирует бизнес эффективно преодолевать временные трудности с помощью дополнительных средств.

Основные характеристики заимствования под сокращение обеспечения

Долговые обязательства обычно выполняются более чем на пять лет, а процентная ставка фиксируется на весь срок действия договора. Досрочное погашение или расторжение договора невозможно без согласия центрального банка.

Согласно российской практике, в соответствии с Положением Банка России от 10.02.2003 № 215-П «О методике выявления капитала (собственных средств) кредитных организаций» и Указанием Банка России от 10.02.2003 № 1246-У «Мероприятия по формированию источников, расторжению договоров или их изменению (далее — Указание). показаний) невозможны без участия Банка России в действиях по их выявлению.

Основной особенностью, отличающей задолженность по уменьшению залога, является необходимость единовременной выплаты в конце срока действия договора. Право на получение данного вида займа имеют только юридические лица.

Обязательства по уменьшению обеспечения могут включать в себя обязательства промежуточного уровня, то есть долги, связанные с инвестициями. Зачастую статус залога снижают ценные бумаги, защищенные активами (кредиты, финансовый лизинг, задолженность по кредитным картам, права, требования и т.д.).

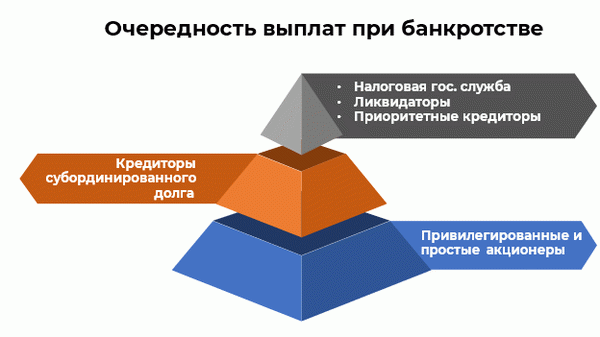

Выгоды и риски для кредиторов

Если заемщик объявляет о банкротстве, сначала удовлетворяются долговые требования по кредитам с более высоким приоритетом, а затем по остаточному принципу удовлетворяются долговые требования по снижению защиты. Задолженность по сокращенному обеспечению более рискованна, чем задолженность по несокращенному обеспечению. При наличии достаточных денежных средств для погашения долга, долг с уменьшенным обеспечением погашается полностью.

Возможно частичное или нулевое погашение.

Долги по сокращенному обеспечению более опасны для кредиторов, но погашаются быстрее, чем долги перед акционерами неплатежеспособной компании. Процентные ставки также выше, чтобы компенсировать потенциальный риск защиты долга кредитором.

Основным преимуществом обеспечения долга является выгода от вложения долгосрочных денег и удовлетворительная работа в конце срока кредита. Недоступность таких кредитов для всех участников финансового рынка делает их более привилегированными.

Кредиторами могут быть предприятия и организации, государственные и коммерческие банки, центральные банки и муниципальные учреждения.

Эти статьи публикуются регулярно. Подпишитесь на нашу рассылку, чтобы быть в курсе новых материалов и получать информацию о наших учебных программах.

Если вам необходимо отработать навыки инвестирования или финансового анализа, ознакомьтесь с нашей программой семинаров.

В чем риски

На первый взгляд все это кажется разумным и взаимовыгодным. Однако на практике банки, столкнувшиеся с этой проблемой, придумали схемы, по которым кредиты (и облигации, выпущенные под эти кредиты) выдавались частным инвесторам, которые не особенно разбирались в этих средствах.

В большинстве случаев это были самые крупные вкладчики, от которых они пострадали, они знали, что не защищены АСВ, и, вероятно, сотрудники банка убедили бы их подписать необходимые документы.

Очевидно, что такая ситуация не подходит для Банка России. Наиболее часто вспоминаемые на рынке случаи (ситуации вокруг банка «Траст» и Внешпромбанка) связаны с облигациями или еврооблигациями, выпущенными компаниями специального назначения для финансирования Securing Decrease, где инвесторы подписали документы, в которых они были признаны бенефициарными владельцами и Инвестор подписал документ, в котором он признан бенефициаром.

В данном случае июльское руководство Центрального банка отнюдь не разрешает эту ситуацию. Хотя процесс определения правомочности часто был формальным, данный план Директивы не меняет его требований и лишь запрещает распоряжение займами между непризнанными инвесторами.

Менее известен случай, когда клиент банка (чаще всего владелец) предоставляет кредит с уменьшенным обеспечением непосредственно банку или покупает облигации с уменьшенным обеспечением в рублях. Предположительно, эти средства в последнее время набрали популярность, и центральный банк пытается закрыть их для клиентов с недостаточным финансовым образованием.

На заметку инвестору

Что должен знать средний инвестор об обеспеченных облигациях (которые могут быть как кредитами, так и облигациями)? Снижения обеспеченных облигаций, выпущенных в иностранной валюте, различают двух типов: новые и старые облигации.

Показатели снижения обеспеченных облигаций по истечении срока действия часто намного выше, чем у обычных облигаций того же заемщика. Однако не стоит сваливать их исключительно на эти факторы. Во многих случаях эти облигации не имеют срока действия. Это означает, что они очень чувствительны к процентным ставкам.

Это означает, что повышение базовой процентной ставки на один процент может снизить цену облигации на десятки процентов. В предыдущем году, например, изменение цены таких облигаций почти полностью компенсировало ожидаемый инвесторами купон, и, по сути, годовой доход от владения такими облигациями был практически нулевым. Учитывая риски, связанные с сокращением облигаций с обеспечением, эти инвестиции вряд ли будут очень привлекательными.

Помимо новых типов сокращения облигаций, на рынке все еще присутствуют старые типы. В прошлом эти облигации считались сильно отличающимися от обычных долговых обязательств. Это было связано с тем, что, во-первых, они не рассчитывались как акции и, во-вторых, в бюллетенях не предусматривалось обесценение.

Однако в прошлом году, когда Банк России зашел в отделение «ФК Открытие», старомодные долговые обязательства, выпущенные НОМОС-Банком, сравнялись с новым видом обеспеченных долговых обязательств. И хотя судить о таких решениях можно, перспективы этого дела и возможность исполнения судебного решения в России в случае победы совсем не ясны.

Техника безопасности

Каковы советы частным инвесторам в плане отказа от обеспеченных долговых обязательств?

Во-первых, всегда помнить, что инвесторы должны делать ставку на старые сокращаемые облигации в надежде, что они будут ассимилированы в нормальные облигации, только если они готовы активно участвовать в переговорах с управляющим и взимать судебные издержки. До довольно значительной суммы. В противном случае предпочтительнее относиться к старым облигациям с пониженной защитой так же, как и к новостям.

Во-вторых, как и в случае со всеми облигациями, облигации с уменьшенной защитой следует покупать в течение периода. Таким образом, результат в конце года не должен сильно отличаться от того, который был рассчитан на момент покупки.

В-третьих, следует обратить пристальное внимание на кредитоспособность организации, принимая во внимание тот факт, что подчиненные почти всегда имеют рейтинг на несколько ступеней ниже, чем организация-эмитент.

В-четвертых, важно отметить, что, к сожалению, отчеты не всегда отражают объективную реальность, а когда реальность представлена, бывает уже слишком поздно. Кроме того, в отличие от обычных банковских заемщиков, покупателям субординированного долга не стоит ожидать раскаяния со стороны регулирующих органов.

Это означает, что субординированный долг может быть включен в портфели не только квалифицированных инвесторов, прошедших простую процедуру соблюдения требований, но и тех, кто может самостоятельно проанализировать подводные камни.

В остальных случаях лучше инвестировать в продукты (облигации, депозиты, акции, ETF), которые можно понять, не соблазняясь менеджерами, предлагающими «уникальные особенности» чудо-облигаций, которые «похожи на депозиты, но лучше простых депозитов». Другие красивые мифы.

Особенности программы

- Они могут быть выданы на срок более пяти лет.

- Для досрочного погашения требуется разрешение Центрального банка Российской Федерации.

- Соглашения не могут быть расторгнуты или изменены без одобрения ЦБ РФ.

- Субординированные кредиты могут заключать только юридические лица.

- Процентная ставка фиксируется на весь срок действия договора.

- Кредитором может быть как юридическое, так и физическое лицо.

Во время российского кризиса 2008 года некоторые финансовые учреждения получили субординированные кредиты. Ответственность за кредиты нес Внешэкономбанк в лице государства.

Предложения

- О карте.

- MasterCard.

- По картам VISA

- По карте Сбербанка

- 24 часа в сутки

- Равнодушный

- Бесплатно

- Под 0 процентов

- Взять кредит

- Через SMS

- На месте

- Наличные

- Через связь

- С банковским счетом

- По паспорту

- Быстрый кредит

- Наличными в кассе

- Оплата в рассрочку

- На расстоянии

- Долгосрочный

- Без залога/поручителя

- Без проверки

- В день обращения

- Процентная ставка

- Внезапно

- Прямая трансляция

- Для студентов

- До зарплаты

- Через год

- Для недвижимости

- Не выходя из дома

- Банковским переводом

- Облигационный

- С нарушением

- Без сертификата/гарантии

- За 5 минут

- Население

- Пенсионеры

- Низкие процентные ставки

- Без паспорта

- Без подтверждения дохода

- Краткосрочные

- Кредиты для безработных

- Карточные кредиты

- Кредиты на обучение

- Кредиты на погашение других кредитов

- Кредиты на погашение других кредитов

- Кредиты наличными

- Прямой

- Микрофинансирование

- Микрофик

- Миниграц

- Прямой

- За 15 минут

- Онлайн

- 18 лет

- Микроперераспределение

- Экспресс

- Онлайн без проверки кредитного рейтинга

- На карту без проверки

- Без почты

- Через «госуслуги

По сумме

- 3 000 руб.

- 5 000 рублей

- 8 500 рублей

- 10 000 рублей

- 15 000 рублей

- 17 500 рублей

- 20 000 рублей

- 24 000 рублей

- 27 000 рублей

- 35 000 рублей

- 30 000 рублей

- 40 000 рублей

- 50 000 рублей

- 60 000 рублей

- 70 000 РУБЛЕЙ

По городам

Первый заём — бесплатно на срок до 21 дня на сумму до 15 000 ₽

Доступно только при первом займе

Приложение Moneyman для Android и iOS

- Член Со «Мир» от 25. 07. 2013 г.

107078, Москва, Орликов переулок, дом 5, корп. 1, этаж 2, комната 11

Интернет-офис Банка России

Реестр субъектов микрофинансового рынка.

Регистрационный номер 2110177000478

Дата регистрации 25 октября 2011 года

Финансовое учреждение.

Жалобы могут быть поданы в Службу финансового омбудсмена

Примечание: Операторы Центра связи финансового омбудсмена не оказывают помощи и не дают разъяснений по поводу деятельности ООО МФК «Money Man».

Если у вас возникли вопросы о деятельности ООО МФК «Money Man», пожалуйста, обращайтесь в офис Помощника.

Что касается нас.

Как это работает

Как получать

Money Man в социальных сетях

- Термины и определения

- Карта сайта

â

ООО МФК «Money Men» — первая микрофинансовая организация в России, которая работает полностью онлайн и включена в Государственный реестр микрофинансовых организаций 2110177777878 с 25 октября 2011 года. Все материалы, статьи и изображения на сайте защищены авторским правом и могут быть перепечатаны только с согласия пресс-службы компании.

ООО «Микрофинанс Онлайн» публикует информацию на сайтах информационно-аналитических организаций, аккредитованных Центральным банком Российской Федерации для раскрытия информации, аккредитованных ООО МФК «Money Man».

Mani Money Ltd использует файлы cookie, чтобы сделать свой сайт более удобным для пользователей; файлы cookie содержат данные о предыдущих посещениях сайта. Если вы не хотите, чтобы эти данные обрабатывались, вы можете отключить cookies в настройках вашего браузера.

Мои права были нарушены

У нас работает виртуальный посредник по правам заемщиков. Посредник лично рассмотрит вашу жалобу в течение трех рабочих дней и обеспечит соблюдение ваших прав.