- Причины подачи заявления на получение справки вместо 2-НДФЛ

- Структура и требования

- Справка по форме банка — определение

- В каких случаях она нужна

- Куда обратиться за справкой о доходе

- Что делать, если не получается подтвердить доход

- Когда используют справку по форме банка и кто ее оформляет

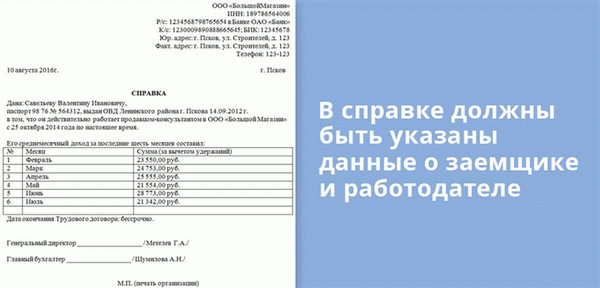

- Какие сведения содержит справка

- В чем сложности подготовки справки по форме банка

- Как проверяют клиента

- Где выдают кредиты под справку по форме банка

- Процесс заполнения

- Другие способы подтверждения доходов

- Комментарии: 6

Справка о доходах — это специальный документ, который позволяет банкам посмотреть на зарплату потенциального заемщика, чтобы оценить его платежеспособность.

Кредитные организации запрашивают ее при оформлении кредитов (ипотечных, потребительских и автокредитов), кредитных карт и дебетовых карт с просроченной задолженностью. Некоторые кредиторы не требуют подтверждения платежеспособности, если сумма кредита невелика. В противном случае непредставление документов означает отказ в выдаче кредита, повышение процентных ставок и требования поручительства.

Удобный список электронных заявок на кредит содержит ссылки на все лучшие банки.

Основным документом для подтверждения дохода является форма 2-НДФЛ, разработанная налоговыми органами. Ее назначение — ежемесячно показывать расчет подоходного налога со всех видов доходов работника — перечислять в бюджет и удерживать сумму подоходного налога с физических лиц. В рамках этой справки кредиторы требуют только сведения о заработной плате.

Не все работодатели могут предоставить справки 2-НДФЛ на своих сотрудников. Чтобы не потерять клиентов, кредитные организации разработали альтернативу — справки по форме банка.

Оформление документов о доходах занимает от 14 до 30 дней, поэтому, когда основной пакет документов готов (особенно это касается ипотеки), оформите последнюю часть. Если вы обращаетесь в разные организации, вам нужно будет подготовить отдельные версии для каждого кредитора отдельно.

Причины подачи заявления на получение справки вместо 2-НДФЛ

Основные причины подачи заявления на получение справки по форме банка вместо налоговой:

- S O-CALLED «серая» зарплата, если компания официально показывает налоговым органам только часть вознаграждения сотрудника, а остаток предоставляет в папке. В этом случае менеджер, скорее всего, побоится раскрыть факты и откажется подписывать бумаги.

- Штаб-квартира компании находится в другом городе. В большинстве случаев там же находится и бухгалтерское бюро. Сотруднику проще заполнить банковский листок и подписать его для руководителя филиала, чем отправлять запрос в другой город и ждать, пока документ дойдет до него по почте.

- Трудовые договоры, основанные на работе. Действительно, еще один вид зарплаты в папке. Руководитель не оформил сотрудника в штат, но подписал с ним договор. Налоговой документации нет, но для кредитора у работника есть кассовые чеки, а работодатель готов их подтвердить.

- Особые категории заемщиков. Например, индивидуальные предприниматели или владельцы бизнеса. Они не предоставляют 2-НДФЛ в налоговые органы, но могут иным образом подтвердить свою платежеспособность. Например, налоговые декларации, денежные переводы по текущим счетам или банковские отчеты.

Структура и требования

Справка выдается бесплатно, но основная структура одинакова для всех.

- . Имя сотрудника и период работы в организации.

- Реквизиты организации (название, ИНН, телефон директора, главного бухгалтера, фактический и юридический адрес).

- Месячная зарплата сотрудника.

- Подписи директора и главного бухгалтера.

- Печать организации.

Образец бланка документации:

Правила заполнения:

- Существуют разные требования к тому, как заполнять банк. Некоторые заполняют его от руки ручкой. Другие принимают только введенную версию. Информацию об этом можно найти на самом бланке.

- Внесение изменений не допускается. Если информация отсутствует, необходимо указать квадратное «нет» или прочерк.

- Следует указывать только правильную информацию. Все заемщики тщательно проверяются кредитным отделом и службой безопасности. Телефон директора и главного бухгалтера указывается в анкете, и они могут быть приглашены сотрудниками финансового учреждения, чтобы задать вопросы о заемщике.

- Анкета должна быть подписана руководителем предприятия или его заместителем и главным бухгалтером или заместителем главного бухгалтера. Если в вашей компании нет главного бухгалтера, вам необходимо указать это при заполнении формы.

- Печать предприятия находится в конце бланка. Если документ дополняют индивидуальные предприниматели, то печать обязательна только при ее наличии.

Справка по форме банка — определение

Справка по форме банка — это упрощенная версия классической справки о доходах 2-НДФЛ. Это документ, в котором работодатель декларирует фактический среднемесячный доход, полученный заемщиком за последние месяцы. Поскольку единого стандартного образца данной формы не существует, каждый банк обычно предоставляет свой собственный бланк.

В отличие от формы 2-НДФЛ, в которой указывается только официальная «белая» зарплата, в банковской форме можно указать даже «серый» доход без риска быть обнаруженным налоговой инспекцией. Благодаря этому кредитная организация получает более полное представление о платежеспособности заемщика и повышает шансы на одобрение его заявки.

Такая документация также может облегчить получение кредита, если фактическая зарплата выше официальной, так что заемщик с задекларированным доходом не соответствует требованиям кредитной организации.

В каких случаях она нужна

Когда клиент закрывает банковский кредит любого вида, от кредитных карт и базовых потребительских кредитов до ипотеки, в той или иной форме требуется подтверждение дохода. Причина этого в том, что банку нужна уверенность в том, что заемщик вернет кредит и что он сможет вовремя вернуть взятые деньги.

Однако кредитные организации понимают, что не все заемщики могут подтвердить свою зарплату официальной справкой 2-НДФЛ. Поэтому, чтобы не потерять платежеспособных клиентов с неофициальным или полуофициальным доходом, банки собираются принимать во внимание другие способы подтверждения платежеспособности, например, ту же справку по форме банка.

Куда обратиться за справкой о доходе

Если онлайн-версия справки по каким-то причинам вам не подходит, вы можете получить бумажную в любом отделении банка; актуальная форма справки Райффайзен Банка доступна на сайте.

Что делать, если не получается подтвердить доход

В некоторых случаях заемщики не могут подтвердить уровень своего дохода. Например, это может произойти, если заемщик работает совершенно неофициально, или если по каким-то причинам работодатель отказывается даже выдать документ по форме банка. В таком случае существуют другие способы подтверждения своего дохода:

- Создать текущее состояние банковского счета, показывающее регулярные движения по счету

- Приложить копию договора аренды, показывающую, что арендатор получал деньги от сдачи квартиры в аренду

- Предоставить другие документы, касающиеся вашего дохода — например, документы пенсионного фонда или документы о пособии по безработице

- предъявить свой загранпаспорт, например, если вы часто выезжаете за границу.

Райффайзен Банк предлагает широкий выбор кредитных программ с гибкой тарификацией необходимых документов. Зарплатные клиенты банка могут получить кредит только по паспорту без предоставления дополнительных документов или подтверждения занятости.

Когда используют справку по форме банка и кто ее оформляет

Не все работающие граждане могут получить 2-НДФЛ. Причин может быть несколько: администрация находится в другом городе или не все доходы сотрудников учитываются официально. Поэтому банки могут попросить вас предоставить справку по форме банка в качестве подтверждения вашей зарплаты.

Каждое финансовое учреждение утверждает свой вариант бланка. Однако общие правила и обязательные элементы одинаковы для всех банков.

- Когда используется форма банковской справки и кто ее выдает?

- Какая информация включается в справку?

- Что затрудняет составление банковских справок

- Как проверяются клиенты

- Где можно получить банковские справки и банковские отчеты?

- Что такое банковская справка?

- Если да, то может потребоваться справка из банка

- Где можно получить справки по форме?

- Процесс заполнения

- Преимущества подачи заявления на получение справки из банка

- Другие способы подтверждения дохода

Справки по форме кредитора могут служить подтверждением дохода потенциального заемщика при подписании очередного договора.

- ;

- Кредиты на неспецифические цели — ,

- Приобретение товаров в рассрочку.

Данный вид доказательства не используется на практике при подаче большого количества заявок на ипотеку или кредит на длительный срок.

Альтернативные документы, подтверждающие платежеспособность при получении кредита, выгодны для обеих сторон.

- Для клиента — так как работодателю проще принять справку из банка, чем заполнять 2-НДФЛ

- Для кредиторов — так как удобство справки позволяет использовать ее не одному клиенту.

Справки из банка заполняются сотрудником работодателя в отделе кадров или в отделе казначейства.

Какие сведения содержит справка

Второй вариант более удобен для клиентов, так как они могут сразу посетить непосредственно кредитную организацию. С готовым пакетом документов. Некоторые кредиторы могут предложить воспользоваться бесплатной справкой в целом виде. Главное, чтобы она содержала основную информацию и сведения о работодателе и заемщике.

- Собственные данные,

- Фирменное наименование соответствующей компании,

- Работодатель — идентификационные данные НДС, номер расчетного счета, контактные данные, номер телефона, сайт и юридический адрес,

- Название должности, продолжительность работы человека на этой должности и общий стаж работы у работодателя.

- Зарплата за конкретный период — три месяца, шесть месяцев или один год,

- Фамилии и подписи директора и главного бухгалтера организации,

- Печать работодателя.

Справка подписывается двумя уполномоченными лицами работодателя — руководителем и главным бухгалтером. В отсутствие главного бухгалтера по заработной плате подписывает генеральный директор. Управляющий директор должен скрепить справку своей подписью.

В чем сложности подготовки справки по форме банка

Не все работодатели готовы оформить банковский статус для своих сотрудников. Причины те же, что и у тех, кто отказывается заполнять 2-НДФЛ. Часто директора опасаются, что реальную сумму дохода сотрудника могут указать налоговые органы. Таким образом выявляется разница между фактической и номинальной заработной платой.

В некоторых случаях риску подвергаются и банки, соглашаясь подменить доказательства платежеспособности клиента. Граждане могут проконсультироваться со своим работодателем и «попросить» завысить им зарплату. В результате этих рисков кредит выдается по не самой привлекательной процентной ставке или требуются дополнительные гарантии.

Например, могут попросить предоставить гарантию или поручительство.

Каждый кредитор самостоятельно определяет срок действия справок по форме банка. В среднем он составляет от двух недель до одного месяца. Информация о сроках действия обычно содержится на самом бланке. Кроме того, ее можно уточнить, позвонив на телефонную линию банка.

Как проверяют клиента

- Убедитесь, что работодатель присутствует,

- Убедитесь, что адрес и контактные данные совпадают с данными на бланке.

- Позвоните по контактным данным компании,

- Задайте вопросы о работнике — стаж работы, занимаемая должность, размер заработной платы.

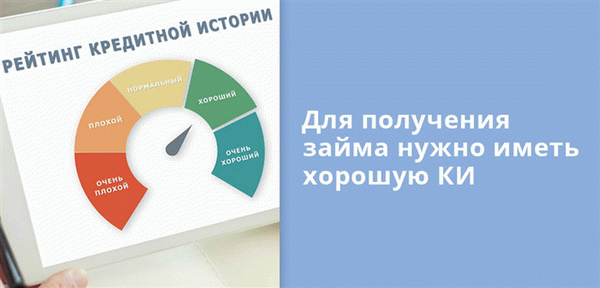

Кредиторы выдают кредиты не только на основании банковских справок. Ни один кредитный продукт не утверждается без проверки кредитной истории заемщика. Это касается программ дотаций или кредитных карт.

Потенциальный заемщик дает банку личное разрешение запрашивать информацию в любом бюро кредитных историй, которое располагает сведениями о нем. От того, насколько качественно и своевременно клиент выполняет свои финансовые обязательства перед другими кредиторами, зависит, будет ли он авторизован. Эта информация так же важна, как и кредитный рейтинг.

Плохая кредитная история или низкий кредитный рейтинг не помогут получить кредит на условиях, выгодных для клиента с высокой зарплатой. Банки могут отказать в выдаче кредита или предложить более высокие процентные ставки.

Кроме того, требуются дополнительные гарантии возврата предоставленных средств.

- В случае незначительной просрочки банк может отказать в выдаче кредита и внести клиента в черный список.

- Отдел безопасности отправляет документ в Министерство внутренних дел, которое впоследствии несет ответственность за мошенничество.

Если вы готовите справку, не стоит рассчитывать, что информация о ней не будет проверена. Все кредиторы предоставляют займы на ограниченный срок и гарантируют, что клиент выплатит кредит до истечения срока.

Где выдают кредиты под справку по форме банка

Большинство крупных российских банков предлагают кредитные продукты на основе отчета о прибылях и убытках. Для людей, получающих зарплату в банке, учреждения предлагают еще более выгодные условия и в большинстве случаев не требуют справки. Справки о зарплате выставляются в кредитных учреждениях и, соответственно, предлагают ставки или другие льготы.

Также справка может потребоваться только при подписании кредитного договора, при этом может быть запрошен оригинал паспорта.

- Другие банки Российской Федерации.

Кредиторам могут быть предоставлены дополнительные способы подтверждения дохода без справок по форме банка или справок 2-НДФЛ.

- Копия трудового договора, заключенного с работодателем,

- копия трудовой книжки с последнего места работы и справка от работодателя, подтверждающая, что человек по-прежнему работает в компании

- Справка о состоянии банковского счета с обычными квитанциями. Назначение платежа, включая информацию о том, за что были выплачены деньги и имя работодателя в поле «плательщик».

Перед подачей заявки на кредит важно сравнить аналогичные банковские продукты и выбрать наиболее выгодную процентную ставку и самый низкий документ. После этого можно подавать заявку и ждать одобрения. Эксперты не рекомендуют отправлять заявки в пять или шесть банков одновременно.

Такое поведение может негативно сказаться на впечатлении заемщика о вас. Кредитные организации откажут вам, так как это создает впечатление, что вам срочно нужны деньги. Поэтому целесообразно запрашивать кредиты в двух-трех банках и ждать их решения.

Статью подготовил писатель Евгений Никитин

Справки из банка часто фигурируют в списке документов для оформления кредита, но используются далеко не всеми и ограничиваются стандартом 2-НДФЛ. Однако, чтобы определить, подходит ли эта справка конкретному человеку, необходимо рассмотреть, что она собой представляет и как выглядит для разных банков. Только понимая, в каких случаях она используется и чем она превосходит 2-НДФЛ, клиент может точно определить, насколько она необходима в его случае.

Для получения дополнительной информации см. раздел «Бробанк».

Процесс заполнения

Верификация банковских форм заполняется работодателем. Обе формы должны содержать следующие элементы

- Имя и должность сотрудника, на которого выдается справка.

- Сведения о компании, выдающей сертификат, включая номер НДС, полное название и другие реквизиты.

- Полные имена и подписи директоров и главных бухгалтеров.

- Трудовая история потенциальных клиентов банка.

- Суммы, полученные в период трудоустройства. Если период трудоустройства превышает один год, последняя годовая заработная плата.

- В некоторых случаях также необходимо указать среднемесячную заработную плату.

Все эти данные строго заполняются главным бухгалтером компании, после чего справка подписывается им, а также руководителем компании (директором или индивидуальным предпринимателем).

Другие способы подтверждения доходов

Доказательством платежеспособности могут служить не только справки, но и выписки со счета, предоставляющие доказательства наличия у клиента предметов роскоши, машины, квартиры, поездок за границу и т.д.

Однако отчеты, содержащие числовое подтверждение доходов, повышают вероятность того, что финансовое учреждение одобрит кредит. Поэтому, если вы не можете предоставить 2-НДФЛ, целесообразно получить выписку из банка. Это упрощает процесс подтверждения вашей кредитоспособности, так как не нужно собирать много личной информации о вашем имуществе.

Комментарии: 6

Здравствуйте, если вы официально не трудоустроены, но имеете доход, выписка из банка также недействительна?

Уважаемая Лена, выписка из банка является упрощенной версией стандартной формы отчета о прибылях и убытках. Это документ, в котором работодатель декларирует фактический среднемесячный доход, полученный заемщиком за последние месяцы. Поэтому он не применяется к неработающим людям.

Подскажите, пожалуйста, если у меня серая зарплата — учитываются ли налоги в банковской выписке?

Уважаемая Елена, нет.

Здравствуйте, подскажите, пожалуйста, как заполнить справку по форме банка без вычета моей ежемесячной зарплаты? Если мой официальный доход меньше фактического, то какая сумма налога указывается в справке?

Уважаемый Игорь, Вам необходимо сообщить сумму налога с официально подтвержденного дохода.