- Как проверить долг по налогу на Едином портале государственных услуг?

- Возможно ли проверить долги другого налогоплательщика?

- Как проверить задолженность по налогам ИП (индивидуальному предпринимателю)?

- Как узнать долги по налогам на сайте Федеральной службы судебных приставов?

- Что такое недоимка по налогам и когда она возникает?

- Чем отличается недоимка от задолженности по налогам?

- Почему может образоваться недоимка

- Ответственность за неуплату налога и возможные последствия

- Шаг № 2: вынесут решение о взыскании и спишут деньги со счетов

- Шаг № 3: взыщут недоимку за счет имущества компании

- Шаг № 4: заблокируют счета и арестуют имущество

- Когда недоимку признают безнадежной

Федеральная налоговая служба обязана уведомлять население о налоговой задолженности по электронному или печатному запросу. Органы власти формируют ответ в виде справки о состоянии платежа или об исполнении обязательств по уплате.

Первый тип документа содержит точную информацию о текущей задолженности. Справка об исполнении платежных обязательств содержит информацию о том, уплачен налог или нет; официальный поиск ФНС подходит для налогоплательщиков, которым необходимо предоставить документы, подтверждающие отсутствие задолженности за конкретную услугу.

ФНС предлагает физическим лицам три способа уведомления о налоговой задолженности: на своем сайте, на сайте Единой государственной службы и в Федеральном информационном банке данных исполнительных производств. В личном кабинете налогоплательщика на портале налоговой службы можно найти налоговые статьи и узнать, имеется ли налоговая задолженность или переплата. Алгоритм поиска налоговой задолженности см.

на сайте Федеральной налоговой службы.

- Авторизация по учетной записи налогоплательщика. Вам необходимо один раз обратиться непосредственно в территориальный орган ФНС для получения пароля и Либо пройти верификацию учетной записи на едином портале государственных услуг.

- На сайте можно найти налоговую информацию. Если у вас есть просроченная задолженность, сайт отложит дату платежа.

На сайте Федеральной налоговой службы может отображаться просроченная налоговая задолженность, если она уже была оплачена. Это связано с тем, что обработка платежей занимает около 10 рабочих дней. В течение этого периода Федеральная налоговая служба продолжает накапливать штрафы.

По истечении этого периода необходимо оплатить налоговый штраф и ждать, пока вам сообщат о ситуации в вашем личном кабинете.

Как проверить долг по налогу на Едином портале государственных услуг?

Введите свой идентификатор НДС (налоговый номер), чтобы увидеть свои отсроченные налоговые обязательства на едином портале государственных услуг. Это бесплатная услуга, предоставляемая в режиме реального времени.

Алгоритм предоставления услуги:

- Оформить или зарегистрироваться на сайте Портала государственных услуг в качестве индивидуального предпринимателя, физического лица или представителя организации.

- Заполняете форму и указываете свой идентификационный номер налогоплательщика.

- Получаете информацию о своих налоговых обязательствах в виде уведомления в личный кабинет или через приложение на мобильный телефон.

Некоторые дополнительные возможности платформы Gosuslugi будут доступны только после активации верифицированной учетной записи. Для получения информации о налоговых задолженностях такого запроса не существует. Для этого подходят стандартные уровни доступа.

Для личных аккаунтов наличие штрафов отображается автоматически. Если информация недоступна, проверьте личные настройки кабинета в нижней части страницы. На главной вкладке следует активировать отображение информации о просроченных налогах.

Если в результате проверки возникли просрочки, вы можете закрыть их с помощью электронного банковского счета или онлайн-перевода.

Как узнать о задолженности по налогам гражданам, получившим оповещения на почту? В этом случае может помочь номер UIN (универсальный идентификатор населения). Используя его, можно обнаружить возникновение и перевести деньги из доказательства в единые ворота государственной службы. Для этого нужно открыть окно «Номер доказательства» и ввести номер UIN в поле поиска.

Возможно ли проверить долги другого налогоплательщика?

На общем портале нельзя найти чужую налоговую задолженность. Для этого требуется доступ к его личному кабинету. Вы не можете использовать свой аккаунт для поиска НДС другого человека. Вы можете проверить и закрыть налоговые долги за себя и других на сайте Федеральной налоговой службы.Gosuslugi Утверждение по авторизации от одних ворот подходит.

Если родители хотят проверить налоговые долги своих несовершеннолетних детей, они могут лично обратиться в отделение ФНС или создать личный кабинет для ребенка. Последний вариант возможен для граждан России, имеющих паспорт и снилс не моложе 14 лет. Если ребенок еще не получил паспорт и не достиг 14-летнего возраста, родитель может написать заявление в Федеральную налоговую службу со стороны ребенка с просьбой о подключении счета налогоплательщика.

Свидетельство о рождении ребенка и паспорт родителя подтверждают полномочия законного представителя. После положительного решения налоговая служба создает пароль и ссылку на личный кабинет ребенка, через который он может узнать о своих налоговых обязательствах.

Как проверить задолженность по налогам ИП (индивидуальному предпринимателю)?

На портале Gosuslugi можно одновременно войти в два аккаунта: один — как физическое лицо, другой — как частный предприниматель. Что делать, если я не могу увидеть свои налоговые долги через учетную запись частного предпринимателя? Вам нужно подключиться как физическое лицо, и ворота найдут все долги по НДС. Как еще физические лица могут быть проинформированы о налогах? Наличие доказательств переплат, штрафов и неоплаченных платежей отображается в личном кабинете частного предпринимателя на сайте Федеральной налоговой службы.

Как узнать долги по налогам на сайте Федеральной службы судебных приставов?

Функция портала Федеральной судебной палаты также позволяет быть в курсе налоговых вопросов. На сайте отображаются все данные о просроченных платежах. Чтобы получить информацию, вам необходимо

- Зайти на сайт Федеральной службы судебных приставов России.

- [Открыть вкладку «Сервисы» — «Банк данных исполнительных производств».

- Появится новое окно с дополнительной формой, где необходимо указать регион Российской Федерации, ФИО и дату рождения.

- На сайте отобразится таблица, из которой вы узнаете обо всех задолженностях, которые вы имеете на данный момент.

Таблица имеет понятную рабочую среду и позволяет оплатить пени и штрафы несколькими кликами в режиме онлайн. Индивидуальные предприниматели и юридические лица также могут получить информацию о своих налоговых долгах на воротах Федеральной службы взыскания.

Важное замечание — на сайте Федерального штаба по взысканию можно увидеть только те задолженности, по которым было возбуждено принудительное взыскание. Если платеж просрочен, но дело еще не зарегистрировано, пользователь не увидит задолженность.

Что такое недоимка по налогам и когда она возникает?

Для начала давайте разберемся, что такое просроченные платежи и почему они возникают.

Чем отличается недоимка от задолженности по налогам?

Обратимся к определению, содержащемуся в статье 11 Налогового кодекса РФ. Согласно ему, под просроченным платежом понимается любой налог (взнос, страховой взнос), который не уплачен в срок. Из этого определения следуют два вывода.

Во-первых, подпунктом является именно сумма обязательных платежей (то есть взносов, в конечном счете) в бюджет. В нее не входят неуплаченные пени (штрафы и неустойки) за неплатежи.

Во-вторых, речь идет о просроченных платежах. То есть о налогах, которые не были своевременно перечислены в бюджет (прекращение, взыскание).

Обязательства перед бюджетом имеют более широкое значение.

Во-первых, когда говорят о таких задолженностях, имеют в виду не только налоговые долги, но и долги по штрафам — пени и неустойки.

Во-вторых, налоговые долги не всегда являются отсроченными платежами. Это означает, что долги могут быть актуальными или отсроченными.

Например, компания подала декларацию по НДС за третий квартал 21 октября (крайний срок подачи — 25 октября). Согласно декларации, НДС должен быть уплачен в сумме 9 000 рублей. В соответствии с правилами, изложенными в статье 174 Налогового кодекса, НДС должен быть уплачен равными долями в течение трех месяцев, начиная с отчетного квартала, до 25-го числа каждого месяца, то есть 22 октября компания уплатила часть налога в размере 3 000 рублей 22 октября.

Таким образом, возникает задолженность по НДС перед бюджетом в размере 6 000 рублей (9 000 рублей — 3 000 рублей). Однако эта задолженность не считается просроченной и является текущим обязательством. Кроме того, компания своевременно уплатила 1/3 часть налога. Следующий платеж должен быть уплачен только 25 ноября.

Другой пример. Отпускные обычно выплачиваются работникам за три дня до начала отпуска. НДФЛ удерживается у источника при выплате отпускных (пункт 1 статьи 223 Налогового кодекса).

Обычно в этот момент у организации (налогового органа) возникает обязанность по уплате НДФЛ в бюджет. Однако эта обязанность является и текущей. В этом случае организация также обязана уплатить в последний день месяца, в котором было выплачено отпускное пособие, чтобы налог прошел в бюджет (пункт 6 статьи 226 Налогового кодекса РФ).

.

Таким образом, основные различия между недоимкой и просрочкой заключаются в следующем

- Неоплаченный долг всегда является просроченным, но долг может быть как просроченным, так и текущим.

- К недоимкам относится только сумма неуплаченных налогов (сборов и пошлин). А просроченная задолженность перед бюджетом — это налоги (сборы и платежи) и штрафы.

Почему может образоваться недоимка

Такая задолженность может возникнуть в разных ситуациях. Например:

- Налоговый агент допустил ошибку при расчете налоговой базы или суммы налога. Или же налоговая база намеренно занижена. Это было обнаружено в ходе камеральной или выездной проверки; и

- суммы налогов (сборов и пошлин) были правильно рассчитаны и правильно отражены в декларации. При заполнении платежного поручения произошла ошибка.

- Сумма налога (сборов и надбавок) была рассчитана и отражена в декларации и правильно показана в «платежном поручении». Однако платеж был отправлен по неправильным реквизитам (например, на неправильный КБК). Это было обнаружено при сопоставлении счета с бюджетом.

- Бухгалтер «забыл» вовремя заплатить налог.

Вид и размер ответственности зависит от причины просрочки платежа.

Ответственность за неуплату налога и возможные последствия

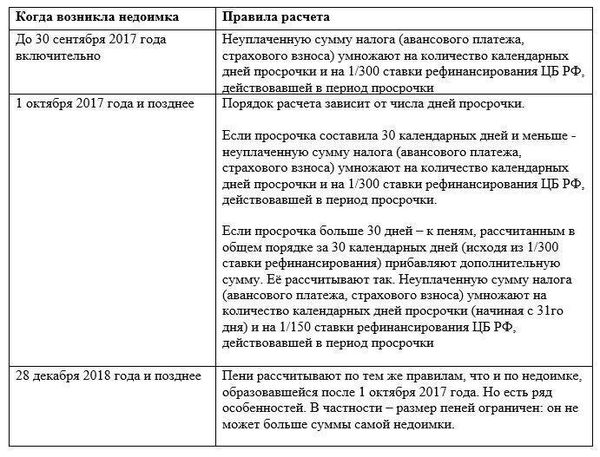

Несвоевременная уплата налогов (взносов и сборов) в установленный срок может привести к начислению штрафов в соответствии с суммой недоплаты. Процесс расчета зависит от того, когда произошла недоплата.

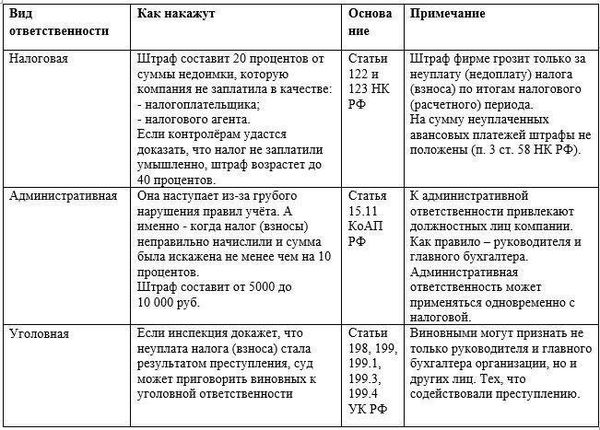

Другими словами, ответственность наступает только в том случае, если налог неправильно рассчитан или намеренно занижен, что привело к преждевременной уплате.

Ответственности можно избежать, если бюджетные платежи рассчитаны правильно, но уплачены несвоевременно или в неверном размере (из-за ошибок «платежной карты») или перечислены не на тот КБК. В этом случае компании грозят только санкции. Эти выводы были сделаны на основании письма Министерства финансов от 24 мая 2017 года.

Более подробно виды ответственности описаны в таблице ниже.

В пункте 4 статьи 69 Налогового кодекса указано, какая именно информация должна быть включена в требование. Таким образом, документ должен содержать следующие пункты

- Сумма налога (сбора, пошлины)

- Сумма начисленных штрафов,

- Срок исполнения требования,

- меры, принятые для взыскания недоимки, наложенные налоговой инспекцией в случае неполного требования,

- налоги (сборы, страховые взносы) и причины, по которым нормы налогового законодательства обязывают учреждения их уплачивать.

Если в документе отсутствует какая-либо из вышеперечисленных сведений, он считается составленным с нарушением. Следовательно, налогоплательщик имеет право не исполнять его. Такой вывод следует из решения Департамента от 22 июля 2003 года 2100/03.

Если требование составлено без нарушений, то организация обязана его исполнить. Общий срок исполнения — восемь рабочих дней с момента получения. Однако в самом документе может быть указан иной (более длительный) срок. Такие процедуры описаны в статье 69.4 Налогового кодекса РФ.

Дата получения заявления агентством зависит от способа, которым оно было подано. Например, если документ был доставлен непосредственно начальнику, то датой получения считается фактическое время доставки документа. Если налоговый орган направляет требование по регистрационной форме, оно считается полученным на шестой рабочий день после отправки.

Однако если документ был отправлен в электронном виде через TCS, он считается полученным в день, когда компания отправила электронную квитанцию. Такие выводы следуют из § 69 п. 6 порядка, утвержденного решением ФНС России от 27. 02. 2017 № ММВ-7-8/200, и п.

Однако подать апелляцию на требование инспекции можно. Для этого компания вправе обратиться в суд (ст. 138, п. 1 НК РФ).

Шаг № 2: вынесут решение о взыскании и спишут деньги со счетов

Если компания не погасит недоимку в установленные сроки, инспектор выносит постановление. Вид документа утвержден № МММ-7-8/179 Приказ ФНС от 13 февраля 2017 года. ФНС должна вынести в течение двух месяцев после истечения срока исполнения требования об исполнении; из-за потери двухмесячного срока взыскать просроченную задолженность с одной организации через суд может только инспекция.

Решение о взыскании направляется в компанию. Инспектор должен сделать это в течение шести рабочих дней после вынесения решения.

В некоторых случаях действие решения может быть приостановлено или отменено. Оно приостанавливается, если

- Предприятие получило отсрочку или рассрочку по уплате налога (сбора).

- Суд наложил арест на банковский счет организации

- Высший суд постановил приостановить взыскание.

В частности, решение отменяется, если

- излишние долги уже были признаны погашенными или неоплаченными взысканиями и были удалены

- компания представила «налоговую информацию», в которой сумма налога (сбора) была уменьшена и задолженность больше не числится.

Данная процедура вытекает из положений §§ 46-4.1 и 10 Налогового кодекса.

Решение о взыскании исполняется за счет счетов учреждения. Сначала деньги снимаются с текущих счетов рубля. Для этого ФНС направляет банк в компанию, на счет которой перечисляется налог. Банк должен сделать это до следующего рабочего дня.

Если денег на расчетном счете недостаточно, можно использовать практически все счета и вклады в учреждении (при определенных условиях). В частности, валютные счета, сберегательные счета и счета ценных металлов. Кроме того, если денег на счетах и вкладах недостаточно, инспектор имеет право взыскать просроченную задолженность с электронных денег компании.

Шаг № 3: взыщут недоимку за счет имущества компании

Если средств на счетах и электронных денег недостаточно для погашения недоимки, налоговые органы могут взыскать ее за счет остального имущества учреждения (статьи 7, 10, 46, 47, 47).

Данный перечень имущества относится к статьям 5, 47 Налогового кодекса РФ. Как правило, это все имущество предприятия, числящееся на балансе — готовая продукция, складская продукция, оборудование, установки, материалы и т.д. Данное решение принимается проверяющим в течение одного года после истечения срока подачи налогового заявления (страховых взносов).

Данное взыскание производится исполнителем по решению и на основании решения УФНС (ст. 9 ФНС РФ). Форма этих документов утверждена приказом ФНС России от 13 февраля 2017 г. № МММ-7-8/179.

Шаг № 4: заблокируют счета и арестуют имущество

Чтобы обеспечить взыскание недоимки, инспекторы могут приостановить работу по счетам предпринимателей или арестовать их имущество. Основанием для этого служат статьи 76 и 77 Налогового кодекса.

Счета связаны решением, их вид утвержден № ММВ-7-8/179 приказом ФНС от 13 февраля 2017 года. Выдается после принятия решения о взыскании обязательств перед бюджетом. Банковские счета, а также «электронные кошельки» компаний могут быть заблокированы.

Сумма заблокированных средств равна сумме недоимки. Это означает, что если остаток на счете больше остаточного налогового обязательства, разница может быть использована по усмотрению предприятия.

Активы могут быть арестованы только с санкции прокурора. Это необходимо, если на счете недостаточно средств для покрытия задолженности. Основанием для ареста является решение ФНС (по форме, утвержденной приказом ФНС ММВ-7-8/179 от 13 февраля 2017 года).

Эта временная мера означает, что компании могут владеть, пользоваться и иметь имущество только под контролем налоговой инспекции. Как только недоимка будет урегулирована, власти выносят решение о признании ареста недействительным.

Когда недоимку признают безнадежной

Решение о признании недоимки недопустимым взысканием получает ФНС. Основания для принятия такого решения перечислены в статье 59.1 Федерального налогового кодекса РФ. В частности, инспекторы снимают обязательства в следующих случаях

- Если компания находится в стадии ликвидации. Непостоянные обязательства являются частью долга, так как не хватает денег и активов бизнеса, чтобы покрыть его за счет учредителей и участников.

- По судебному решению — потому что истек срок взыскания,

- Обязательства, снятые со счета организации, не были перечислены в бюджет, так как банк, в котором организация закрылась, был закрыт.

- Если сумма задолженности перед бюджетом не превышает 300 000 рублей и по истечении пяти лет задолженности.

Когда инспекция снимает налоговую задолженность, компания имеет право снять ее со своего счета.