- Когда можно использовать онлайн-калькулятор по займу

- Как рассчитать проценты за пользование займом и общую переплату

- Какие сведения необходимо ввести для расчета

- Почему расчет может отличаться от реальных условий займа

- Как рассчитать просроченную задолженность

- Какую информацию нужно ввести для расчета

- Как оформить результаты расчета для суда

- Можно ли рассчитать переплату и долг по займу вручную

- Инструкция для расчета пени

- Какие цели для начисления неустоек

- Когда можно избежать уплаты пени

- Что такое чистый долг компании (Net Debt)

- Практический расчет чистого долга

Каждый заем и кредит предусматривает начисление процентов за пользование деньгами; НКО и банк сами определяют процентную ставку, но с учетом законодательных ограничений. Применяемая процентная ставка определяется рекламными материалами и правилами кредитования. С их помощью можно сравнить предложения от разных кредитных или микрофинансовых организаций и рассчитать переплаты и возвраты.

Чтобы воспользоваться услугой, необходимо ввести информацию о штрафах и процентных ставках, сроке или просрочке займа и сумме к выплате. Калькулятор может отобразить общую сумму задолженности или размер ваших личных выплат по кредиту, а также другую информацию. Результаты расчетов можно использовать для выбора и сравнения предложений по займам или кредитам.

Если кредит просрочен, есть возможность рассчитать сумму задолженности. Как и в случае с переплатой, сумму задолженности можно рассчитать вручную или с помощью специального сервиса «Калькулятор»; второй вариант более удобен, так как все суммы рассчитываются программой.

Расчет суммы задолженности напрямую зависит от условий кредита.

- Период просрочки (рассчитывается с даты погашения долга или отдельных платежей по графику расчета) — (их можно посмотреть в договоре займа НГИ или в Общих правилах),

- вид, размер и порядок взыскания штрафа (например, на просроченные платежи может быть наложен штраф по ставке, указанной в договоре).

При расчете перевыполнения обязательств до получения кредита не учитываются штрафы и другие санкции. Считается, что заемщик действительно выполнил свои обязательства и вернул деньги в срок.

Если договор предусматривает единовременный платеж, расчет суммы и процентов прост. Период просрочки кредитора начинается с первого дня той даты, когда заемщик был обязан вернуть кредит. Если существует программа ежемесячных платежей, расчет более сложен. Период просрочки и дата наступления срока платежа определяются в зависимости от программы.

Как рассчитать просроченную задолженность по кредитной карте, особенно если есть просрочка?

Когда можно использовать онлайн-калькулятор по займу

Услугой можно пользоваться как до, так и после просрочки. Калькулятор помогает заемщикам

- Узнать, сколько они переплатили по кредиту.

- Оценить сумму погашения (общая сумма кредита делится на равные платежи),

- Сравнить различные микрофинансовые провайдеры и программы кредитных организаций.

- Рассчитайте сумму долга, которую необходимо погасить добровольно,

- проверить расчеты и подготовить юридические действия для погашения долга.

Онлайн-компьютеры можно использовать и для получения частных займов. Информация может быть введена в сервисную форму по договору или доказательству (например, сумма процентов, дата погашения). При необходимости результаты можно проверить вручную.

Результаты расчета напрямую зависят от точности импортированных данных; если хотя бы один элемент неверен, результаты могут значительно отличаться от реальности. Поэтому рекомендуется выполнить несколько расчетов переплаты или задолженности, чтобы сравнить результаты.

Как рассчитать проценты за пользование займом и общую переплату

Микрофинансовые организации предлагают займы на одинаковых условиях. Однако могут быть различия, которые повлияют на вашу переплату или долг:

- НМ могут предоставлять займы на несколько дней, недель или месяцев (чем дольше срок договора, тем выше итоговая переплата),

- процентные ставки в разных НМ могут отличаться,

- заемщики могут воспользоваться льготными тендерами, которые снижают переплату (например, процентные периоды для новых клиентов, программы поощрения и т.д.).

- Договоры могут предусматривать разовые платежи или регулярные выплаты в соответствии с графиком.

Поэтому при практически одинаковых общих условиях договора сумма переплаты и сумма платежа могут быть разными. Учитывайте эти моменты при выборе и сравнении кредитных предложений.

Существует ли предел процентной ставки, начисляемой на дебетовые средства?

Какие сведения необходимо ввести для расчета

Если вы работаете на компьютере, прежде чем получить кредит, вам может понадобиться следующая информация о расчетах

- Сумма, которую вы берете в долг,

- по договору (расчеты могут производиться на дату полного погашения или отдельными платежами в соответствии с графиком)

- процентная ставка (за год, за день или за месяц использования денег).

Существуют и более сложные компьютеры, которые могут использовать дополнительные данные по кредиту — дополнительные платежи по договору, суммы досрочного погашения и т.д.

Результаты расчетов выводятся на экран практически мгновенно. На основе функций, заложенных в программу, можно увидеть общую сумму переплат, ежемесячные платежи и расписание. Чтобы облегчить вам задачу, служба может дать советы по заполнению форм.

Почему расчет может отличаться от реальных условий займа

Компьютерные расчеты приведены только в справочных целях. При подписании договора вы обнаружите, что фактическая сумма переплаты выше. Это может быть вызвано следующими причинами

- Фактические условия кредита могут отличаться от рекламных предложений (например, если банк установил ставку «10% годовых», она может оказаться выше).

- НИИ могут одобрить кредит на меньшую сумму, чем определенная компьютером.

- Тип, используемый в программе, может не учитывать индивидуальные условия кредита (например, необязательные страховые платежи, программы поощрения и т.д.).

Если ваша переплата значительно больше, чем показывает компьютер, вам может быть отказано в выдаче кредита. Тот факт, что ваша заявка была одобрена, не означает, что вы должны согласиться на получение денег и подписать договор.

Как рассчитать просроченную задолженность

Если ваш кредит просрочен, вы можете проверить и рассчитать его через онлайн-сервис.

- Общая сумма долга (включая штрафы и пени) на момент расчета,

- Проценты на отдельные суммы задолженности, штрафы — (например, за платеж из графика)

- Суммы задолженности на конкретные даты в будущем (например, если вы намерены погасить долг через 10 дней).

Виды расчетов задолженности по займам или кредитам практически идентичны. Однако исходная информация в онлайн-сервисах может отличаться.

Могу ли я получить программу дозировки от своего банка? Обратитесь к своему юристу.

Какую информацию нужно ввести для расчета

При наступлении срока погашения кредита необходимо погасить капитал и проценты, а также санкции. В соглашении с банком и NOS определяется размер санкций, которые будут причитаться должнику. Исходя из этого, для расчета компьютерной задолженности может потребоваться следующая информация

- Период просрочки в днях (для полной суммы кредита или для персональных выплат из графика),

- сумма задолженности (например, сумма многих просроченных платежей по графику).

- по умолчанию, процентное соотношение,

- суммы, ранее выплаченные в счет погашения кредита.

Эту информацию можно посмотреть в договоре, в банке или в личном кабинете NGI. Можно просмотреть результаты расчетов из коллекторских документов (требований, претензий, исков). Если суммы отличаются, рекомендуется попросить кредитора объяснить процедуру и причины начислений.

Как оформить результаты расчета для суда

Некоторые калькуляторы позволяют распечатать результаты расчетов в виде таблиц, которые имеют форму документов. Их можно приложить к возражениям и ответам на защиту в суде. Следует также проверить достоверность данных, использованных при расчете судебного документа.

При использовании всех возможностей защиты рекомендуется проконсультироваться с адвокатом при предъявлении требований по обязательствам.

Можно ли рассчитать переплату и долг по займу вручную

Компьютеры рассчитывают переплаты и просрочки на основе определенных типов. Их также можно использовать для ручного выбора результатов расчета. Примеры типов для простых и сложных процентов можно найти в Интернете. Однако ручные расчеты гораздо чаще приводят к ошибкам, чем онлайн-сервисы.

Инструкция для расчета пени

Для расчета неустойки с помощью калькулятора необходимо следующее

- Определить необходимые данные (сумму долга и период просрочки) в соответствующих областях.

- Указать процентную ставку (1/300, 1/150 или 1/130).

- [Нажать кнопку «Рассчитать», и программа отобразит сумму штрафа.

При необходимости пользователь может определить способ расчета штрафа (например, по дате просрочки). Также можно импортировать данные по дополнительным задолженностям или рассчитать средства, необходимые для частичного погашения долга.

Основная процентная ставка Центрального банка Российской Федерации часто меняется, но в компьютере всегда есть информация о ее размере.

Какие цели для начисления неустоек

Санкции необходимы для покрытия ущерба, понесенного пострадавшей стороной. Они также являются эффективным методом экономической ратификации, помогающим должникам признать свою вину и предотвратить повторение подобных ситуаций в будущем.

Особенности применения санкций:

- Не требуют доказательства ущерба, поскольку основаны на прямом нарушении договора,

- Санкции применяются ко всем типам контрактов,

- Расчет уголовных санкций относительно прост и может быть произведен в короткие сроки.

Уголовные статьи в размере 1/300 от базовой процентной ставки налагаются за несвоевременную уплату страховых взносов, налогов и коммунальных услуг. За просрочку должник несет ответственность в виде дополнительных денежных средств.

Когда можно избежать уплаты пени

В некоторых случаях те, к кому применяется данная экономическая ратификация, имеют право не выплачивать проценты за просрочку. Закон допускает следующие сценарии

- Задержка платежа составила не более одного дня.

- Задержка платежа связана с тем, что доказательство было составлено неправильно,

- Имеет место просрочка платежа за коммунальные услуги.

- Пользователь допустил непреднамеренную ошибку, которая привела к задержке.

Часто пользователь неправильно определяет сумму платежа. Чтобы избежать ошибок, связанных с осложнениями или изменениями базовых процентных ставок, рекомендуется использовать калькулятор на сайте.

Что такое чистый долг компании (Net Debt)

Чистый долг — это валовая задолженность компании перед внутренними и внешними кредиторами, скорректированная на денежные средства и инвестиции. Чистый долг отличается от валового долга (другого финансового коэффициента для анализа стоимости компании) тем, что он показывает фактическую ситуацию. Абсолютная сумма долга компании сама по себе не является показателем ее долговой нагрузки.

Компания может иметь ресурсы для погашения своих долгов. Поэтому валовой долг корректируется на текущие активы (денежные средства и краткосрочные инвестиции), которые могут быть использованы для немедленного погашения долга.

Проще говоря… Например, Петя должен Васе 100 рублей, а у Пети в кармане есть 70 рублей в строгих оборотных средствах. В результате у Пети чистый долг составляет 30 рублей, так как Петя может погасить долг за счет просроченной задолженности.

Формула мультипликатора баланса иностранной компании:

Чистый долг = валовой долг — денежные средства и их эквиваленты

Из-за различных стандартов бухгалтерского учета формула расчета чистого долга для российских компаний более сложная.

Чистый долг = Краткосрочный долг + Долгосрочный долг — Денежные средства и их эквиваленты = Обязательства — Денежные средства.

Под этим термином понимаются денежные средства и валюта, а также все краткосрочные высоколиквидные инвестиции, которые могут быть немедленно конвертированы в деньги и использованы для погашения задолженности.

Как ни странно, отрицательное значение чистого долга считается негативным показателем. Отсутствие долга (превышение денежных средств и оборотных активов над долгом) указывает на то, что компания использует деньги неэффективно. Заемный капитал может быть использован для увеличения производства (эффект финансового рычага).

Таким образом, отрицательное значение чистого долга означает, что

- для кредиторов — положительный знак, поскольку долговая нагрузка и отсутствие ликвидности означают, что риск неплатежа минимален.

- Для владельца (управляющего) бизнеса — положительный знак. Нет долга и нет возможности его погасить — нет риска банкротства. Высокий чистый долг (по сравнению с собственным капиталом) — угроза финансовой стабильности и срочная необходимость принятия корректирующих мер.

- Негативные сигналы для инвесторов. Свободная ликвидность означает упущенные возможности для повышения прибыльности, бесхозяйственность и нерациональное использование средств.

Не существует регулируемой цены на чистый долг. Они варьируются от отрасли к отрасли, поэтому показатели чистого долга сравниваются с аналогичными по размеру компаниями в той же отрасли.

Практический расчет чистого долга

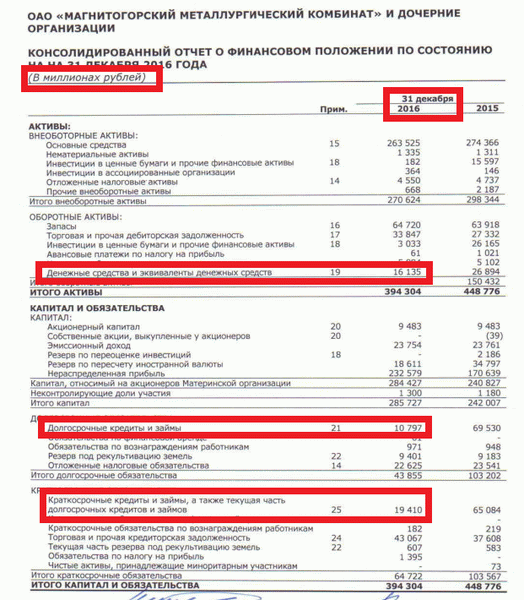

В качестве примера возьмем финансовую отчетность ММК на конец 2016 года. Чтобы рассчитать наш валовой долг, откройте страницу 2 финансовой отчетности и подведите итог по разделу «Долгосрочные кредиты и займы» в разделе «Краткосрочные кредиты и займы. Долгосрочные кредиты и займы». Общая сумма составляет 330 млн рублей (10797 + 19410).

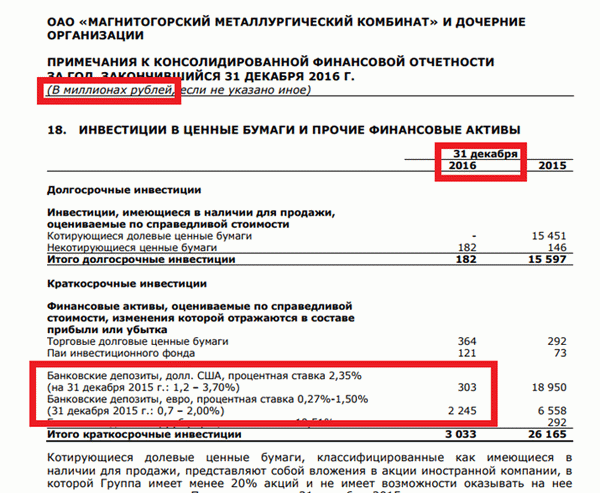

Далее рассчитайте «запасы» компании. Для этого добавьте «денежные эквиваленты» и банковские депозиты. Это можно найти на странице 48 (раздел 18); мы имеем 18683 млн рублей (16135 + 303 + 2245).

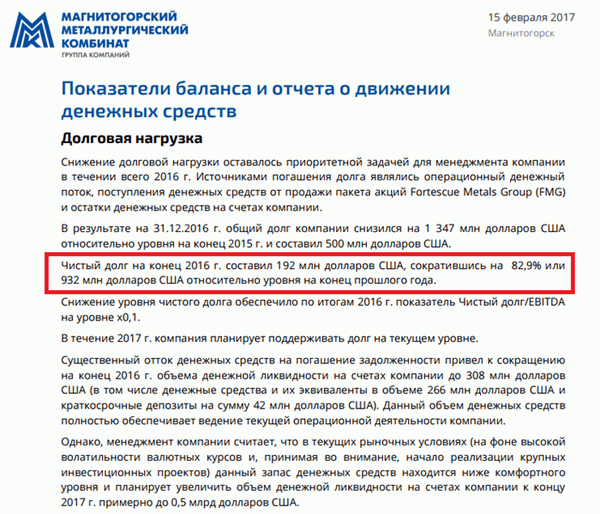

Теперь я вычитаю собственный капитал из валового долга и получаю 1524 млн рублей (30207-18683) ММК был достаточно любезен, чтобы рассчитать чистый долг, но он в долларах… Чтобы сравнить наши расчеты с расчетами компании, давайте переведем чистый долг в рубли: 11524/60 получается 192,07 млн долларов (курс был почти, но ситуация требует точного курса).

С расчетами компании можно ознакомиться в «пресс-релизе». Откройте страницу 3 пресс-релиза и вы увидите 192 миллиона долларов США. Расчеты верны.

Если вы не хотите рассчитывать чистый долг, вы можете воспользоваться сервисом ‘conomy’ или зайти на smart-lab.ru/q/shares_fundmental, если компания ‘забыла’ это сделать.

Заключение Чистый долг является одним из объективных финансовых показателей как для кредиторов, так и для инвесторов. Правда в том, что даже такой простой показатель нелегко рассчитать из-за сложного учета и отсутствия единообразия в бухгалтерских стандартах. И в ваших руках — рассчитать их самостоятельно или довериться официальной статистике!